无论sell call和sell put,理论上都风险无限。如果卖出期权的同时买入远价期权,可将最大风险控制在买卖期权的执行价之差,这种期权组合称为spread,中文称作价差期权。卖出期权获得权利金,买入期权付出权利金,如果卖出的期权比买入的期权更接近当前价,所以卖出期权获得的期权金比买入远价期权(即更高价的call或更低价的put)的花费要多,两者之差使得现金流入交易账户,称之为credit call/put spread又称为credit spread。

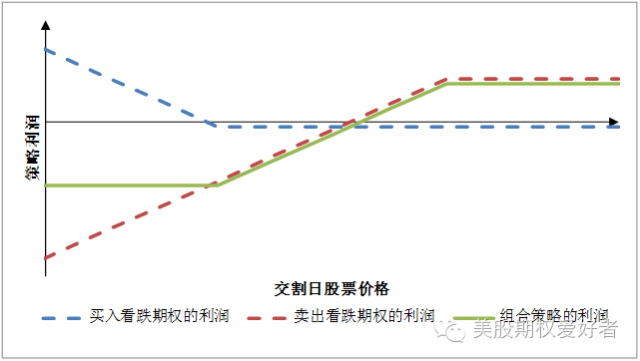

1. put credit spread

sell put同时买入更低执行价put的期权组合叫做put credit spread,又称牛市看跌价差 bull put spread。

- 假设:某一支股票XYZ当前价格100,后市看涨,三月份看涨到110

- 操作:卖出XYZ股票三月份到期看跌期权,行权价95,得到期权金1.0;同时买入三月份到期看跌期权,行权价90,花费期权金0.5,总收入0.5

- 标记: sell XYZ March 95/90 put spread

(1) 如果到期日,股票XYZ跌到90以下

假设为89,那么90和95的put都在价内,到期都要行权,卖出的95 put损失为95-89=6,买入90的put盈利为90-89=1,总损失为5,即95-90=5,最大的风险就是5。

(2) 如果到期日,股票XYZ在95以上

假设为97,90和95的put都在价外,到期后都要作废,总收入为期权收入为0.5。

(3) 如果到期日,股票XYZ在90和95之间

假设为92,那么卖出的95 put要被行权,损失为95-92=3,买入的90 put在价外,总损失为3-0.5=2.5。

盈亏平衡点:是95-0.5=94.5,即在到期日股票XYZ在94.5可以实现盈亏平衡

结论:同sell put相比,put credit spread增加了买入put的花费,但是限定了潜在的风险。

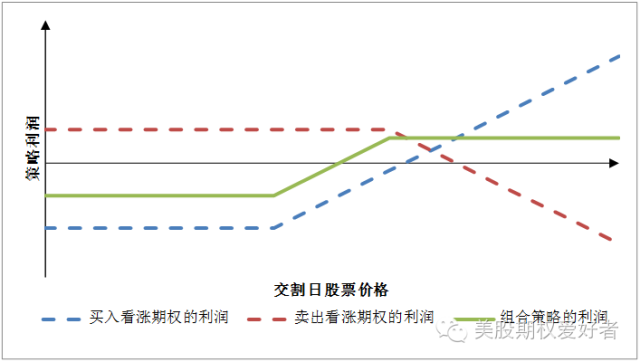

2. call credit spread

sell call同时买入更高执行价call的期权组合叫做call credit spread,又称熊市看涨价差 bear call spread。

- 假设:某一支股票XYZ当前价格100,后市看跌,三月份看跌到90

- 操作:卖出XYZ股票三月份到期看涨期权,行权价105,收入1.0; 买入XYZ股票三月份到期看涨期权,行权价100,花费0.5,总收入0.5

- 标记: sell XYZ March 105/100 call spread

(1) 如果到期日,股票XYZ涨到105以上

假设为106,那么90和95的put都在价内,到期都要行权,卖出的100 call损失为106-100=6,买入105 call盈利为106-105=1,总损失为5,即105-100=5

(2) 如果到期日,股票XYZ跌到100以下

假设为97,100和105的put都在价外,到期后都要作废,总收入为期权收入为0.5

(3) 如果到期日,股票XYZ在100和105之间

假设为102,那么卖出的100 call要被行权,损失为102-100=2,买入的90 put在价外,不行权,总损失为2-0.5=1.5。

盈亏平衡点:100+0.5=100.5,即在到期日股票XYZ在100.5可实现盈亏平衡

结论:同sell call相比,call credit spread增加了买入call的花费使收入减少,但是限定了潜在的风险。

未经允许不得转载:美股开户者 » 手把手教你玩期权7.credit spread

美股开户者

美股开户者