道琼斯工业指数在经历了1962年上半年的快速下跌后,于当年下半年重回升势。这波慢牛维持到了1965年年底,并把道琼斯工业指数成功推上了4位数。整个1963年,考虑到分红收益,道琼斯工业指数实际涨幅达到20.70%,是一个丰收的大年。

前文曾说过,尽管巴菲特一直贯彻着熊市战胜,牛市跟上的策略,但实际上仅就我们总结到目前来看,巴菲特无论在牛市和熊市表现的都不错。巴菲特最终会出现在牛市中掉链子的情况,只不过我们需要再等很多年才能看到这种情况。

1、业绩基准

巴菲特在1963年的牛市中再次击败了道琼斯工业指数。就像我们在之前的读后感中说的那样,虽然巴菲特始终强调他的策略,就是争取在熊市中击败道指,而在牛市中只要跟上市场的上涨就可以。但现实情况是在巴菲特在他刚成立合伙公司的几年中,其在牛市中也连续击败市场。

截至1963年底,巴菲特成功实现了连续7年击败道琼斯工业指数,并且将累计收益率扩大到360个百分点。

每到牛市一来临,往往是投资公司开始膨胀的时候。美国60年代的各种投资机构是否如今天的机构投资者喜欢吹牛我们不得而知。毕竟在那个时代,资本市场的认同度没有现在高,并且没有网络存储新闻供我们查证。

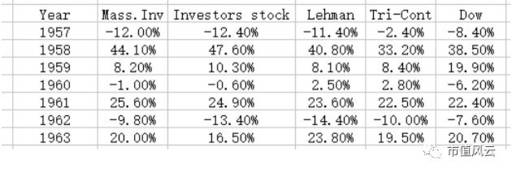

但我们发现,无论是在半个世纪以前的美国,还是现今的中国,即便在牛市,大部分投资公司的业绩表现远不能用出色来形容,下表为与巴菲特合伙公司同时代的具有代表性的投资公司同期经营业绩。

从上表可以看出来,无论是在1961年的牛市中还是在1963年的牛市中,以上表中所列的四个机构投资者均没有大幅战胜市场。在1961年战胜市场最多的公司是Mass,该公司当年战胜市场320个基点,不过在1963年中,Mass落后了道指70个基点。

Lehman公司在1961年和1963年中均小幅战胜市场,但是它在1962年的震荡市中表现就不好,当年落后道指680个基点。

我们或许会为此悲观,因为即便最专业的投资者也无法战胜道琼斯工业指数。或者我们会去嘲笑这些专业投资者,他们的投资知识似乎毫无用武之地。讲一个当代的笑话来促进大家对此的理解。

假如我们举办一场选美大赛,然后让入围的美女们,比如说有100名,来猜测他们在选美比赛中的表现。那么总会有远超过一半的美女们认为她们比其他的女性要美。

但是我们知道这个结果是不可能的,因为尽管这些美女可能确实资质非凡,但在由她们自身组成的群体中,只有可能有一半的美女比另外一半的美女要美。绝对不会出现超过一半的美女比其他另外一半的美女要美的情况。

回到投资者的例子,如果一个市场的行为主体更多是机构投资者,那么有机构投资者所组成的整体将会决定整个股市的涨幅。在这种情况下,作为整体组成部分的机构投资者,不可能都战胜市场,这与我们上面所举的选美大赛的例子是一样的。

当今的个人投资者必须深刻理解这一观点,因为它意味着某些机构投资者的营销语言充满着欺骗性。机构投资者总会宣称他们拥有了“专业的”知识,你只要把资金交给他们来打理将会获得超过市场的收益。

但是他们的对手同样也拥有这些专业的知识,这使得他们并没有他们所宣称的优势——而在我们以后的读后感中会提到,他们的某些做法不仅不会让自身拥有优势,还会带来拖累业绩的缺陷。

就像在象棋(包括国际象棋)的比赛中,专业的棋手之间的对局经常会出现和棋,这并不是说双方都不具备攻杀技巧,而是双方都能攻善守。而在围棋中,刚学棋的小棋手都需要不断刻苦的训练死活技巧,但是在职业比赛中,试图“屠龙”往往都是迫不得已时的选择,同样是因为在等级接近的对手中,杀棋将变得异常困难。

根据以上的各种分析以及类比分析,我们意识到打败一个市场的主要指数是非常困难的。这也使得战胜市场主要指数成为了评判机构投资者投资业绩的主要标准。

从长期来看,能够连续战胜市场的投资者数量极少,而股神巴菲特从开始投资就连续七年战胜了标的指数。

巴菲特以战胜市场为荣,那作为我们个人一般会怎么想呢?接触过很多个人投资者后会发现(或者你也可以当做散户投资者,两者稍有区别,但是散户群体在这方面表现尤甚),个人投资者目标往往不明确。

他们的目标并不是在一年当中,跟上或者打败沪深300指数,而是想抓住一只又一只在短期内快速上涨的股票(包括但是不限于连续涨停)。或者利用缺乏回测的“分析方法” 试图找到那些涨幅能达到30%到50%的股票(他们最初的可能目标甚至设定为翻倍,只不过极少实现)。

当你不知道你的目标是什么的时候,你就无法达到你的目标。所以个人投资者经常面临大额的亏损,而目标明确的巴菲特却在开始时入市时就连续战胜道琼斯工业指数。

2、再谈复利

上一篇读后感谈过复利,在那篇文章中既讲了复利的奇迹,也说道想完成这种奇迹需要的一个因素是稳定性。如果收益不够稳定,时不时亏损的话,可能最后很难完成复利的奇迹。

在上面文章中,我们假设的收益率其实是比较高的。包括一年10%的盈利,第二年15%的盈利,然后跟着一个20%的亏损。在这种状态下复利在我们有生之年不会为我们带来任何实质性的好处。

这篇文章我们要讲复利的时间性,如果我们的投资保守一些,年回报率也设得低一些,那么即便一个比较温和的收益率仍然会使得复利为我们工作。

巴菲特1963年致合伙人的信中,讲了一个有关复利的现实版例子。蒙娜丽莎是达芬奇著名画作,1540年法国国王花了4000ecus(注:法国货币单位)把蒙娜丽莎带回来法国。

在到1963年蒙娜丽莎这幅画的估值为两万美元,根据巴菲特在致合伙人的信中的说法,蒙娜丽莎的名义价值出现了明显上升。然而,如果法国当初保存着未购买蒙娜丽莎的4000ecus,并且能够找到一种让它每年温和增长6%的方法,那么这幅画目前的市场价值将达到1000万亿美元,或者为当时法国国债价值的3000倍(这还是仅增长到1963年的结果)。

这么看来,如果一个人想通过复利变得富有,在收益率温和的情况下,他必须得长寿,所以,好吧,咱们应该听从巴菲特老爷子的叮嘱,注意养生,这才是终极问题。当然在能够保持稳定的情况下,尽量提高自己的投资收益率。

3、巴菲特的资产配置

资本配置从来都是投资的第一步,它包括选择确定一个投资组合的各种资产类别,以及确定各个资产类别当中所占的比例。对我们的读者来说,最可能持有的资产类别一般包括股票、房地产、国债、公司债、存款或者存款的等价物。

对于巴菲特合伙公司来说,截止到1963年他从没有买入过国库券或者高等级债券,也没有购买过美国以外股票。他几乎所有的投资都投资在美国的股票市场。

尽管巴菲特证券选择并没有那么多样化,但他仍然做了一些资本配置以平滑自己的收益。巴菲特的投资分为三个类别:普通股、套利部分以及控股权交易。

普通股的投资, 于我们现在投资中国股票市场没有什么不同。普通股的投资收益与标的指数的涨跌有着还密切的关系,总体来说,总是整体股票市场上涨,那么该项投资就会表现的好,整体股票市场下跌,那么该项投资就会表现得差一些。

套利的部分,与指数关系不大。它有一个明显的缺点,就是套利的收益往往有限。换句话说,无论在牛市或者在熊市,套利的部分的收益率都是差不太多的。由此我们就能够知道,套利的部分往往在熊市中能够提升业绩,而在牛市中则会成为拖油瓶。

控股权的交易有两种玩法。第一种玩法是长期控股某个公司,并利用该公司的竞争优势长期获利。第二种玩法就是中国资本市场常见的炒壳现象,巴菲特在上世纪60年代玩儿的控股权交易偏向于炒壳这种玩法。

虽然如此,巴菲特的炒壳与中国资本市场某些玩家的炒壳还是有本质区别的,巴菲特的炒壳并不以提升公司的估值倍数为最终目标,而是以提升公司的盈利能力为目标。

关于两者的区别,我们也可以用一个买股票的例子做类比。我们绝大部分购买股票都是为了卖的,而不是想成为上市公司长期的、重要的股东。但是精明的投资者买入一支股票可能是觉得股票的估值比较低,企业未来经营情况会变好。

而新手投资者追高购买一只股票,可能就是相博傻理论所说的那样,等待你一个更大的傻瓜为他接盘。巴菲特的炒壳只属于第一种,而中国资本市场的多数玩家的炒客属于第二种。

巴菲特将自己的投资分为三个类别,在一个特定的年份,某一类资产可能表现得更好一些,但根据巴菲特的估计这三类资产的长期收益率是接近的。

巴菲特不会在牛市当中刻意提高普通股的投资比例,也不会在熊市当中刻意提高套利投资的比例。巴菲特进行一笔投资,是因为它的价格处于可投资的区间,而不是因为它已经成为或将成为热门的资产。

巴菲特这么做是有先见之明的,事后经验来看,那些根据市场的喜爱而调整资产配置方案的人最终可能会在某类资产处于高位时,大量持有该类资产而蒙受资本永久性损失。

4、结束语

在本篇读后感的结束语部分,想再次强调设定一个可行的目标并努力实现该目标的重要性。不是每一个设定切合实际目标的投资者都能够成功,但是那些没有目标,或者设定的目标太过虚幻的投资者总会遭受失败。

未经允许不得转载:美股开户者 » 价值投资系列(七)明确目标是战胜指数的前提

美股开户者

美股开户者