在经历了多年的牛市后,道琼斯工业指数在1966年出现了下跌,当年跌幅为15.6%。与大部分股市下跌的情况不同,1966年的美国股市下跌的动力主要来自于道指成分股——比如说通用汽车$(GM)$和杜邦$(DD)$。

这种下跌也造成了较为少见的道指表现低于投资公司业绩的情况,而巴菲特合伙公司的投资习惯是既不分散化投资,也不重仓道指成分股,这就造成巴菲特当年大幅战胜市场。

一、来自十年的经验

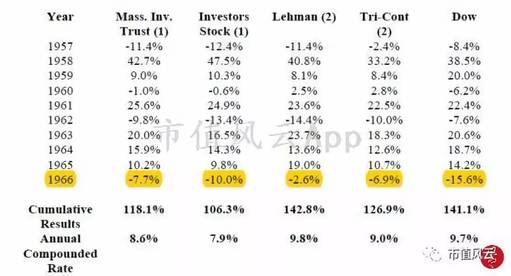

道琼斯工业指数当年下跌15.6%,而巴菲特赚了20.4%,两者的相对极差达到了36%。由于跌幅主要是道琼斯成分股所贡献,这导致了大部分美国投资公司都战胜了市场。他们的业绩如下图所示:

巴菲特通常用作比较的四个投资公司在1966年全部战胜了市场,但都是以亏损收场,而不是像巴菲特在绝对意义上赚取了20%的利润。导致这一现象的原因是其他投资公司进行了不合理的多元化,使得他们分布在道指成分股上的股票拖了业绩的后腿。

从十年的数据看我们也能够看出,主动型基金管理公司很难战胜市场,在上述所例举的四个投资公司中,只有雷曼公司以十年为周期战胜了道指0.1%,而其他的投资公司则或多或少的比道指表现要差。

巴菲特1966年致合伙人的信中提到了存在业绩较好的公司。这些投资公司的业绩大幅好于道琼斯工业指数,有时比巴菲特合伙公司的业绩还要好。

有趣的是,这些投资公司的投资方法方法与巴菲特有着明显的区别,巴菲特表示他没有能力做到这些投资公司做到的事情。

比较遗憾的是,巴菲特在1966年致合伙人信中没有写明它们的名字,这也使得时隔半个世纪之后的我们想要追述这些投资公司的业绩变得非常困难。

但是巴菲特的评论还是能够给予我们很大的启示,那些投资公司与巴菲特一样,都采用了独特的投资方法,他们的基金管理人员拥有独特的才能、聪明并充满动力。

二、我们处于变化中

我们的生活处在不断的变化中,有一些我们能够做到的事情可能随着环境、条件的变化使得我们无法重复之前的成绩。

这个简单的生活道理我们将用巴菲特的投资经历作为例子进行说明。

1956年的时候,巴菲特募集了105,100美元进行投资,经过11年的努力,巴菲特可用于投资的资金上涨到54,065,345美元(其中资金上涨来自两部分,一部分是净增加的募资,另外一部分是投资收益)。在这十年当中,如果以投资收益率计算,巴菲特合伙公司年投资收益率达到了28.8%。

巴菲特对此坦言,一个25岁的小伙子拿着10多万美元或许有可能获得接近30%的年复合收益率。而一个拿着5000多万美元的36岁的投资者想要再次复制这一投资收益率将变得更困难。

另外一点,我们在之前的读后感中说过,巴菲特在第一个十年能够取得如此的成绩,部分得益于在巴菲特刚开始独立投资时,美国股票估值较低。而整个市场经历了连续十年的上涨,其所能提供给巴菲特的投资机会也将变少。

这么看来,巴菲特能够出道即成股神,得益于我们常说的天时地利人和的结合。

三、如果不能加入他们,就打败他们

如果你是一位NBA的球迷,应当对上述口号比较熟悉,只不过需要变动一下词语的先后顺序。

巴菲特在1966年致合伙人的信中说,在当时那个时间点上存在一些他无法理解的投资,并且这种投资能赚取快速的利润。

巴菲特虽然没有明说,我们大致可以猜测,巴菲特所提到的投资方法大约是一种追涨杀跌的投资方法。

在连续的牛市中,会不断出现涨了还涨、似乎只有天空才是它们极限的股票。信奉追高策略的投资者,大约是相信基本面良好的股票的估值倍数无论多高,最终还会被推向更高的投机者。

股票市场的短期走向取决于大众的情绪,因此我们并不能认为该种方法毫无道理可言,只要你能够完全了解大众的心理就可以了。

巴菲特认为这种技巧并不能够获得其认知层面的认可,也与巴菲特的脾气不相符,他眼看着一些短期能够到手利润流走,并没有选择靠寻找人性的弱点而赚钱,即便预期的利润可能很诱人。

巴菲特是在艰难的情况下做出这样的投资决定的,当时不利的至少有三方面因素。

第一方面因素来自于巴菲特增加的资金量,巴菲特已经注意到,增加的资金量已经开始影响其投资业绩了(后文还会说)。

第二方面因素来自于市场环境,由于美国股市连续上涨,估值普遍被推的很高。在这种情况下会出现那些估值偏高的股票继续上涨的情况,而想要找低估股票已经变得非常困难。

最后一方面因素当然来自业绩(心理压力),当你看到别人闭着眼睛买入证券并不断赚钱的时候,想要对利润说不是一个艰难的考验。36岁的巴菲特经受住了这种考验,他表示他不会靠着市场的波动而获利,也会珍惜为数不多的投资机会。

让我们再次回顾下巴菲特的哲学:如果不能/不想加入他们,就打败他们(而不是相反,比如如果不能打败他们,就加入他们)。

四、各类投资的业绩

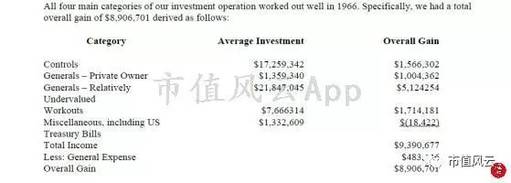

我们来看一下巴菲特四大类投资的当年表现,这是巴菲特第一次将四大类投资的分布情况列成表格发布给合伙人。1966年在道琼斯工业指数下跌超过15%的情况下,巴菲特能够取得盈利的业绩与其把较多的资产分布给了控股权投资有关。

控股权投资的会计方法在计算盈利时与这部分投资的股价当市场上的表现没有关系。如果这1700万的投资不是投在了控股权上,而是分散给了一些大盘股比如道指成分股,那么这部分的资金的投资收益率不会是8%而更可能是负数。

接下来我们先说一下套利,巴菲特曾经以为他能选择10-15个套利机会进行投资,但是随着其资金规模的扩大以及整体市场的上涨,套利的机会正在变得越来越稀少。

1966年套利投资收益率为22.3%,获得这么高的收益率部分归因于巴菲特高超的技巧,但是也有一小部分取决于运气。之所以这么说,是因为巴菲特在上半年投资金额相似的情况下,仅获得了16万的套利业绩。

1966年下半年套利业绩的突增,既说明巴菲特技巧高超、努力发掘机会,也说明了该部分业绩的不稳定性。巴菲特在投资的初期,一度将30%-40%的资金投资于套利部分,而随着资金的增多,这种情况出现的概率将大为缩减。

私有化普通股的投资业绩是最好的,其投资收益率高达76.9%。关于这部分投资还有一个故事。

巴菲特看好了一家公司的股票(巴菲特未披露证券名称),并希望投入1000万或更多的钱在该证券上。巴菲特最多的时候持有该证券大约200万美元,但由于股价上升,没有买到足够的仓位。

而就在这个时候,半路杀出来了个程咬金,对该股票进行邀约收购。巴菲特就把自己的股权全都卖出去了。

在巴菲特眼里,他因为竞争对手的出现失去了一个很好的投资机会。但这个例子能够充分说明资金规模对巴菲特投资业绩的限制。

假如巴菲特当时不是持有5000万美元,而是500万美元,那么100万美元的盈利将为整个投资业绩贡献20%的收益,仅就该笔投资的利润就能够追平巴菲特整年的业绩。

我们最后来说的是相对低估普通股的投资情况,在道琼斯工业指数下跌的情况下,该部分投资业绩只能够取得24%的投资收益率是因为巴菲特把40%的净资产都投入了一家公司当中。

按照巴菲特所公布的5400万总资金计算,40%的净资产相当于21,600,000美元。对比上表,巴菲特在相对低估普通股的投资净值可以发现,巴菲特可能在该部分多达2100万美元的投资中,只包含一种证券,真的是集中投资啊!

结束语

巴菲特的这种集中投资法倒是很像我们散户投资者经常说的,“半仓一个股”或者“买入某个股,三成仓位”。

但我们需要说明的是,巴菲特一次又一次的再说,他是希望把投资分散出去的。只不过根据他的判断,其他的投资远不如这项投资。

类似情况放到我们散户投资人那里,他们可能根本不会比较自己重仓投资和其他广泛分布于上交所、深交所的证券中的其他投的机会哪个更好。

更有可能的情况是,绝大部分散户投资者甚至没有合适的比较标准——我指的是缺乏比较投资机会孰优孰劣的知识。

没有金刚钻,莫揽瓷器活。如果你想像巴菲特那样,将40%的资产投资于一个股票的时候,一定要确定你拥有完备的证券评估知识,同时对该证券做了详尽的调查。

未经允许不得转载:美股开户者 » 价值投资系列(九)如果不能加入他们,就打败他们

美股开户者

美股开户者