京东昨天盘前发布了第二季度财报,财报显示:

·二季度净营收为1223亿元人民币(约合185亿美元),同比增长31.2%。

·非美国通用会计准则下(non-GAAP),净利润为人民币4.781亿元(约合7230万美元),相比于上年同期的9.765亿元下滑51.04%。

其他财报要点如下:

·二季度GMV4374亿元,同比增长30.5%。

·年度活跃客户数3.138亿,同比增长21.5%。

·Q2京东商城的经营利润率为1.1%,去年同期为0.8%。

·Q2净服务收入为118亿元人民币(约18亿美元),同比增长51.0%,其中来自物流和其他服务收入在上半年同比增长151%。

财报营收超过分析师的预期,每股盈利不及预期。

图6-1 京东财报与预期

财报刚发布后,京东盘前一度跌7%,随后反弹且翻涨3%,当天以微跌1%开盘。

图6-2 京东发布Q2财报,盘前股价下跌

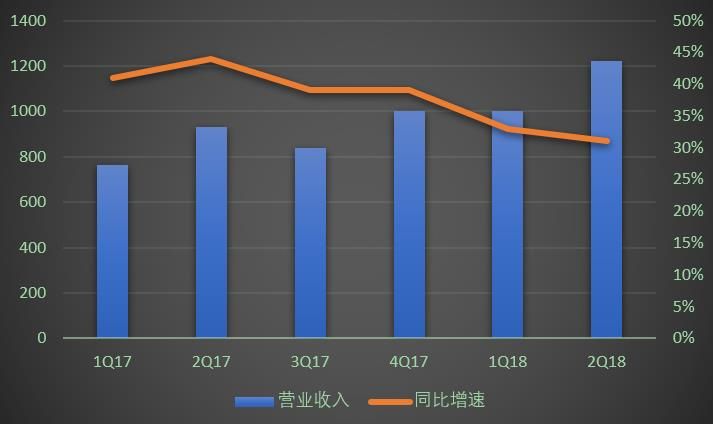

造成市场恐慌的原因除盈利不及预期,增速下滑也消耗了投资者对于未来期望,可参照之前微博下跌逻辑。Q2GMV和营收增长可观同时,增速下滑。具体,Q2GMV同比增速为30.5%,低于17Q2GMV同比增速46%。

图6-3 京东GMV

同时,京东Q2营收增速31.2%,为上市以来最低。

图6-4 京东营收增速

所以为何盘前又能反弹上涨,包括当天也只是小跌1.21%收盘。原因在于市场已有预期,前期跌幅已经到位。回顾上季度京东财报发出后,营收增长33%,同样受制于增速和净利下滑,股价当天下挫5%。可以说过去一个季度,京东股价走势均在一季度财报影响之下,动力显得不足。

图6-5 京东股价走势

再加上整个中概股最近走势情形,至本季度财报发布前,京东已较1月份高点下跌超30%。

净利下滑一瞥

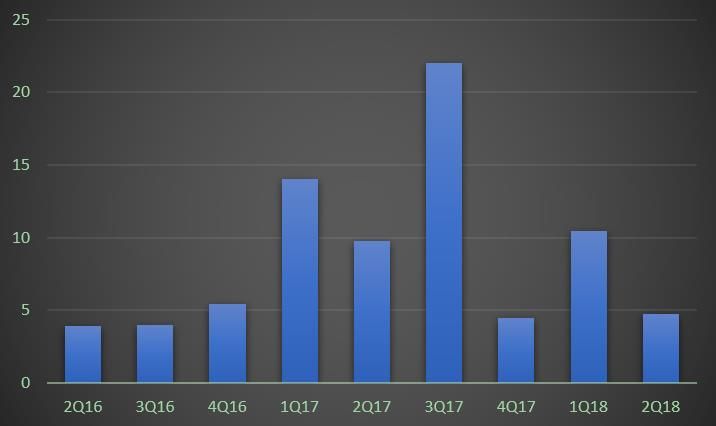

美股市场京东往往同类对比亚马逊,投资人对京东模式的理解,认为京东一旦实现规模化盈利,盈利能力将会非常强劲。non-GAAP下京东已连续九个季度实现盈利,本季度净利下滑也属盘初下跌理由之一。其原因值得关注。

图6-6 non-GAAP下京东过往净利润

剖开来看,京东二本季度营收成本同比增长31.1%,与收入同比增速吻合。履约成本同比增长28.7%至82亿元,营销成本同比增长29.1%至53亿元,总务与行政开支同比增长23.1%至13亿元,这都是符合季节性的增长。而技术与内容成本高达28亿元(约合4亿美元),同比增长79.8%,大幅拉高了京东运营费用。

继2017年四季度和2018年一季度分别创下74.5%和87.2%的高增速之后,京东在技术研发上的投入呈现出持续高速增长的态势。与高研发相对应的是:

·人工智能领域方面,京东推出人工智能开放平台NeuHub,提供包括自然语言处理,语音识别,计算机视觉和机器学习等一系列人工智能服务。目前,NeuHub平台已正式上线自主研发的情感分析API。情感分析API的应用,正是为了提升服务质量。

·云计算领域,京东云已完成首款云计算一体机——JD System 360。这款性能达到国内领先水平的云服务基础设施,将会搭载京东云自研的JD Stack专有云系列产品。

·截至今年6月底,京东云平台上已拥有108项服务,积累了超过2500家企业级合作伙伴和33万注册用户。

研发费用持续高增长,如同美股市场上亚马逊的情形。京东研发方面投入巨大,无疑是以投入搏未来。

最后

美国知名投资研究机构MKM Partners发布报告称,京东股价正处于历史低点,鉴于对营收以及京东物流的增长预期,京东股价有望在第二季度之后迎来新一轮上涨。

MKM Partners认为,持有京东物流和京东金融大量股权的京东,在这两部分业务纷纷迎来新一轮估值上涨的情况下,自身的股价仍然被空前低估。虽然股价恢复到历史高点尚需要时间,但该机构预测第二季度之后,京东股价有望迎来上涨,这对于逆向投资者来说无疑是福音。

七、虎牙:红利消退,直播平台面临艰难一战

8月14日,虎牙公布2018第二季度财务报告,股价盘后下跌超8%,今天盘前一度下跌9%。直播平台在经历过爆发期逐渐趋于稳定,今天就来带大家从虎牙财报说起,聊聊整个直播行业。

图7-1 虎牙公布Q2财报,盘前股价下跌

与营收增长相伴的是成本也快速扩张,虎牙2季度人民币10.383亿元,同比增长125.1%,而2季度的收入成本为8.72亿元,同比增长115.9%。从数据来看,虎牙仍然摆脱不了母公司在财务管理方面的习惯和影子,营收增长率不高,营收与高额成本仍然呈正相关。

归属虎牙的净亏损为人民币21.254亿元(约合3.212亿美元),上年同期的净亏损为人民币1500万元。财报中解释称这是因为首次公开发行前存在的优先股衍生负债,在公司上市时价格导致企业价值增加。

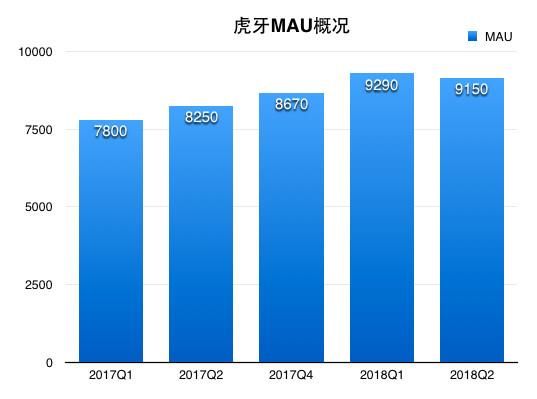

虎牙作为游戏直播平台,在关注营收和净利润外,最需要关注的指标就是MAU和付费用户数,平台粘性和用户数量增速、用户付费意愿都作为公司货币化的基础,也就是说增速下滑,代表着未来营收净利的下滑,必然导致估值下降。

虎牙第二季度平均月活跃用户为9150万人,较去年同期的8250万人增长10.8%,一季度为9290万。

虎牙第二季度付费用户总数为340万人,较去年同期的240万人增长40.7%。,与此前的一季度付费用户数持平。

而虎牙2季度的财报也确实不如预期,虎牙2季度整体MAU(月活用户数)同比增10.8%,较1季度19.1%的增速有所下滑。

图7-2 虎牙MAU概况

而虎牙的问题,更可以说成是整个直播行业的都存在的问题,下面老虎证券投研团队通过由上而下(也就是政策-行业-公司)的方式来分析虎牙及其他直播公司所存在的问题。

文旅部门的执法行动目前已经成为常态,对于直播行业的加查力度正在逐渐加强。在四月的“监管风暴”中,文旅部再次进行了针对直播平台的审查,排查手机直播应用4939款、责令下架370个直播视频app,对花椒直播、六间房、熊猫直播、斗鱼直播、虎牙直播、映客直播等30家网络表演平台开展了集中执法检查。在随后的7月更是对b站下架一月的出发,可以看到对于直播视频的监管越来越严。

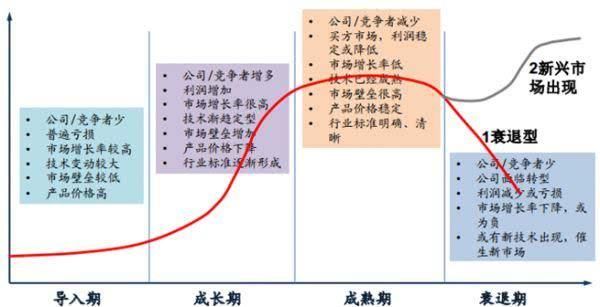

对于整个直播市场来说,2015年和2016年是游戏直播平台竞争最激烈、发展最快的两年。各种平台层出不穷,用户迅猛增长、资本争相进入,直播市场一度被称之为风口上的猪,风来了,猪都可以起飞。在此阶段集中体现为优秀初创企业诞生、如YY天鸽互动这类老牌公司巩固势力、如陌陌人人这类公司转型直播。

在平台竞争流量的早期,多家平台纷纷与大主播签下动辄千万的大合同,资本十分活跃,烧钱圈地的时期。同时间段内国家推出的“光进铜退”政策全面提升网速,在客观上也助力催生了大量的主播。

图7-3 行业生命周期理论

2017年市场进入了平稳期、资本的注入会更加理性。YY陌陌等平台在巩固自己市场地位后,随着而来的是流量的爆发,基于前期的积累,直播市场的货币化表现良好。其中游戏直播平台市场规模从120%以上增长率降到了43.5%,预计2018年市场规模增长率会降到19.6%。

而目前直播行业在面临的也是这个问题、国内市场逐步饱和、流量成本越来越高、效率降低。看到很多很多投资者提议国内平台国际化的话,实际上国际化并不如我们想的那么容易,本土平台国际化很可能会水土不服,就比如说国内直播平台营收主要来源于打赏、而海外的则主要来源于订阅和广告、再比如说国内倾向于在移动端看直播,而国外还是倾向于在pc端甚至是电视上观看。

如果不考虑国际化,很多直播公司都选择了上市。今年以来,虎牙已经率先赴美上市、紧随其后的是映客,而斗鱼、花椒、快手也都传出了今年将上市的消息,直播行业迎来上市潮。然而,上市或许能为直播平台输血,但整个行业仍面临用户增速放缓。下一步各家直播公司的竞争也就会越来越剧烈,就比如说我们吃饼,当饼的大小不变了,我们想吃的多一些的话,就只能从别人口中抢份额。

正如老虎证券投研团队在《陌陌、YY、虎牙、以及映客的估值对比》提到的:

·映客以纯素人为导向的模式更加突出,主播是平台的主要内容贡献,内容类别也依据主播的自主选择。映客通过虚拟商品、虚拟服务连接主播与观众的互动,再基于不同观众的喜好推荐不同风格的主播。

·直播对于陌陌来说从原有的生态增加了视频内容生态。陌陌与其他传统类或纯秀场类的直播不同的是陌陌通过直播盘活了很多原有的社交关系中。陌陌不仅仅依赖头部直播以及土豪用户打赏,腰部直播的用户量以及营收比例占据整个陌陌的50%。

·YY则以秀场起家,更重视头部直播以及土豪用户打赏,YY一直在寻找更多能变现的直播场景,因为这样会涉及大量的道具使用和打赏。

·虎牙号称游戏直播第一股,它是从YY中拆分上市,相比于前面几个,虎牙更聚焦,以游戏为导向,虽有知名主播,但虎牙对热门游戏依赖较强,比如绝地求生、王者荣耀。

不过说到游戏直播,人们更喜欢用斗鱼与虎牙做对比,因为两者聚焦游戏方面,属于游戏直播第一梯队,游戏直播不同于其他,游戏直播需要抓住爆款游戏,比如虎牙就是抓住了腾讯王者荣耀与吃鸡,而斗鱼当时则抓住了英雄联盟。相比于虎牙来说,斗鱼的业务更多元化,除了时下流行的爆款游戏直播以外,还会有很多老游戏。

除了内部趋向于同质化,竞争愈加激烈外,还要补充一下在直播行业逐渐饱和的情况下,短视频行业迎来爆发期,有北抖音南快手之说。据统计,截至去年12月,短视频行业用户规模已经达到4.1亿人。快手的日活用户已经超过1.2亿,抖音的日活更是达到1.5亿。快手和抖音更是先后宣布开启直播功能,两大行业有进一步融合的趋势。基于以上的直播短视频APP都在占据用户碎片化时间,彼此存在竞争关系,此消彼长。

·市占率及月活对比

2017年移动直播市占率排行,分别是:陌陌29%,映客15.3%,YY15%,抖音直播13.7%,剩下的就是斗鱼虎牙都在5.5%以下,斗鱼略胜虎牙,虽然游戏市占率小,但是胜在用户群稳定,消费能力强,不过直播公司的主要营收还是基于打赏为主,也就是说,用户的增速对于这些APP尤其重要。

图7-4 中国移动端直播市场的竞争格局

从招股书来看,映客的平均MAUs在2016年迅速增长,从第一季度的1537万攀升至2016年第四季度的3000.6万,但从2017年开始,映客的MAUs出现下滑,四个季度的月活数在2212万和2518万之间。

虎牙的招股书显示,2017年第四季度平均MAUs 8670万,其中移动MAUs为3880万。移动端日使用时长99分钟。

YY根据2017年第四季度财报来看,2017年第四季度,在YY直播和虎牙的双重推动之下,YY的移动视频直播月度活跃用户人数(MAU)同比增长36.6%,至7650万人。

陌陌根据2017年第四季度财报来,2017年12月,陌陌月活用户达到9910万,创下了历史新高。

各大直播平台的REV/MAU,映客为157.64元,陌陌为104.41元,YY为72.51元,虎牙为30.33元,这个价值链条可以说比较清楚。

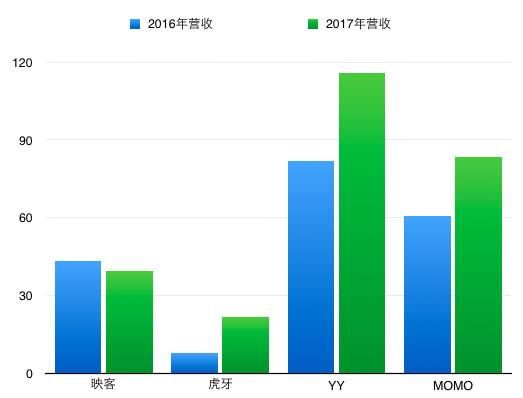

·财务数据对比

根据映客招股书,映客2017年营收达到39.41亿,毛利13.95亿元。16年毛利率达37.8%,17年达35.4%,映客一直处在盈利状态。2015年、2016年和2017年净利分别为150万元、5.682亿元及7.92亿元。

根据虎牙招股书显示,虎牙2016年、2017年的营收分别为7.969亿元、21.84亿元,毛利分别为-2.97亿元和2.54亿元。2017年归属虎牙的净亏损为人民币8100万元(约合1240万美元),上年同期归属虎牙的净亏损为人民币6.256亿元。

根据2017年第四季度及全年财报,2017全年,YY净营收为人民币115.948亿元(约合17.821亿美元),比2016财年的人民币82.041亿元增长41.3%;净利润为人民币24.932亿元(约合3.832亿美元),比2016财年的人民币15.239亿元增长63.6%;

根据2017年第四季度及全年财报,2017年全年,陌陌净营收达到83.6亿人民币(约13.183亿美元),同比增长138%。不按照美国通用会计准则计量,2017年全年归属于陌陌的净利润23.4亿人民币(约3.682亿美元)。

图7-5 直播公司营收

老虎证券投研团队认为,直播行业内部市场饱和、平台趋于同质化,外部又受到了短视频等新业务的冲击,另有政策方面的压力,所有类似于虎牙一样还在直播界摸爬滚打的公司都面临这样的问题:如何保持业务高增速、如何向股东和用户说一个“新故事”。

未经允许不得转载:美股开户者 » 京东:京东财报要点解读,涨跌逻辑何在?

美股开户者

美股开户者