7月26日,全球最大社交平台Facebook发布了它的最新财报,结果造成股价暴跌19%,市值蒸发1200亿美元。

这一数字打破英特尔在2000年互联网泡沫破灭时创下的“记录”,成为美股有史以来最高单日亏损,震惊全球。

这份震惊不仅来自于亏损额的巨大,也来自于Facebook一直以来都以“稳定增长”而著称:13年7月—17年底,累计增长606.7%,单周回撤均小于10%。

甚至有外媒称,16-17年间,有部分投资者拿Facebook当货币基金用。那么,本次财报究竟发生了什么事?Facebook是否已经落入困境?本期老虎研报就将为大家解读。

以下选自老虎美港股市场分析报告2018/08/06期个股分析栏目。

·Facebook是全球最大社交平台,产品形态立足于熟人社交。

·从营收构成来说,是一家主要市场在欧美的大型“网络广告公司”。

·净利润逐年提升,现金流和债务状况良好。

·在社交领域具有强势地位,网络广告市场则与谷歌平分秋色。

·但营收来源单一造成对用户增长的高度依赖,最终在18Q2财报失利。

·未来5年,公司的增长恐怕将主要来自旗下3款子App。

·我们认为Facebook仍然是一家值得保持关注的公司。

Facebook(以下简称“FB”)于2004年由马克·扎克伯格与其哈佛大学室友共同创立,最初仅限于哈佛学生加入,但由于一经推出便广受欢迎,随后很快就扩大至其他美国高校,并于次年正式对大众开放。

图1-1 Facebook PC端产品形态

FB自成立后十年间一直坚持使用“实名制”,尽管15年开始逐步放松了对假名的限制,但是整体社区氛围仍以“分享真实生活”的熟人社交为主,这也是它的主要特征之一。

图1-2 Facebook手机端产品形态

当然,由于“Copy to China”规则的存在,国内也有类似的产品,即2010年前后以“联系当年的同学校友”而风靡一时的人人网。

不过与因决策失败而走向衰落的人人网不同,FB拥有一支优秀的管理团队,依靠其敏锐的市场嗅觉和战略眼光,十多年来不断推出贴合用户需求的产品功能,并统合整理,打造出强大的生态系统。

例如FB的“活动”功能,是个可以定向邀请好友的多人协作工具,经常被用于好友间组织“惊喜活动”。

活动结束后,被惊喜对象甚至可以从中看到大家是如何为他付出的:

图1-3 Facebook活动功能

不难想象这一功能会如何提升用户粘性,这正是典型的FB产品特征:简洁、贴心、围绕“熟人”。

于是,最终FB牢牢抓住了互联网时代中每一个小浪潮,不但顺利扩张出了大学校园,甚至打败了产品形态天然更适合移动端的推特,吃到了移动端风口的最大社交红利,成为全球最大社交平台:

截至2018年Q2末,FB日活用户(DAU)14.7亿,月活用户(MAU)22.3亿,甚至超越中国的总人口数。

期间其社会影响力也不断提升,许多震惊全球并深刻影响了当地历史的社会事件,最初正是用户利用FB发起,在此不再赘述。

不过,尽管提到科技股总是不可避免会带上FB(如“FAMAG”、“FANG”),但它却恐怕是所有同行中“科技感”最弱的:

提到自动驾驶人们想到谷歌、特斯拉甚至苹果,提到人工智能人们关注亚马逊、微软、谷歌,提到云FB更是根本没开展这个业务。

除了收购Oculus让FB在VR领域中有存在感之外,似乎近年每一个“科技风口”FB都落后一步甚至数步,注意力完全放在了社交和广告上。

早在数年前FB就曾被纽约时报批评“聚集了全球最优秀的大脑,却只让他们研究如何让用户点击广告”。

这样看来,如果按“腾讯变身投行,已经失去了梦想”的逻辑,FB恐怕打一开始就“没有梦想”。

·营收构成:FB是一家主要市场在欧美的大型“网络广告公司”

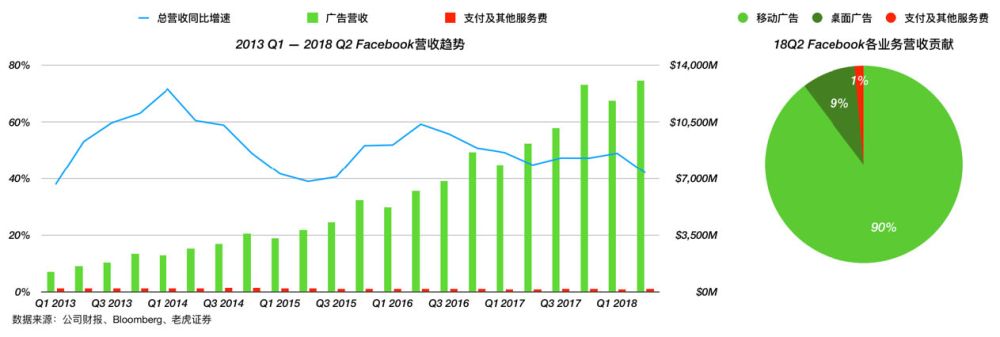

从营收构成来看,FB的收入来源非常单一,广告业务的营收占比常年保持在98%以上,这也是一直以来它被市场诟病的主要因素。

图1-4 Facebook营收贡献与趋势

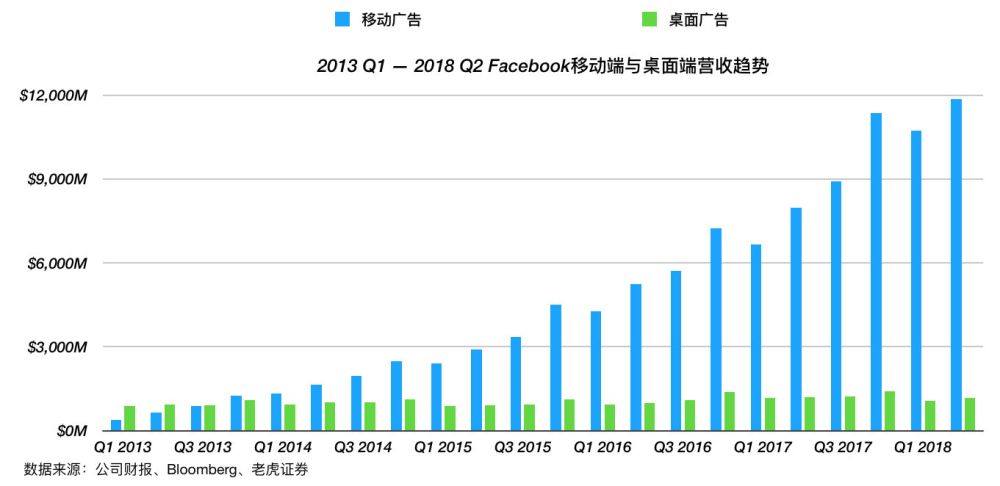

好在它抓住了移动端的风口,成功转向,这才在单一营收来源的情况下维持了40%以上的营收同比增速。

图1-5 Facebook移动端与桌面端营收趋势

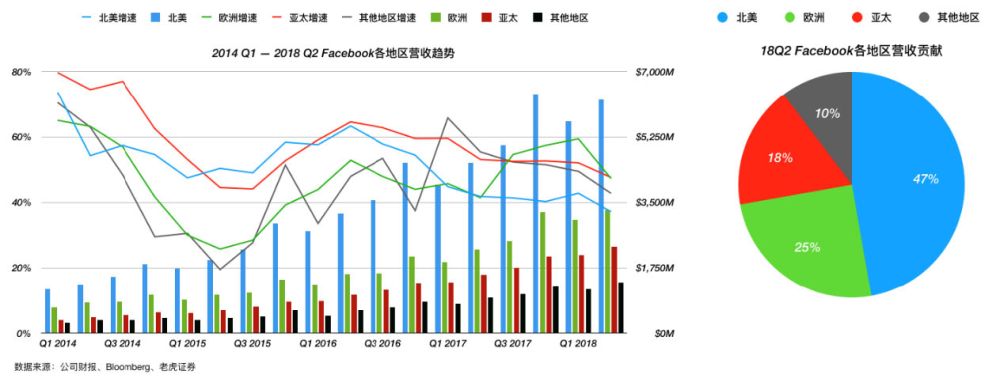

从地区来看,北美(美国&加拿大)始终是主要营收支柱。

图1-6 Facebook各地区活跃用户量趋势

我们认为这是两方面因素造成:

1.北美拥有全球最大的网络广告市场

2.FB对北美地区的商业化开发更为成熟

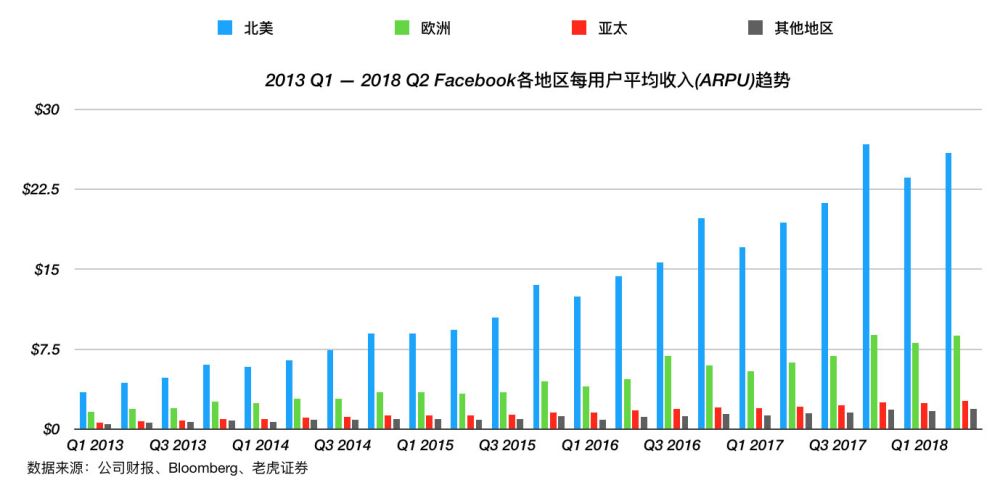

图1-7 Facebook各地区每用户平均收入趋势

·成本与利润:“超过10亿”开始赚钱,净利润逐年提升

众所周知,社交平台的一个显著特征就是早期在财务上大量“失血”,烧钱换流量,这点FB也不例外。

不过12年起,FB开始赚钱:2012年Q3营业利润扭亏为盈,2012年Q4净利润扭亏为盈。

这个时候发生了什么?

1.FB业务范围持续扩张,全球MAU于2012年Q3首超10亿

2.与之相应的,全球广告营收也于2012年Q3起超越10亿美元大关

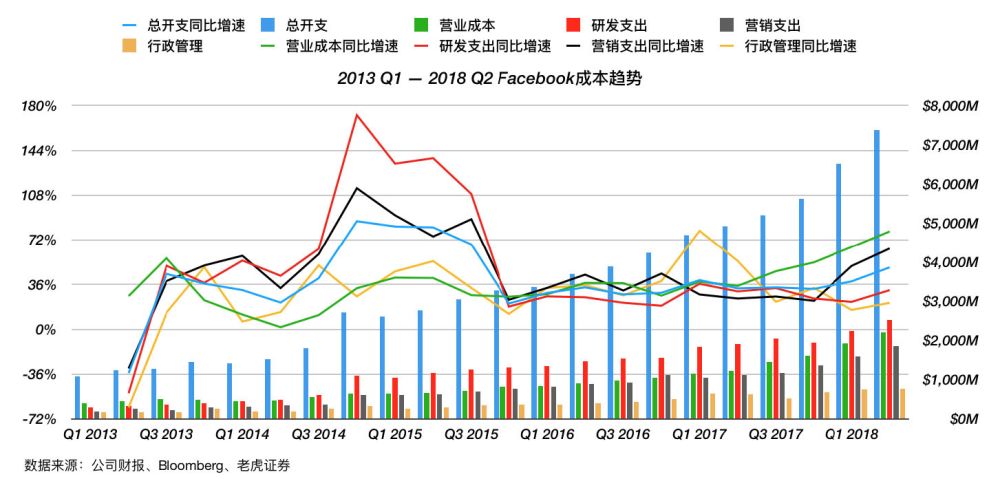

加上FB在成本方面做出了一定控制,主要表现在缩减包括研发、营销、行政管理开支在内的经营费用,最终规模效应得以显现。

实际上,这也是扎克伯格称“社交平台只有用户超过10亿才能赚钱”的由来。

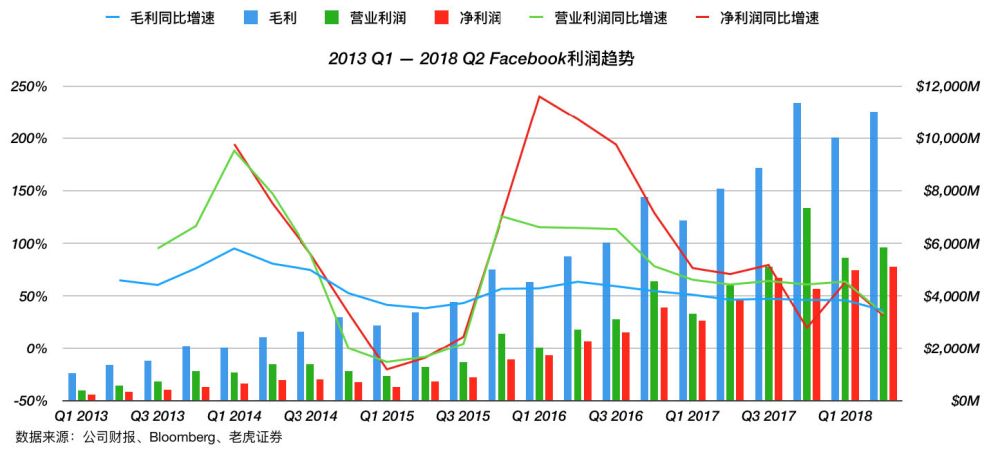

图1-8 Facebook利润趋势

不过,为了加快北美地区的商业化开发,以及进行国际扩张,2014-2015年FB再次加大了研发和营销投入,并带来了利润的短暂下滑。

图1-9 Facebook成本趋势

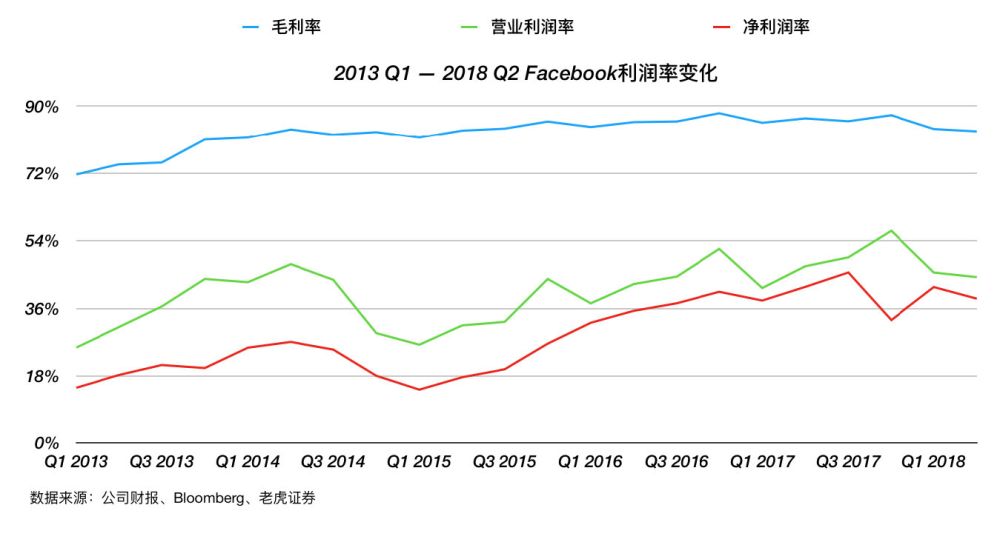

好消息是,这样的投入带回了成果,北美区ARPU和国际MAU显著提升(见“营收构成”栏中图表),16年至今,FB的利润增长持续保持高速。

图1-10 Facebook利润率变化

此外值得一提的是,2017年Q1起FB宣布不再公布调整后EPS,成为美股市场上首家只按GAAP规则公布盈利的社交平台公司。

对于社交平台(和其他很多成长型公司)来说,所谓“调整后EPS”最大的变化是去除了股权激励的影响,而这一费用往往在成本中占了较高比例。

如果读者阅读了我们之前的推特研报,也许会记得推特曾被市场批评的原因之一,正是其滥发期权,造成惊人股权激励开支(2015年占总营收的26%)。

据2018年Q2数据,FB的股权激励开支占营收的9%。

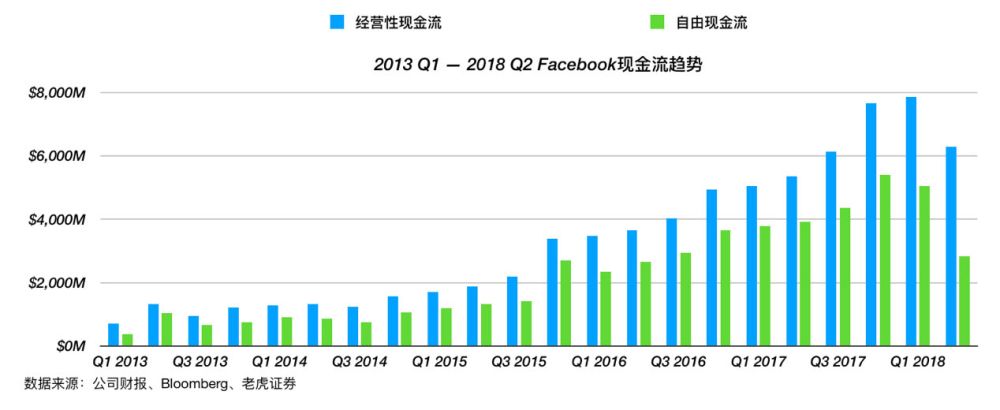

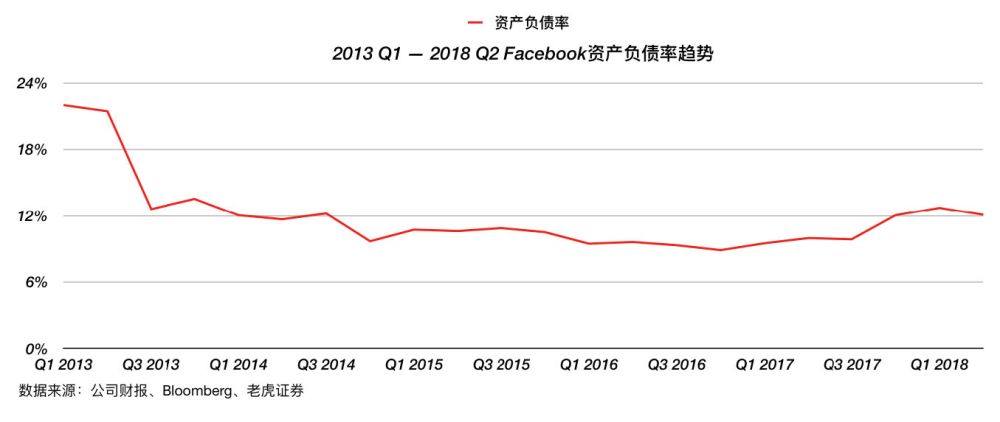

·债务与现金流:负债率低,多年维持正现金流

FB多年来保持正现金流,不断增长,这也是它被认为是典型优质公司的原因之一。

图1-11 Facebook现金流趋势

同时资产负债率保持稳定,也受到投资者欢迎:

图1-12 Facebook资产负债率趋势

截至2018年Q2末,FB共持有现金及等价物115.52亿美元,有价证券307.57亿美元;总负债109.09亿美元,总资产902.91亿美元。

此外,16年FB与银行订立了20亿美元的高级无抵押循环信贷额度,但由于财务状况良好,截至目前FB并未提取任何金额。

·财务小结:表现优秀,但存在隐患

截至目前,FB的财务表现非常优秀,可见的未来内也没有展露出任何“财务状况将快速恶化”的迹象。

但风险仍存:1.营收高度依赖广告业务,一旦该业务失速,将没有太多缓冲余地。2.北美地区为营收支柱,但其商业化开发显然已进入成熟期,不但MAU增速多年维持低位,ARPU的增长空间同样有限。

3.其他地区的商业开发处在早期,是否能够像北美一样开发成熟有待观察。

4.比照此前对北美地区的投入可知,对全球其他地区的商业开发需要大量投入,利润可能再次迅速下滑。

事实上,这些风险的身影都在2018年Q2的财报里隐隐浮现,这也是本次股价大跌的主因,我们接下来将在业务分析里为大家解读。

4.业务分析:营收结构单一带来什么?2018年Q2财报后为何大跌?

如前所述,FB是一家以网络广告为主要(甚至可说唯一)营收来源的社交平台,因此我们下面将分别简述它在社交平台和网络广告业中的地位。

·社交平台行业:欧美地区总体渗透率较高,FB在大多国家占据强势地位

互联网浪潮席卷全球十多年,带来了一个又一个高速成长的网络公司,许多人或许已经习惯了这种速度。

然而我们这颗星球上的网络人口终究有限,数据显示,社交平台的渗透率已经非常高,未来增长空间有限。以目前的预测来看,在各主要国家中,惟有中印尚有增长空间,欧美已然饱和。

这也意味着社交行业格局已经很大程度稳定下来,未来恐怕很难再出现巨头。

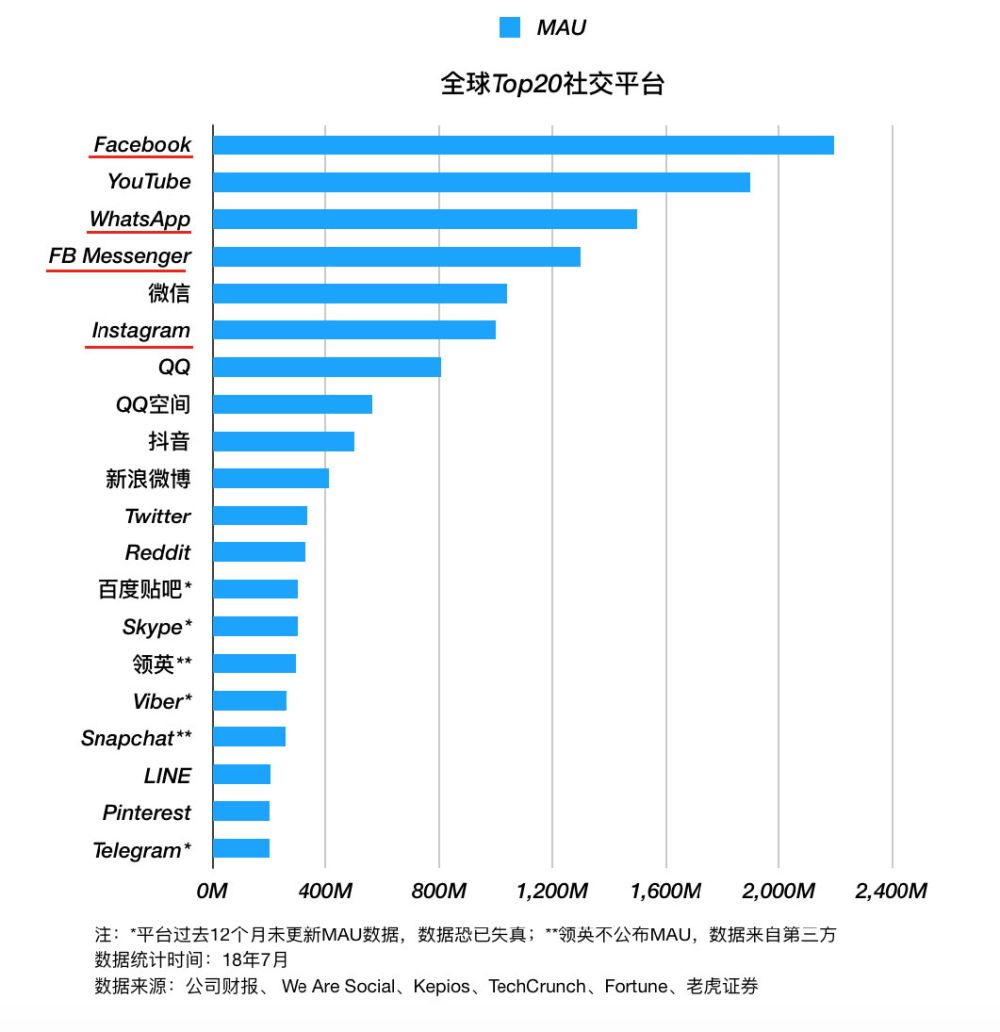

而FB目前已在大部分国家拥有相当高的用户数量,并在经济较为发达的地区实现了较高的渗透率。再考虑到WhatsApp、Messenger、Instagram都是它旗下产品的话,FB的强势地位似乎难以质疑。

图1-13 全球TOP20社交平台

·网络广告行业:欧美为最大市场,谷歌和FB合力垄断

近十年来,网络广告来强势崛起,抢占传统广告的份额。这个趋势不仅在美国发生,也在世界各地随着网络普及而复制,目前亚太和西欧市场中,网络广告也占据了接近一半的份额。

不过目前业内已有声音认为网络广告的面临越来越多的限制,增长触顶的风险将在未来5年内逐步显现。

而从网络广告业本身来看,目前最大市场是美国、亚太、欧洲。显然,广告支出与经济增长高度相关。

据eMarketer的数据,截至18年3月,谷歌和FB合计在美国占接近60%的份额,欧洲甚至接近70%。

这两大公司的行业优势均来自于四个因素:庞大的用户体量、较长的用户使用时间、丰富的广告功能、高效的精准推送。

截至18年5月,两大公司在广告业者的调查中具有远超同行的信赖度:70%以上的北美广告业者认为谷歌和FB是更有效率的广告平台。

总的来说,目前没有看到两者在网络广告业内统治地位出现下滑的迹象。

·2018年Q2财报:营收高度依赖用户增长,终致抗风险能力低

许多投资者都了解,社交平台典型的业务逻辑是:尽量获取流量,然后通过各种业务变现。

换言之,社交公司的营收一直依赖于用户体量的扩大和ARPU的提升,从这一基础逻辑来说,腾讯、微博、FB、推特等各公司都没有什么不同。

但问题在于,FB是一家非常纯粹的“网络广告公司”,这就意味着比起营收多元化的腾讯和谷歌来说,它要面临更多的业绩增长风险。

从用户体量来说,尽管FB得益于英语和美国文化的强大影响力,在国际市场上拥有庞大的月活用户,但显然多业务发展更有助于公司接触更广泛的人群,实现更高的渗透率。

以18Q1的渗透率(MAU/总人口数)数据来看,FB在北美为66.5%,而微信在中国为75.4%。

更为关键的是,从ARPU来说,FB仅有两种提升方式:增加广告展示频率、精准推送提升广告效率(用户转化率),比拥有游戏、支付、云服务、广告、其他增值服务等多种营收渠道的腾讯更容易遇到天花板。

实际上,FB已经在这两种方式上都遇到了阻碍:

1.FB早在2016年Q3的财报会议上就宣布,广告负载已达上限,今后将不再增加广告展示频率。

2.今年3月的数据泄漏丑闻不但引发了舆论巨震动,也导致了美欧多国的政策变动,用户隐私管理日益严格的趋势显然不可更改,精准推送的效率恐将受到影响。

因此在很多投资者看来,FB如今的业绩增长高度依赖于用户增长,这也让它在“用户增长触顶”风险面前尤其脆弱。而2018年Q2财报后的股价大跌,正是这种脆弱的展现。

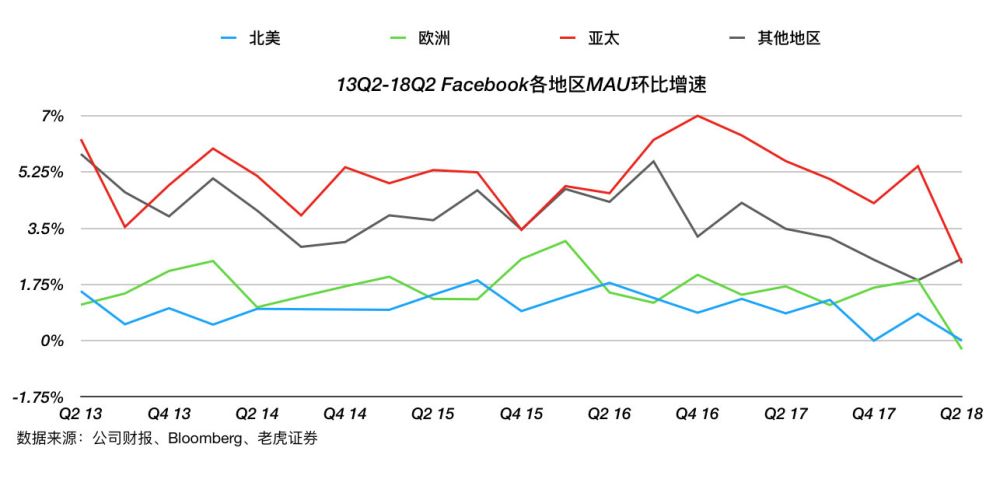

图1-14 Facebook各地区MAU环比增速

如图,尽管同比尚未完全失速,但环比变化已经显现出了危险的信号:

·ARPU最高($25.91)的北美地区MAU无增长,第二高($8.76)的欧洲区首次出现环比下滑,第三高的亚太区增速($2.62)迅速放缓。

·此一趋势在DAU环比变化中被复制。

·营收同样出现下滑,环比-7%。

不仅如此,CFO随后亲自在电话会议上表示:

·2018年H2(下半年财年)营收将继续减速;

·受安全和营销等领域投入增加的影响,18年总开支将比去年增加50%-60%;

·19年总支出增长将超过营收增长;

·运营利润率在接下来两年(甚至更长)将下移到30%多的区间。

这更加确认了这次下滑并非偶然,而是公司业务的结构性变化造成。

同时不得不提到,今年6月FB停止了全球互联网无人机项目Aquila,这恐怕也说明了在主要市场(除中国)均已渗透较广的现在,用户增长潜力不容乐观。

Aquila原计划利用太阳能驱动巨型无人机长时间飞行,然后通过无人机将LTE信号传输到世界偏远地区,帮助这些地区的居民接入互联网,最终成为FB的新用户。

此外,欧洲的《一般数据保护条例》(GDPR)于5月生效,而FB欧洲区MAU、DAU立竿见影在当季出现下滑,同时管理层在电话会议上确认GDPR将继续对营收产生不利影响,这一事实恐怕也加剧了投资者的警惕心理——“用户隐私保护趋严”的影响是否比原先市场预计的更悲观?

如此一来,投资者的抛售也就不难理解了。

·展望:未来还有什么可以依靠?

如前所述,FB的脆弱性来自营收结构的单一(它甚至是五大互联网巨头“FAMGA”中唯一没有云业务的公司),那么根本的解决方法应该是开展新业务。

但遗憾的是,罗马不是一天建成的,无论游戏、支付、云、电商还是其他业务都显然无法一蹴而就。

眼下来看,FB能够指望的恐怕还是核心App和其他主要子产品,包括:

图1-15 Facebook旗下主要子产品

其中Oculus由于VR行业尚不成熟的原因,短期内无法为公司做出营收或利润贡献,真正能依靠的还是前三款社交产品。

它们的情况也是此次电话会议上管理层重点强调、分析师反复追问的话题。

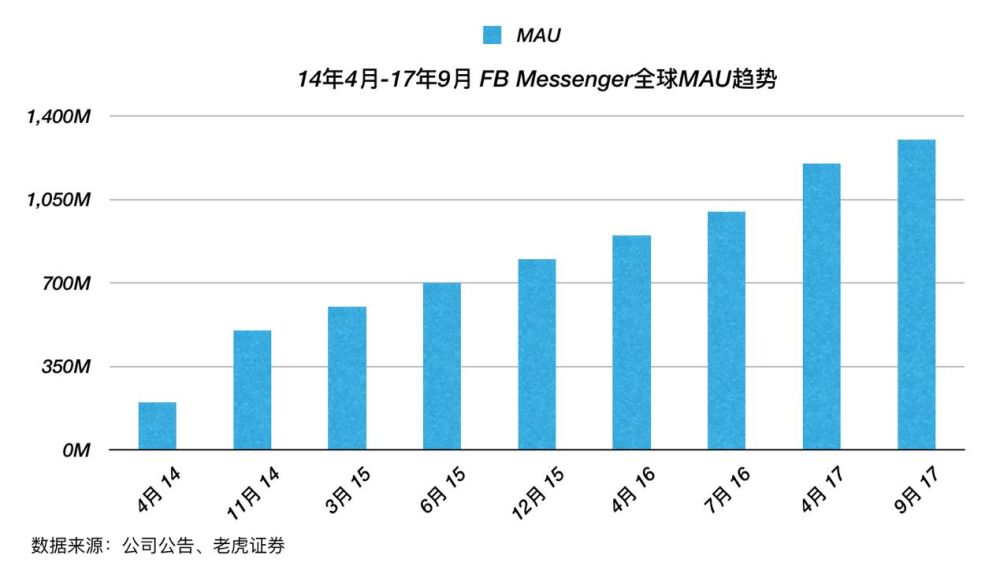

图1-16 FB Messenger全球MAU趋势

以MAU计,Messenger目前在全球社交平台中排名第四。

FB对它的定位类似于不带朋友圈的微信,不但从14年4月起将消息功能从FB主App中移除,进一步强调Messenger的通讯功能,还在上面开放了转账和支付功能(印度、北美),并允许企业用户通过Messenger与客户沟通。

目前并不清楚Messenger的具体营收情况,FB仅宣布其具有广告业务,处在商业化早期。

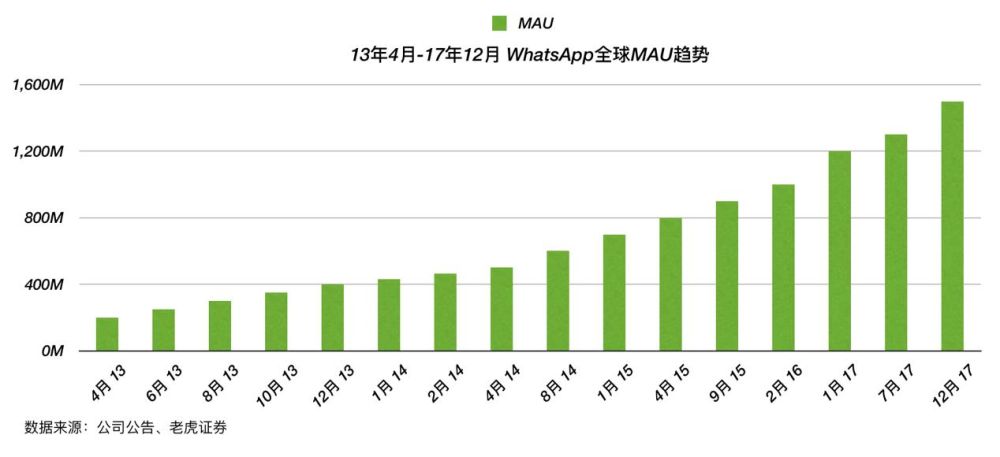

图1-17 Whatsappp全球MAU趋势

WhatsApp的MAU在全球社交平台中排名第三。

同样不清楚具体营收情况,不过瑞信曾估测,16年、17年它的营收分别为31.2亿美元、53.8亿美元,18年将达到70.2亿美元,增速保持高位。

Instagram的MAU排名是全球第五。

它是Snapchat的直接竞争者,也是几个App中最受关注的一个。

以目前双方的用户增速来看,Instagram似乎领先半步,这也许得益于其背后有强大的核心App作为依托,同时对竞品的模仿非常迅速(参照腾讯的发展历史)。

据皮尤研究中心数据,截至18年1月,Instagram已经在美国18-29岁人群中实现64%的渗透率,30-49岁人群中也有40%。同时它已成为广告业者最为关注的平台之一。

据eMarketer估测,16年、17年它的广告营收分别为18.6亿美元、36.4亿美元,18年将达到68.4亿美元,增长非常迅速。

考虑到目前Instagram在年轻人中大受欢迎、全球(除中国外)渗透率低于50%、FB管理层相当擅长于社交领域等几大因素,我们认为Instagram有望在成为又一个20亿用户的App,并为FB带来超过100亿美元的年收入。

参考FB核心App的发展历史,这一增长可能在5年内发生。

当然,除了子产品之外,FB还一直希望能够将业务范围扩展到中国。

但由于国内监管压力和近期愈演愈烈的贸易战,我们认为这一目标很难实现。并且即使实现了,也将面临腾讯、微博、抖音、虎牙等各平台的强力竞争,恐难带来快速增长。

·小结:“Facebook没有梦想”,但它仍然垄断且赚钱

当下看来,FB核心App的价值保存完整:依然拥有全球最大的用户群,以及远超同行的高效广告工具。

尽管“用户隐私保护趋严”的趋势不可抗拒,但竞品们同样受此影响,很难想象FB(甚至谷歌)会因为这一趋势失去市场份额。

事实上,根据以往经验,在行业大环境不利的情况下,龙头们往往会获得更高的市场份额,因为广告业者会将更多预算投给更高效的平台。

而只要它不失去市场份额,那么就将继续从网络广告行业的增长中获益。

具体而言,FB从15H2开始将主要精力转向视频广告这一近年崛起的新类型,我们认为这会成为接下来2年营收和盈利的关键性上行因素。

此外,其他三个处在商业化早期的App营收增长势头也非常强劲,尤其是Instagram。

总的来说,我们认为未来两年FB的营收会出现一定程度的下滑(如管理层所言),同时公司的“想象空间”也会放缓,估值出现回落。

但是“稳定的核心App,高速增长的三款子App”的局面无论如何说不上“落入困境”,甚至“即将崩盘”。

投资者可以因为FB营收结构单一、其他业务进展缓慢、子App还是在依靠广告而诟病“Facebook没有梦想”,但这恐怕并不改变“FB仍然会在很长一段时间内在社交领域保持垄断性地位,并在网络广告市场和谷歌平分秋色”的事实。

因此,在股价大跌之后,我们依然认为FB是一家值得投资者保持关注的公司(当然,要注意估值)。

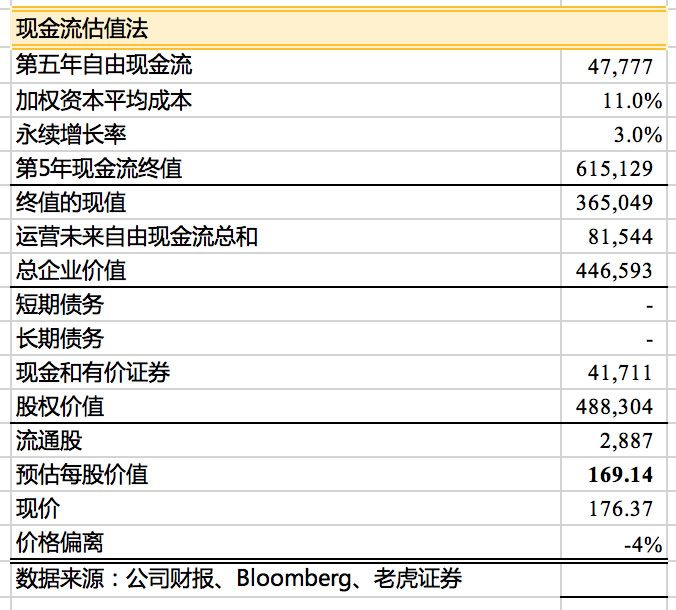

我们参考了Bloomberg的中值,对FB的财务数据进行了预期。根据现金流折现和同行比对,FB的股价在合理范围内。

图1-18 Facebook现金流折现估值

图1-19 Facebook与同行估值对比

FB投资者面临的风险包括但不限于:

·监管风险。其他国家(尤其是美国)是否会因为隐私泄漏和大选期间传播虚假新闻而进一步加强监管,进而对营收构成压力。

·用户增长风险。年轻用户正在逐渐转移到Snap、Instagram、Tumblr、Reddit等平台上,可能在未来对FB造成不利影响。

·罚款风险。欧盟的天价罚款可能不是一次性的,也许会变成互联网竞争失利于美国后的“税收”找补。

·数据造假风险。猖獗的数字欺诈加上没有独立的第三方数据监测方,FB的广告效率正受到一定质疑,可能会对广告业务造成影响。

·人才流失风险。股权激励一直是硅谷薪酬的重要组成部分,股价大跌之后也许会对人才的忠诚度产生影响。

未经允许不得转载:美股开户者 » Facebook:“脸书没有梦想”,但仍然有稳健的业务基础

美股开户者

美股开户者