北京时间8月28日,B站正式公布了今年第二季度的财报。在经历了内容监管加强、App下架、FGO爆出了用户公关危机等等事件后,B站如何突破“次元壁”已成为资本和用户同时在关注的话题。

1.手游仍是营收支柱

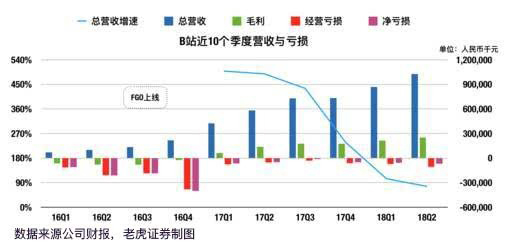

B站近10个季度营收与亏损

如图所示,哔哩哔哩营收增速还在下滑,但是这基本上是市场已经预期到的。

一方面,营收支柱FGO已过高速扩张期。另一方面,Q2利空事件不少,比如内容监管加强、App下架、FGO爆出了用户公关危机等等事件。所以总的来说这个营收增速算是超预期了。具体来说,B站的四大业务里手游始终是不动C位。

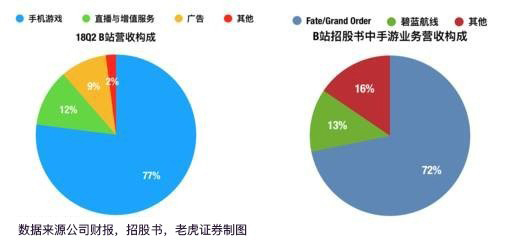

18Q2B站营收构成

由于季报不公布各个游戏的营收详情,但是财报里仍然强调了“手游业务营收增长主要依赖于FGO和碧蓝航线”,因此手游业务营收构成中的占比不会发生太大变动。

老虎证券投研团队认为,B站的广告、直播及增值服务等业务虽然增速很快,但是因起步较晚,要挑大梁还为时尚早,根据目前情况来看,一两年内B站的营收还得靠手游。

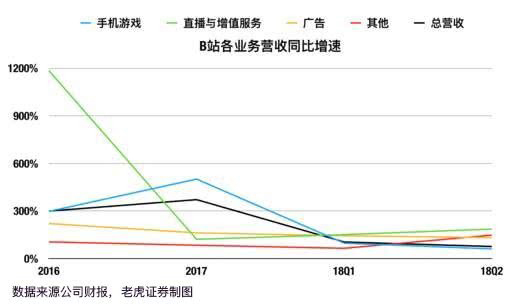

B站各业务营收同比增速

就手游业务而言,如前图,主要靠FGO。虽然营收增速在下滑,但是看起来还没走到生命周期晚期,Q2闹了用户公关危机也还能维持手游营收+61%,已经足以说明手游业务的强劲。

另外可以参考日版FGO的营收情况,日版比中文版早一年推出,过去中日两版也表现了一定的相关性,就日本情况来看,FGO还能接着打。

老虎证券投研团队认为,长期来看,B站的目的是要减少对游戏的依赖,把其他业务的营收占比提上去。毕竟游戏研发和运营需要的门槛不低,而且遇不遇得到爆款是个靠运气的事,相对来说电商广告、增值服务这一类对公司的要求就没那么高了,所以未来主要看它能不能在FGO走完周期之前多元化成功。

当然,也不能作死的完全扔了游戏——FGO可遇不可求,但是如果同时有几个运作良好的游戏接棒,那么B站的机会就又大了一些。

B站主要游戏(预约中)

2.B站何时能赢利

其实从第一张图里能看到,B站一直处于亏损状态……

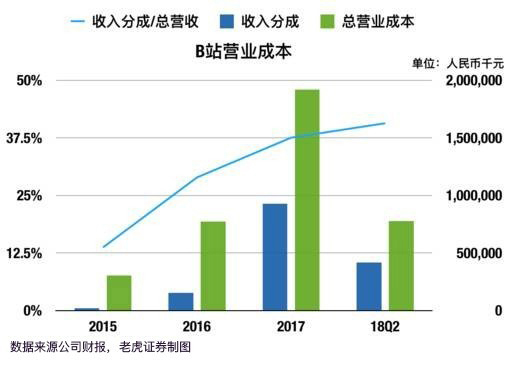

具体来说,经营费用营收占比一直不算高,问题出在营业成本,主要是收入分成:

B站近4年营业成本情况

相对来说,营业成本里的其他部分,即内容成本、服务器和带宽成本、员工支出都比较稳定。

收入分成指给游戏开发商、内容创作者和某些热门直播主播的分成,这部分支出增速这么快应该和B站对直播的投入、up主培养计划有关。

短期内没看到支出有降低的可能,因为如老虎证券社区大V老生煎说的,B站直播正在加大投入,所以还是得继续亏着。

3.B站的立身之本

“用户活跃度高、粘性大”是B站的立身之本,这点Q2财报交卷很漂亮。

B站近10个季度MAU

MAU环比恢复增长,用户留存率依然行业领先。

——这点很重要,因为B站之前一个重大风险就是“太专注于细分领域,未来用户增长令人担心”(注意17Q4的MAU环比下滑了)。

但是现在看来,B站突破“次元壁”之路走得还不错。而且财报里特别强调了,7月B站MAU达到了9800万(且7月app下架整改了5天),即将破亿。这已经逼近陌陌的MAU了,更别说B站用户粘性比陌陌还高。这方面B站的优势始终还是在ACG领域的深耕,以及精心培育的社区氛围。

三大平台这么强势的情况下,B站在日漫的播出也没输它们,更不要说后续的UCG内容(视频剪辑、同人歌曲等)都被用户主动上传到B站上了。

社区氛围不知道该怎么量化表达,总之,大家去三大平台和B站都溜达一圈,感受一下弹幕和评论的质量区别就能有直观的感受。

这些带来的用户粘性对比如下图:

TOP5视频网站用户粘性

4.B站的新定位——YouTube

实际上自打13、14年惹了一堆版权官司之后,B站就开始转型了,下架了大量无版权内容,然后转向鼓励UGC、PGC,并且逐步扩大内容范围,不再只专注ACG。

并且这方面它的表现一直很不错,up主数量、up主粉丝量、上传视频数的增速都很快:

因此,老虎证券投研团队认为,实际上B站现在的定位和爱奇艺、腾讯视频、优酷不一样,三大平台对标的是奈飞,说白了是个网上电视台,而B站对标的应该是YouTube,这样就能理解B站的三大优势:

A.内容负担轻

B.拉新成本低

C.用户活跃度高、粘性大

具体来看:

(1)内容负担

B站以用户创作内容为主的话,就不免会增加别的成本——收入分成。

这个开支对爱奇艺它们来说是可忽略的,所以单独比内容开支不公正。但即使把分成一起算上,B站的内容负担仍然低得多:

B站与爱奇艺内容负担对比

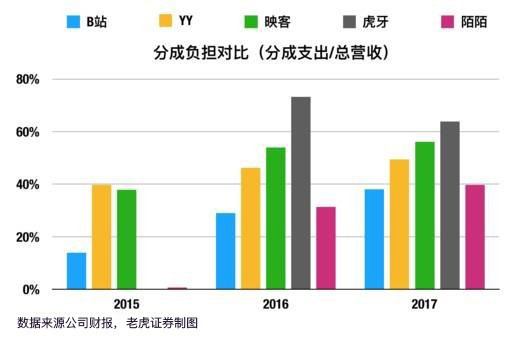

此外,从收入分成的负担来说,B站和其他直播平台比起来也是占优的:

五大直播平台分成负担对比

(2) 拉新成本

简单粗暴比了一下,按“17年内容和分成支出增幅/17年新增MAU”算的。

2017年拉新成本对比

(3) 用户粘性和活跃度

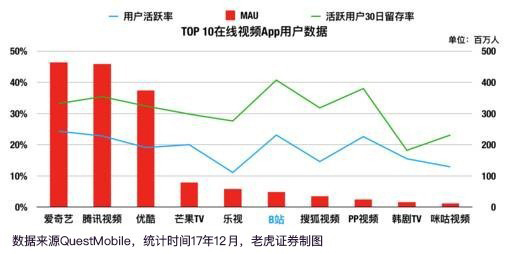

如图,MAU虽远少于三大平台,但是留存率最高,活跃度第二(只比爱奇艺少0.8个百分点)。

TOP 10在线视频APP用户数据

综上,同行对比一下就能看出,B站的优势还是比较明显的。

内容负担轻、拉新便宜让它能在成本端上占优,用户活跃度高、粘性大、普遍年轻则一方面说明业务存在一定护城河,另一方面也说明B站适合广告商来打广告。有这种用户群体在,其实市场可以不用只把眼光放在游戏上,要知道Facebook、Twitter、Snap、YouTube营收90%以上靠广告。

B站之前唯一让人担心的是无法突破二次元领域,MAU过早遇到天花板,但是这两个季度MAU已经恢复了增长,7月还达到了9800万。据艾瑞数据,2017年全国泛二次元用户规模3.4亿,其中核心二次元用户9100万。——这样看的话,虽然无法断言B站已经完全甩开了二次元的限制,但起码没有困在硬核粉丝里面,突破“次元壁”的路还算是比较顺畅的。

老虎证券投研团队认为,按照这个势头发展下去,市场大概率很快就要重估B站的价值,不再只把它看作“二次元龙头”了。

第一,以游戏来说,目前FGO还能打,短时间不需要担心,但是在没有新的爆款游戏(或者多项运作良好的游戏)出现之前,“想象空间”不大,这是B站未来需要解决的主要问题。

第二,直播方面,行业整体逆风,陌陌、YY、虎牙最新财报都表现欠佳,用户增长都触顶。以陌陌为例,MAU已经连续六个季度保持在20%左右。

这也让市场质疑直播行业的商业模式——用户不增长的话,单靠ARPU的提升,潜力终归有限。

不过老虎证券投研团队认为,B站的优势在于:

A.直播内容以才艺(音乐、舞蹈、绘画等)和游戏(新游戏介绍、游戏攻略、电竞比赛重播)为主,相比其他直播平台,具有一定的差异化优势。

B.起步晚,相对陌陌它们来说还有能挖掘的空间。

Q1的时候B站管理层预计直播与增值服务的营收占比将在3-5年内提升至20%,看B站目前直播业务的势头,即使行业整体逆风,但这个目标应该还是能达到。

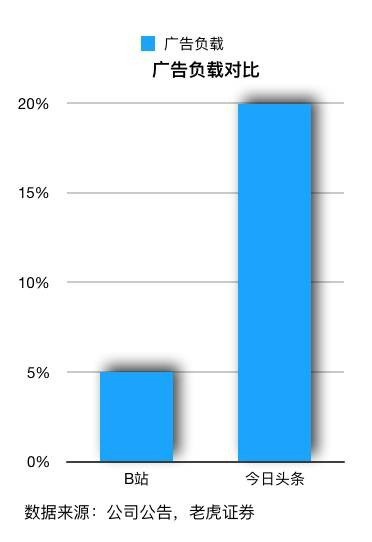

第三,广告业务方面,Q1的时候管理层表示:“从18年H2开始B站将逐步接触更多的广告商,提升广告负载,并预计广告营收占比将在3-5年内提升至30%”。

广告负载对比

总的来说,B站这次的财报比较稳,MAU环比恢复增速、且快破亿是最大亮点,互联网公司毕竟流量才是核心因素。

未经允许不得转载:美股开户者 » 哔哩哔哩:突破次元壁,B站能否成为中国的YouTube

美股开户者

美股开户者