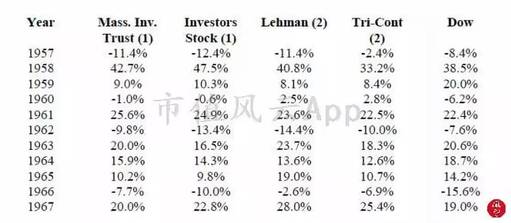

1967年美国道琼斯工业指数上涨19.0%,巴菲特合伙公司上涨35.9%,大幅度超过了道琼斯工业指数。根据巴菲特的描述,大约可以猜测出1967年美国是普涨的格局,或者是说傻子都挣钱的市场。

巴菲特半开玩笑的说, 这一年大部分投资机构都跑赢了市场,并且投资的业绩与投资经验成反比(越是新手越赚钱)。

一、投资群体开始注重业绩比较

1967年巴菲特通常用于比较的四个投资公司,全都在当年战胜了道琼斯工业指数,这是非常罕见的现象。或许与大家都战胜了市场有关,在这一年整个投资界都开始注重相对业绩的比较,也就是看投资者能否战胜标的指数。

之前的读后感反复提到巴菲特强调战胜市场的重要性以及与此有关的自豪感,但是当这个问题被群体接受的时候,他们似乎对战胜市场的衡量标准不够合理。

巴菲特认为,如果自己不能够战胜市场,那么他建议他的合伙人把钱投到其他的地方去,但是巴菲特对业绩的判定标准并不是以一年为限。

巴菲特此前说过, 三年的时间是衡量业绩的最低时限,而当整个投资界开始注重业绩比较的时候,他们将业绩的比较周期定为了按年度、季度、月度甚至更短的时间来衡量。

而在此种激励制度下,短时间能够战胜市场的回报非常惊人。一方面战胜市场是一种荣誉,并能够让基金的管理者获得丰厚的报酬;另一方面同样重要的是,在这种投资环境中,只有在短期内能够打败市场投资才能够募集到更多的资金。

而在短期内失败的投资者将会遇到投资者的撤资,这和当今的投资环境很像。

这种情况会导致投机大规模泛滥,在有些情况下某些股票未必有投资价值,但是因为它们在不断上涨,那些追求短期绩效的基金管理者们就必须去追逐这些明星股票。

巴菲特认为,不管你会不会说他因岁数变大而变得守旧(时年37岁),他都不会参加这场趋势投资的比赛。

幸运女神对巴菲特非常照顾,他非常幸运的在10年前(指1957年左右,下同)开始投资,当时的美国市场并不火爆,巴菲特能够找到很多心仪的、低估的股票。并且连续11年取得成功。

可以想象一下,如果巴菲特是在1967年开始投资的话,他有可能不得不加入追逐趋势的浪潮,一个没有经验的年轻人更容易受到整体环境的蛊惑,并且不跟随整个市场的潮流会存在募资困难的风险。

巴菲特的成功,归功于他的天赋,他的际遇(师从格雷厄姆),他的努力,同时多少也归功于一丝丝的运气,本文后面还会对此印证。

二、10年间的变化

1、市场的变化:定量与定性

1967年与1957年相比,市场的火热程度增加了,同时定价便宜的股票也变少了。巴菲特是格雷厄姆的学生,在后人总结格雷厄姆的投资哲学的时候,经常用雪茄烟蒂的比喻来形容。

其理论是这样的,找到那种特别便宜的股票,无论它们的资质怎样,只要股票足够便宜,将来股价总会回升的,这就像你捡到了别人吸过的烟头,然后捡起来抽一口。

这种投资方法,因为只考虑价格而不考虑(相对的,而不是绝对的)公司的质量,被称为 定量的方法。巴菲特最初投资的时候,几乎完全秉承这一哲学。

与定量的方法相反, 还有一种投资方法是定性的。这种方法强调,只要公司的质量足够好,你不用管价格,毕竟公司规模会变大,利润会升高,股价会随之上升,只要坚持持有,就能够获利。

在这种学派眼里,投资看重的主要是眼光,而不是价格。

巴菲特用10年的经验总结出下面一条规律: 定量的方法容易赚到确定的钱,但是如果想赚大钱,需要从定性的角度来出发,选择那些资质好的股票——这时候巴菲特还没开发出所谓的护城河概念。

2、 巴菲特资金的变化

巴菲特指出,在他最开始投资的时候,其发现的投资机会能包含资金量的110%-1000%,换句话说在初期,由于美国公司的估值低,巴菲特能够发现足够多的公司用于投资。

但是随着资金数量的增大以及市场的上涨,巴菲特的资金数量已经超过了其能发现的投资机会,从后文的分类业绩可以看出,巴菲特已经没有把握在普通股、控股权和套利投资上全都战胜市场。

市场的变化、资金的增加以及巴菲特思想的变化导致了下面一点。

3、 巴菲特首次调低了其盈利预期

巴菲特在1967年之前,巴菲特合伙公司的业绩目标定为领先道指10个百分点。如果道指盈利5%,那么巴菲特希望自己能够盈利15%;而如果道指亏损5%,那么巴菲特希望自己能够盈利5%。

巴菲特说,这种目标的设定并不要求每一年都达到,但是长期下来,能够年化领先道指10%是巴菲特合伙公司的目标。

而在1967年巴菲特首次将目标设定为9%的年化收益,或者领先道指5个百分点的收益。

举例子来说,就是如果道指下跌3%,那么巴菲特希望自己至少盈利2%;而如果道指盈利12%甚至15%,巴菲特在希望自己只要盈利达到9%就心满意足了。

从结果上来说,巴菲特这次目标下降的有些快,除了投资机会减少、资金量增大的因素外,还有另一个外部因素——就是被1967年这种普涨格局给吓到了。

巴菲特在1966年的时候,提到了一些疑似追涨杀跌的投资者在最近几年业绩比较好。而如果投资的大环境比较热,很多股会出现泡沫,这意味着如果你买入并及时卖出则会获利丰厚;而相反的,如果你买入并没有及时卖出,就可能出现“资本的永久的损失”。

巴菲特刻意降低自己的目标,可以避免和其他赌性大的投资者在疯狂的牛市中一较长短的冲动。按照巴菲特自己的话说,则是这样子的:

10年前的时候,巴菲特更年轻、更穷,更渴望挑战;经过10年的奋斗之后,巴菲特变得更加富有,年纪更大,同时也成为了一个小有所成的成功人士。尽管巴菲特承认,进行一些短线交易(注:是按照基本面的方法寻找低估的资产,不要和散户投资者经常说的根据技术指标高抛低吸搞混)会提升巴菲特投资合伙公司业绩,但是其个人的兴趣一方面转到一些非经济层面上的活动,另一方面他觉得控股企业并帮助企业提升业绩是一件有趣的事情。

从这里可以看出,巴菲特正在从一个纯粹的投资家,向他的另一个身份——企业家进行转变。 许多年后,巴菲特成了投资家和企业家的合体。

巴菲特选择长期持股,成为了企业家与投资家的综合体,同时进行各种慈善活动,钱并不是他唯一的兴趣。如果巴菲特60年来像一部机器那样把投资当成唯一使命,他的名气应该会比现在小,别人想学习巴菲特也会变得困难。

三、从业绩方面来思考动机

尽管从总体业绩上看,巴菲特大获全胜,但是这种大获全胜已经隐藏了风险。巴菲特在早期——根据当时的市场环境和资金量——认为他在普通股、控股权交易和套利交易上均能获得15%左右的业绩。

但是随着资金量的增大、市场环境的变化,巴菲特想要在每个方面都战胜市场已经出现了困难。在1967年,巴菲特套利部分平均占用资金1700万元,获得收益15万元,收益率不到1%。

由于1967年道指快速上涨,巴菲特控股公司的业绩同样表现不尽人意。平均2000万的投入资本获利280万元,或者收益率大约14%,略低于道指涨幅。

巴菲特强调,如果市场不断快速上涨的话,那么控股权投资仍然会低于市场表现,但是他不将再对投资方法进行调整。

巴菲特认为,在和愉快的人打交道的情况下,赚个10%-12%的钱就不错了,为了多赚几个百分点而不断的买进卖出显得有些愚蠢。1967年的巴菲特认为,他已经不必每年都战胜市场,只要在长期获得一个比市场高的收益率就满足了。

牛市中最赚钱的当然是普通股,相对于1900万元的平均投资额,普通股的回报率达到了1400万美元,或者超过70%,远胜于道琼斯指数。

结束语

1967年的运营结果表明,随着市场环境的改变,巴菲特已经无法做到三大类投资都超过道琼斯工业指数了,巴菲特似乎把每类投资都配置在2000万美元左右。

那么这时候是否可以进行择时呢?比如说不再进行套利交易而把这些钱也投入到普通股的投资上去?

如果我们能够预测出市场的走向,这么做无可厚非。但是就像巴菲特一直说的那样,他预测不了市场的走势——当然我们普通投资者更没法预测,那么根据趋势而随意更改资本配置将会变得危险。

1969年,也就是2年之后,道指就出现了下跌。

最后说一下,巴菲特于1967年买入了国民保险公司,开启了保险事业的征程,后续会提到更多巴菲特和各种保险公司之间的故事。

未经允许不得转载:美股开户者 » 价值投资系列(十)只要股价足够便宜,将来总会回升的

美股开户者

美股开户者