(一)

使用ETF的投资者都听过SPDR S&P 500 ETF(SPY)是ETF市场的王者,它的优点是什么,为什么会被称王?我们用几个投资者最关心的指标来分析SPY是否为真正的王者:

资产

根据行业数据,SPY的资产规模属全球第一,约2629.70亿美元,在美国二千二百多只ETF中,SPY的资产占整个ETF市场的7%。相比之下,美国资 产第二大的ETF,安硕核心标普500 ETF(iShares Core S&P 500 ETF,代码IVV),比SPY还少了近850亿美元。

换个角度看,一般来说,一只ETF的资产如果超出10亿美元,它就能称为大型ETF。资产过1000亿美元的ETF寥寥无几,全球仅有四只,SPY的资产就是这四只ETF之首。

流动性

投资者知道资产大代表着二级市场流动性高,SPY是全球资产最大的ETF,流动性也是最好的,但相比其它ETF好多少?我们比较一下美国交易量最大的两只ETF前45天的日均交易量。

根据历史数据,在交易金额和份额上,SPY一直位列第一。交易金额排名第二的ETF一直是纳斯达克100指数ETF(QQQ),但交易份额排名第二的ETF 却经常变动,目前是iShares MSCI Emerging Markets ETF(EEM)。由于衡量交易金额比交易份额更有意义,我们使用QQQ来与SPY对比。

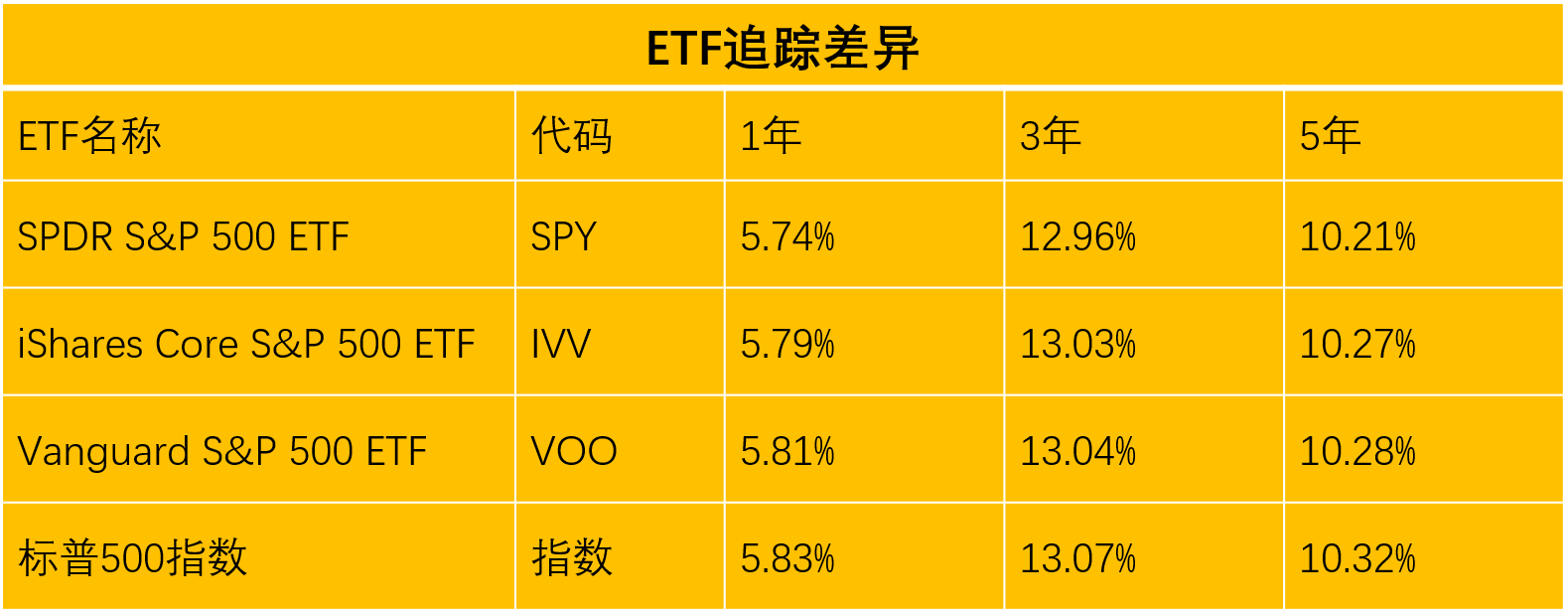

追踪差异

投资者通过ETF投资标的指数,两者在回报上的差异称之为追踪差异。ETF在操作时要面对管理费、交易失误及证券借贷等各种因素,它的回报与标的指数回报无法对等。投资者可通过追踪差异来衡量ETF的优劣:最接近标的指数回报的ETF就是最佳的——追踪差异也是最低的。

由于结构不同,SPY无法进行证券借贷及股息再投,因此不能像IVV和VOO那样钱生钱。此外,SPY的管理费高出IVV和VOO五个基点(0.05%),这加大了SPY的追踪差异。

投资者需注意,我们使用的是资产净值,而不是交易价格,因为资产净值反映的是ETF持有的一篮子证券价值,而交易价格除了证券价值外,还包括了其它市场因素,例如市场准入、供需、流通性等。

(二)

总体来看,SPY在ETF的重要指标中都数一数二。它唯一的弱点就是结构,导致它在钱生钱这方面略有限制。这不是SPY单独的问题,而是美国证监会的遗留问题。早期发行的ETF都是单一投资信托结构,SPY、QQQ和DIA等ETF都有这个缺陷。

尽管如此,SPY的资产规模和流动性在所有ETF中独占鳌头,其管理费对比IVV和VOO虽然略高,但在所有ETF的费用中也属低位——股票型ETF的年管 理费0.55%。SPY给投资者带来的利好完全可以弥补结构的缺陷和管理费的短处。无论是短期交易还是长期投资,卖空股市或管理风险,SPY几乎适用于每 一个投资策略,是绝大多数投资者使用ETF时首先参考的ETF,称它为ETF之王理所当然。

美股开户者

美股开户者