问题三:具体有些什么期权策略

其实常规期权策略大差不离都是那些,不一定非要财报日才能用。

毕竟财报日只是其中一个风险日而已,对公司来说,还有很多别的风险日。

1.call spread(看涨)

对象:同时到期(行权日相同)的两个call

方式:买一个低价的call,卖一个高价的call

为了稳妥,最好是买价内,卖价外,但如果你想激进点,可以都是价外。

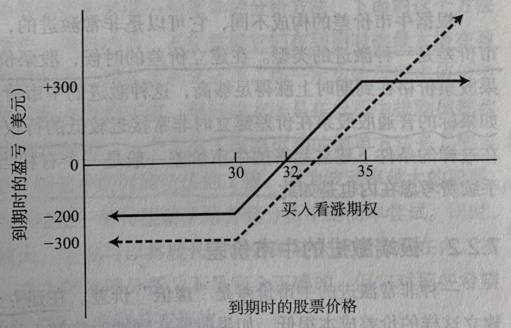

盈亏图:

假设买一个30call(你付钱,3块),卖一个35call(你收钱,1块),合计你花了2块钱,则行权日盈亏如上图。

正股在30以下,30call废了(亏3块),35call赚1块,所以亏2块。

正股在32,30call价格2块(等于你亏1块),35call赚1块,所以不赚不亏。

正股在35,30call价格5块以上(赚2块),35call赚1块,合计赚3块。

虚线是单买30call的盈亏图,作为对比。

特征:

比单买call便宜,也等于失败了会亏更少,一次两次可能无所谓,但是长期买期权的话,成本低、亏损少很重要,这是一种风险控制。

但等于放弃了涨更高的可能。

受IV的影响比单买期权小得多。

就算正股涨上去了,也要等35call的时间磨损,可能要等到行权日最后一刻才能达到最大盈利,提前卖拿不到300(对,我就是说特斯拉 (TSLA)这个最后一天IV还在天上飞的奇葩)。

本质上来说,这是个“温和看涨”的策略,如果要激进可以都买价外的,要更激进就单买一个call…但风险也上去了。

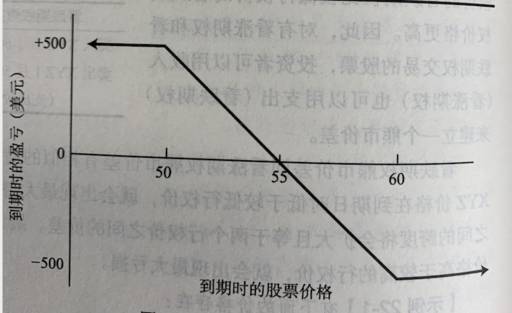

2.put spread(看跌)

闲话不多说,和上面一样,就是换成了put,贴个盈亏图:

同样,这是“温和看跌”策略,要激进就买价外,更激进就单买put,并承担更高的风险。

3.卖掉上两种组合

卖掉call spread,理论上的盈亏图和直接买put spread是一样的,但是它有两个劣势:

- 因为是卖方,所以有被提前行权的可能。

- put spread时间磨损更快,就是说它可以提前卖,不必要苦苦等到最后一刻。

所以这个套路我没用过。

同理卖掉put spread,不啰嗦了。

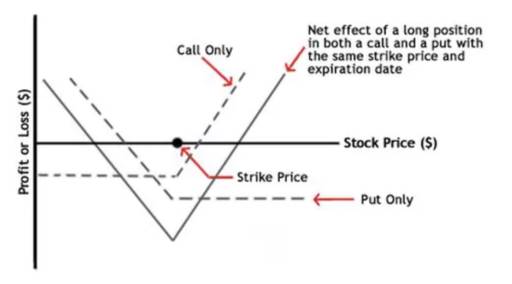

4.买跨式组合(预期涨跌幅会过界)

对象:同时到期的、平价的call和put

方式:买一个平价call,再买一个平价put(注意是平价的)

盈亏图:

往下跌put赚钱,但是call就废了,往上涨反过来。当正股涨/跌幅超过你付出的钱的时候,就开始盈利。

特征:

不预测方向,只预测波动。

但是波动范围要足够大才能赚钱。

5.卖跨式组合(预期涨跌幅不会过界)

就是卖掉上面那个,只要不过线就赚钱了,我曾经以为这是个财报季的好策略,直到某一次奈飞(NFLX)教我做人

因为是卖方,所以不像买方亏损有限度(反正就是亏完你买期权的钱呗),于是就会导致——一次“惊喜”便收走前面堆积的所有利润…

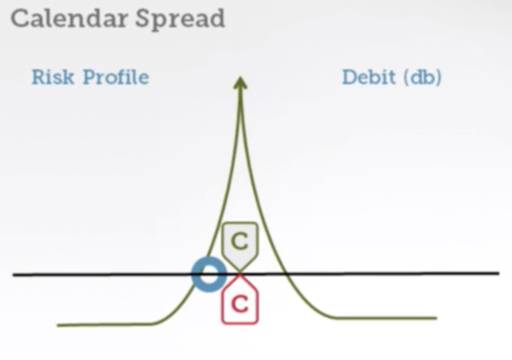

6.买calendar spread(吃IV上涨或时间磨损)

对象:不同行权日、但同行权价的期权,且要么都是call,要么都是put

方式:卖近期,买远期(常见的是卖两周后的,买2月后的)

盈亏图:

对于这个组合,图反而不大容易理解…

简单说,就是近期的时间磨损比远期快,这个组合因而吃到价差。

比如说卖掉一个70的末日call,买了一个70的两个月call,而到了本周五,正股涨不到70。

然后你白赚这个末日call的钱,同时两个月call也没磨损多少,可以出掉。

如果同时IV能大涨(不是正股涨)就更好了,因为远期call不但没磨损,还涨了。

但反过来说IV跌下去了,或者正股有过于大的波动,就很坑了。

前者意味着两个call的价差减少了,实际你还是亏了。

后者比如说,正股在周五涨到了75,这个时候远期call的涨价是不如末日call的,所以还是亏了。

7.以上策略的组合

期权策略本质上就是两种,一种是垂直的(时间一样,价格不一样),一种是平行的(价格一样,时间不一样)。

剩下的全部来自它们排列组合,什么蝶式啊、对角啊,等等五花八门的,我也不是很懂,就不献丑了。

8.正股持有者避险

虽然社区里想要靠期权赌涨跌的人不少,但其实从整个市场来看,大部分买期权的目的是“正股做保护”。

财报日作为一个大风险日,很多正股持有者都会买期权做个保护。

想象一下,假如你持有几万股特斯拉,你怕不怕它财报后暴跌?

这里的策略,除了上面那些,还有最简单的直接单买put或者call。

当然,也还有平时可以视情况卖个call,收一下“保护费”,赚到的钱本身就是一种风险保护——拉低持仓成本。

未经允许不得转载:美股开户者 » 财报季期权怎么玩(3):几种常见期权策略

美股开户者

美股开户者