波动率是许多交易员的天敌,然而又是许多交易员所依赖的面包与黄油。

Volatility is bread and butter of traders.

长期来说,市场的波动性最终会平复,股票最终会提供超越其他资产的收益。然而这是一句正确的废话,Correct nonsense.

如果脑残握着股票都能超过大盘,为毛需要大类资产轮动,无脑持有股票就好了嘛。如果抱着股票就能超越大盘,那我们会有无数的百万富翁,赚大钱将不再困难。

许多套利者通过sell Volatility 或是short VIX来捕捉每一次市场回归平静的行情,我将用另一个独特的角度阐述我对波动率Volatility的理解。

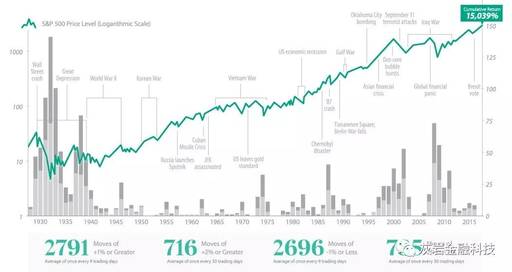

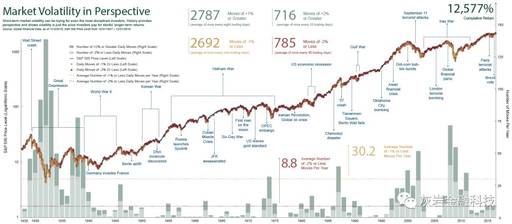

标普自1929年大萧条以来一直保持上升趋势,而这张图同样给许多投资者造成一种货币幻觉monetary illusion,那就是许多投资者认为只要一厢情愿地握住股票,握几十年不改变,就可以致富。然而事实上是,握住个股,即使是曾经的蓝筹权重股,比如说GE之于道琼斯工业指数,从1990年长期来看股价是这样的,假设你乐观的想要通过握着权重股蓝筹股获得超过大盘的收益,GE于2018年甚至被剔除出道琼斯工业指数。

GE之于美股,可谓茅台之于我上证指数。

然而假设你的逻辑是long USA equity,而由于长期来说,道琼斯和标普都是上涨的因此你持有最老牌的GE做超长期价值投资,最终你将会悲剧。

凯恩斯虽然说过长期来说股票总会跑赢其他资产,然并卵,他还是在股票上输了一屁股钱。事实上股票价格不断的涨幅源于央行对金融市场越发强大的干涉以及资产类别价格的不断攀升也源于货币本身的滥发,通过牺牲货币(法币FIAT money)本身的购买力去pump in asset price. 这种大规模的资产价格攀升(房地产,股票等)来源于货币增发,也被称作asset price leveling.

而在后QE时代,越来越多对投资,金融一知半解的投资者对指数基金passive index fund,或是low cost ETF低廉成本,分散风险的ETF趋之若鹜。表面上风险是被分散了,事实上你也没赚多少,我正好借此机会聊聊我对被动投资的观点。

而正是出于人懒又不想承受任何回撤,以及不愿意承担任何理智的风险。以及不理解金融市场中“盈亏同源”的真理,伟大的金融创新者 ,先锋集团Vanguard Group的创始人John Bogel发明了了历史上最赚钱,最无脑赚钱最舒服的financial innovation,所谓的最性感,听上去最“安全”的投资工具,VANGUARD500 INDEX FUND。

他的想法就是既然个人投资者都害怕风险,但是又贪心于标普近百年的超长期涨幅(中间当然有金融危机,但是总是超过前高),于是John Bogel决定提供一种low cost ETF fund that tied to S&P ,先锋集团(又称领航集团)的商业模型在于为投资者提供得以提供大盘报酬,管理费低廉的指数产品。这种想法和后面华尔街新形态的smart beta 还有beta 增强型的产品听上去十分性感,然而最终投资者在扣除了管理费,以及赎回手续费等相关费用后,获得非常感人的收益(看上去不亏,但是被指数基金经理薅了羊毛)

事实上对于大型的机构来说,他们的本金足够大,比如sovereign fund主权基金以及pension fund退休金之类的机构,他们的目标首要是保管住财富,同时获得不低于通胀的稳健收益(wealth preservation)而对于独立投资者以及交易员而言,他们的目标应该是通过持久的交易财富自由(achieve financial freedom through consistent profiting out of financial market)往往后者的资金规模更为有限,同时可触碰的交易工具更为局限。他们往往必须要付出更高的风险和代价才能够调动更高的杠杆(leverage)

比如说泛滥的CFD差价合约,all or nothing的二元期权(binary option)

由于行业内部分无牌经纪商的泛滥以及庄家游资的泛滥,个人投资者难以在金融市场上取得建树,因此一个伟大而简单的商业创造诞生了。如果投资者可以按标普指数权重等比例做多其权重股,是否能够获得和股票大盘的收益。

此类被动投资有几种好处:1.无需看盘 2.无需选股 3.价格低廉

而这使得投资者们近乎放弃了打败大盘的想法,这也同时使得这些投资者失去了对风险的认识能力。这些有ETF指数基金经理帮助投资者们配置的ETF基金改变了美股的市场结构,使得标普里权重股的持仓更为拥挤,而持仓过于拥挤带来的就是标普股指容易出现glitches 就是不间断的暴跌,然后自我修复。

上图可以清晰直观的看到1929年大萧条直到2015年的市场波动率volatility

事实上最主流的交易手法应该就是sell vol,2017年最推荐的交易就是short VIX 然后long XIV,很多“传奇交易员”从投资者手上大赚特赚,事实上他们有且仅有一个部位,那就是long XIV. 然而2018年2月我所交易的就是bet against all traders selling vol, 也就是bet on VIX spiked.

实盘如下,右上方是账户净值,NLV means net liquidity value,大概从4M打到近6.13M,赚了50%,我交易的合约是SPX put,可以清楚看到是2018年2月份的。

接下来我们可以复盘2018年2月份到底发生了什么,两张图做个解释,首先道琼斯,标普暴跌,VIX飙高,一度逼近40到50点位:

接着由于VIX飙升,长期做空VIX 的ETN(exchange trading notes)产生了巨大的亏损。这直接导致了一大群sell volatility short VIX的交易员一夜归零。XIV这种ETN本身就是巴克莱这种投行拿来去薅羊毛的衍生工具。和ETF不同,ETN本身并没有任何collateral抵押品。$二倍做多VIX波动率指数短期期权ETN(TVIX)$

因此这些持有XIV爆仓的可怜投资者将得不到赔偿或是补偿。

基本上他们赚了三年,一年赔光,而类似的sell vol的策略实在太常见,再次便不再赘述。

这次交易等了近半年,然而收获一次,可以休息一年,这种就是黑天鹅事件交易,通过期权捕捉巨大GAMMA的交易机会after all life is long gamma.

作为“大空头”和众多sell vol的交易员站在他们的对立面。金融市场里充斥着各种不确定因素,而volatility的本质就是Uncertainty不确定性,然而许多交易员害怕的就是不确定性。作为交易员,我追求的是巨大的绝对收益,对于我来说,ETF的核心问题在于将风险分散直到over-diversified,由于风险被过度分散,因此收益也基本上被稀释到看不见了。

而市场之心的本质就是理解波动率。理解波动率就是理解必然之中的不确定性,以及这类不确定性的必然性。

未经允许不得转载:美股开户者 » 市场的本质:理解波动率

美股开户者

美股开户者