卖期权是负 Gamma,是被人占便宜,但为什么还有人做呢?因为它有很多优秀的特质。

书上告诉我们,卖方策略是收益有限,风险无限。他真的是风险无限吗?风险无限的前提是价格是无限波动的。现实世界里面,会有价格的无限波动吗?现实世界里价格都是有一定幅度的,可能超出你的想象,但还是有一定幅度,风险并不是无限的。卖方策略的特点是胜率特别高,而且站在时间的一方,时间对他是有利的。只要价格横在这里,卖方策略慢慢就可以赚钱,如果价格有利也能赚点钱,但是他是个凹函数,价格有利的时候赚钱越来越慢,价格不利的时候亏钱越来越快。做卖方就要做好风控。

为什么机构喜欢做卖方策略?第一,胜率高,机构天生喜欢做胜率高的事情,第二卖方特别检验风控水平,专业机构在风控上也是比较过关的。有一句话说的很形象:期权就是希望,每天一开盘,机构把希望卖给散户,机构得到现金,散户得到希望,各取所需,都很开心。

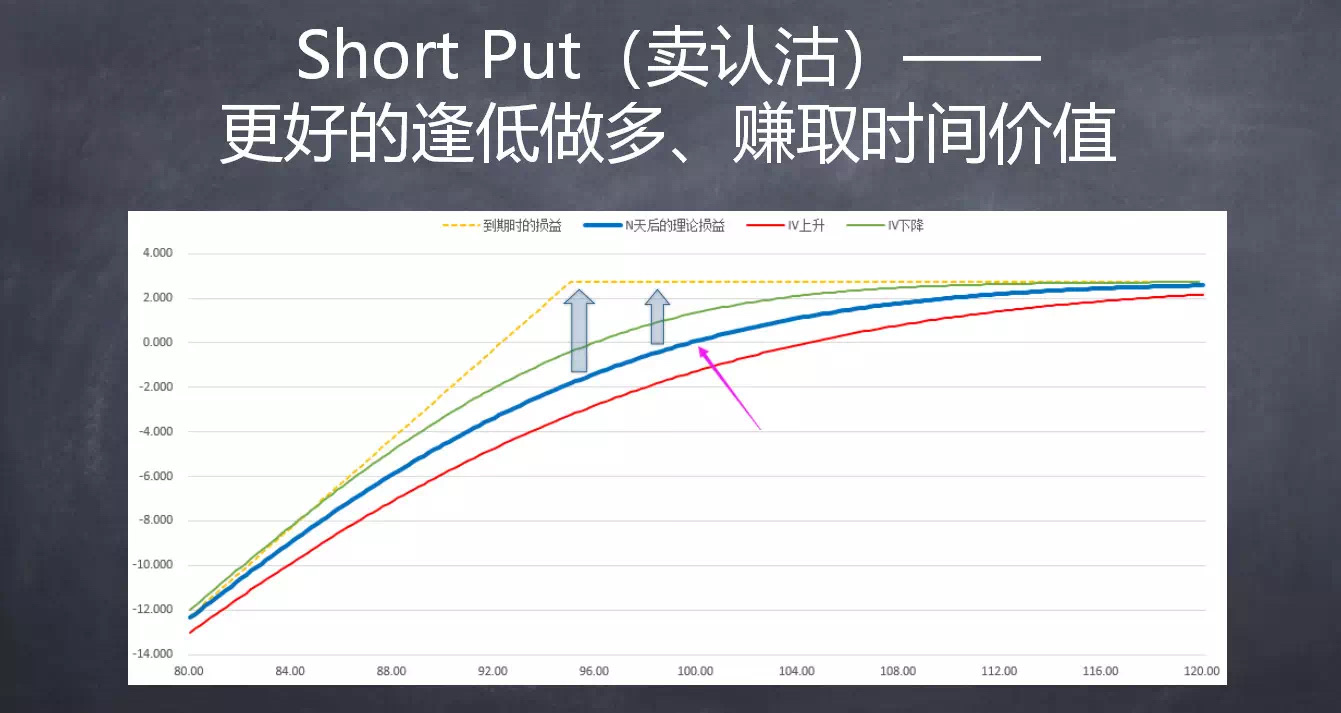

Short Put 是更好的逢低做多,为什么?比如一个股票跌到了底部区域,我们可以基本判断出来这是个底部区域,但无法确定哪里是精确的底部,以及底部何时起来。在底部,高手会逢低做多,10块钱附近震荡,9块钱挂单,8块5挂单,跌到哪儿就吃多少。散户会打着高抛低吸的旗号去追涨杀跌,把自己的成本越搞越高。期权的高手,会做到让市场付钱请他逢低做多。正常的高手挂单逢低做多是没人给钱的,但是卖期权可以做到。

比如你在十块钱的时候卖9块钱一个月到期的 Put,到期的时候只有两种可能性,一种是跌到9块钱,一种没跌到9块钱,没跌到9块钱,Put 变废纸,拿到期权费,很开心。如果跌到9块钱以下,如果我们是实物交割,就被行权,拿到低成本的现货。因为本来我的计划就是要在9块钱建仓,现在能如愿建仓,是不是也很开心。如果你本来计划跌到某个位置就要建仓,你还怕不怕下跌?不怕,跌下来我可以建仓啊。

大家要对卖方策略有个正确的理解,其实风险是有限的。看起来是风险无限,但前提是当一个标的你觉得跌到这个位置就可以建仓的时候,还怕下跌吗?你就希望他下跌了,因为我要接货。所以,这个损益图是理论上的损益,真正实盘里头我们看到的是在底部区域的时候,某月多跌我反而有机会吃到便宜货。跌不下来我可以赚时间价值,做时间的朋友。这个卖方策略是机构特别喜欢做的事情,被动的帮我逢低做多,付钱请我逢低做多。

卖 Call 是无限的风险吗?理论上是的,实际上也不是的。如果你本来就要放空的时候,本来就要做空单,就可以 Short Call。比如某段时间,棉花的价差非常的不合理,棉花的91正套无风险收益大概是5%,但问题是你如果在期货的盘面做有个问题:大部分人是没有交割能力的,无法进入交割月,如果进入交割月之前收敛了还好,如果没收敛,那你必须从91移仓到15合约,很不合算。那怎么办呢?我卖这个价差的 Call,比如这个价差是300点,就卖300点的平值 Call,我可以把无风险收益从年化5%的收益做到7%,最重要的是我不怕不收敛。不收敛没关系,只要不继续涨就没事。小涨我也不亏钱,真要大涨也没关系,我这把亏的钱,下个合约再做进去照样会回来。你交易的灵活性就强很多,就不怕进交割月了。期权的好处在于任何一个东西,只要对手方愿意和你玩你都可以玩出期权来。比如钢厂利润也是。2016年很多在供给侧改革,过去做钢厂利润,在期货的世界里面,我们是可以开虚拟工厂的,钢厂的逻辑是:买铁矿石,买焦炭,炼螺纹钢,炼热卷,这之间是有比例的。当你合成出一个比例后,你就在盘面上去买矿和焦,卖螺和卷。这是不是就变成开钢厂了?你如果认为钢厂利润太高了,反向做就变成做空钢厂利润了。有段时间钢厂利润在高位1400、1500的时候,我不赌你下跌,我赌你不涨,这件事是不是很胜率很高?我卖钢厂利润的 Call。

当你把交易一旦想清楚之后,你所有的观点都能表达,就到达了更高维度在做交易,你的交易确定性会更高。所有的工具使用,所有的研究,都是为了得到更高的确定性。

卖期权,被别人占了便宜,别人也一定要给你补偿,获得的补偿是胜率。因为从长周期来看,金融市场大部分时间都在震荡,走出单边行情的时间比较少,所以你的胜率是非常高的,做好风控就可以获取持续的收益。

未经允许不得转载:美股开户者 » 讲期权 | 卖期权的优秀特质

美股开户者

美股开户者