现货备兑开仓,Covered Call,这个策略是最常用的策略,也是被使用最大量的策略。

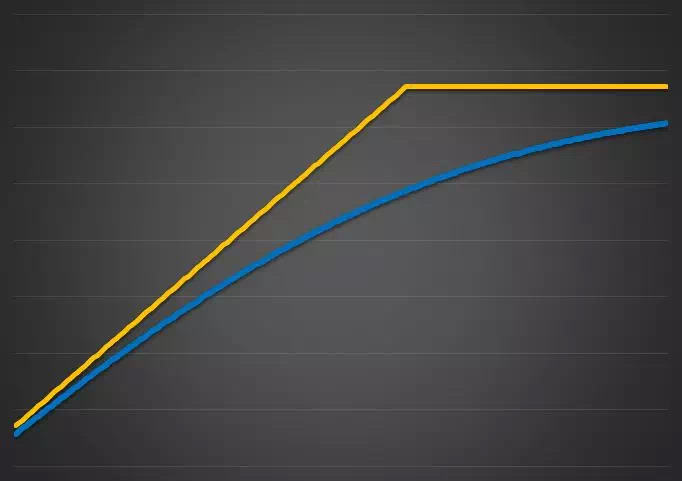

持有一个现货多头,Long Spot+Short Call=Short Put。这个是非常有用。比如我持有股票,我认为股票长期会看涨,短期会震荡,暂时下跌我也不怕。可能上涨也不会猛涨,要做收益增强。比如说现在一百块钱股票,我认为他这一个月涨到 105 的可性不大,我就在一个月内,我卖出 105 的 Call,会出现两种情况,第一种情况他如果涨到 105 以上,Call 就被行权了,Call 被行权就变成一个空头,空头和你持有多头对冲掉了,所以涨到 105 以上,跟你没关系了。但是如果在 100 到 105 之间震荡的话,那么你105的Call 这个一块钱、两块钱就赚到手了,额外多1%、2%的收益。因为你持有很多长线标的,它不见得老涨,但你卖出的话也可以做收益增强。因为这个收益增强是月复利的,虽然每个月没有多少,但是长期来看复合收益是非常高的,就像把正股存在银行里面每个月吃利息。第一个做收益增强;第二个就是下跌的时候,它减少 Delta,现货的 Delta 是正100,平值 Call 的 Delta 是正50,那 Short Call 的 Delta 是 -50,那么我现货 +Short Call,总的 Delta 是 50。意味着,原来 Delta 百分之百的时候,下跌一块钱亏1块钱,Delta 正 50 的时候下跌 1 块钱亏五毛。Short Call特别好备兑开仓,上涨时候,不涨你赚钱,小涨你赚钱,大涨你只牺牲了一个大涨时的收益,但你获得一个不涨赚钱,小涨赚钱,下跌还少亏钱。这是一个进可攻,退可守的策略。但这个策略,前提是认为他不会暴跌或者暴跌不怕。这里还需要大家注意,所有策略都有观点的。

这个策略只牺牲了一个大涨,短期大涨时可能的收益,但就带来小涨也多赚钱,不涨也多赚钱,下跌少亏钱。在长期持有一些标的就可以滚动做这件事情,对成熟投资者,这是很好的一个策略。

备兑策略还有一个用法,就是快到目标位的时候可以自动离场。比如我持仓的股票,目标价是 100 元卖出,在股价接近 100 元的时候,我就可以滚动做 100 的备兑,卖出 100 的 Call,这样如果股价没到 100,我就能吃到 Call 的肉。如果到期在100元以上,我通过行权自动在 100 元把股票卖掉了,相当于自动化的离场,还能赚期权费。

反过来就是 Covered Put,我持有一个空头,我要卖出 Put 可以吗?可以。跟他反回来完全一样,相当于 Covered Call 反过来就对了。

未经允许不得转载:美股开户者 » 讲期权 | 备兑策略

美股开户者

美股开户者