比如我持有一个股票多头,为了对冲下跌风险,常用的方法是股指期货空单对冲。期权可以买Put对冲,买Put的好处是上涨的时候不会锁住上方的盈利空间,但在震荡横盘的时候会损耗时间价值。

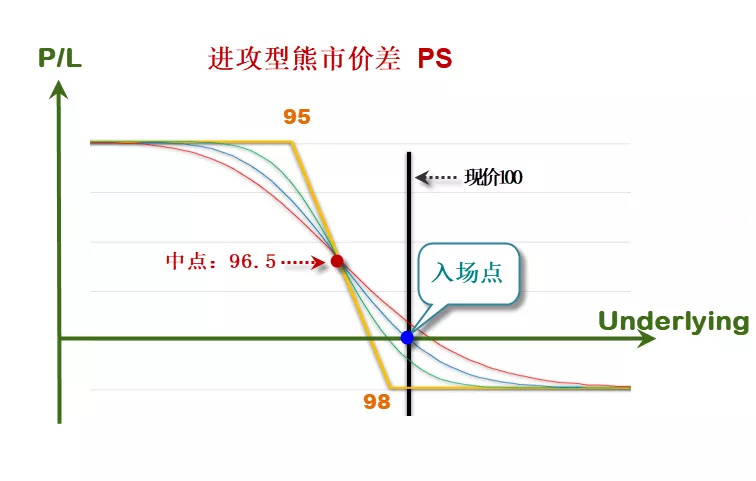

那有没有低成本买保险的办法呢?有,常用的是熊市价差,一般选用进攻型的熊市价差买保险,如图:

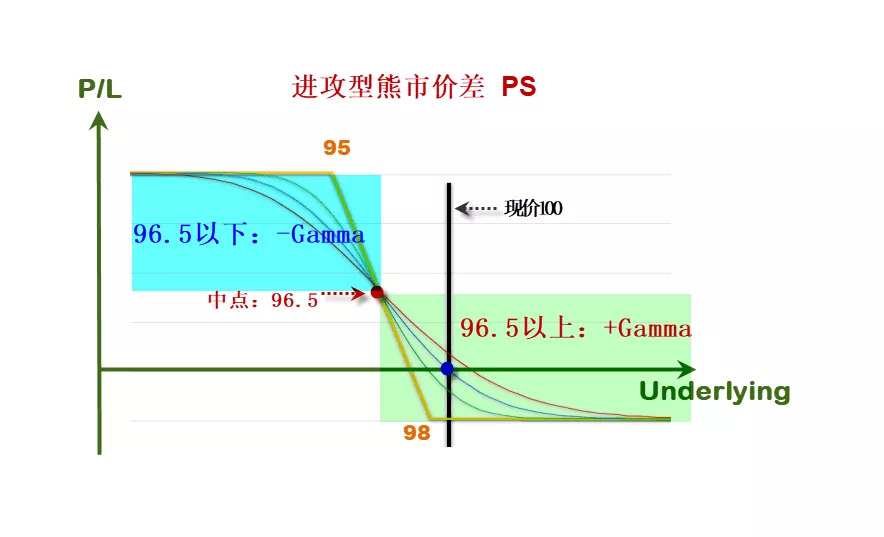

如果下跌了,熊市价差盈利了就锁定利润,比如在100的时候,做一个95-98的熊市价差,中点96.5位置的Delta绝对值是最大的,保护力度也最强;96.5以上是正Gamma,96.5以下是负Gamma,所以在跌到96.5之前很舒服,由于正Gamma的原因保护力度在不断增强。

如果下跌了,熊市价差盈利了就锁定利润,比如在100的时候,做一个95-98的熊市价差,中点96.5位置的Delta绝对值是最大的,保护力度也最强;96.5以上是正Gamma,96.5以下是负Gamma,所以在跌到96.5之前很舒服,由于正Gamma的原因保护力度在不断增强。

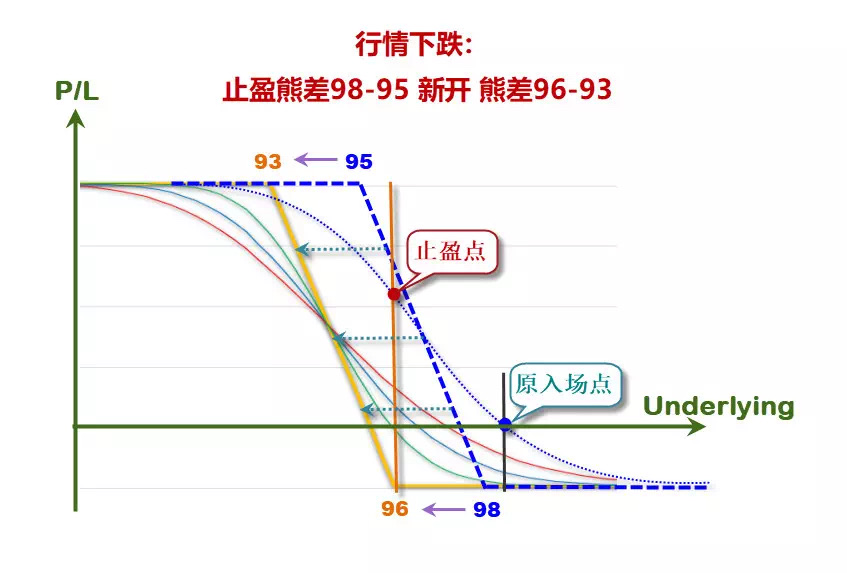

通常会在跌到96左右平掉锁定利润,然后再开出新的熊市价差,比如开一个93-96的;如果一路跌就一路锁定利润,但它的缺点是,不像买Put保护的效果那么好。

另外要注意Delta的问题:除非是买短期的Put,否则如果买长期的Put,是不能完全锁死风险的。就算是1:1买,也是不能完全锁死,因为期权的Delta永远小于1,永远小于正股。买远期虚值的Delta更小,如果你买30% Delta的,正股跌了一块钱,期权只能补三毛多钱。我们要清楚买保险是为了对冲什么风险?如果一点风险都不想要,那肯定是要花很贵的钱买很重仓位的保险。但如果只是为了对冲尾部风险,就可以买比较虚的,知道它跌到多少能起到保护作用就行了。

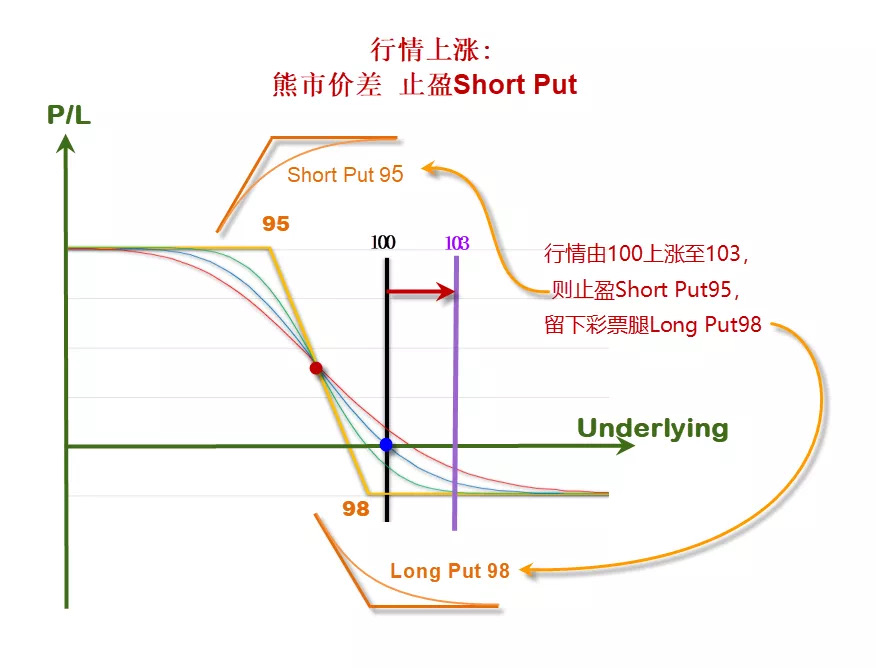

买熊市价差做保险,如果持续下跌一路止盈再开→再止盈再开……不断接力。如果先涨起来,比如从100涨到了102、103,就把Short Put平掉锁定一些利润,留一个Long Put腿,如果跌下去就止盈Long Put。来回震荡很舒服,一个熊市价差能吃到两条腿的利润。

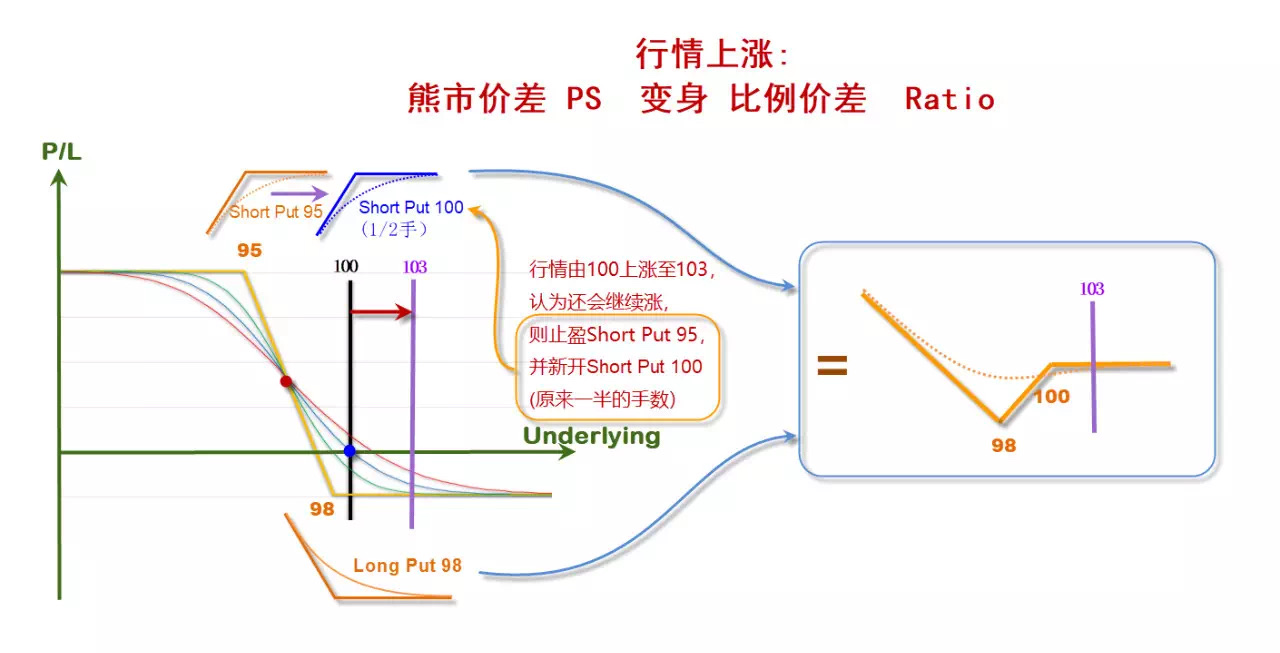

还可以有进一步的优化,比如涨到103时,Short 95 Put止盈了,但Long 98 Put这时剩下的肉也不少,一旦继续涨,Long Put的价值会快速衰减,这时候怎么办?前提是还想要继续买保险,保持下跌时的保护能力。可以反过来Short 原来一半手数的100 Put,就与原来Long 98 Put构成了比例价差。

还可以有进一步的优化,比如涨到103时,Short 95 Put止盈了,但Long 98 Put这时剩下的肉也不少,一旦继续涨,Long Put的价值会快速衰减,这时候怎么办?前提是还想要继续买保险,保持下跌时的保护能力。可以反过来Short 原来一半手数的100 Put,就与原来Long 98 Put构成了比例价差。

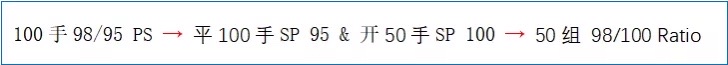

整个动态过程是这样的:

整个动态过程是这样的:

这样如果继续上涨,保险头寸就不亏钱了或者亏的很少了。如果还觉得下跌保护力度不够,可以再额外加一定比例的比例价差仓位;但这样做也是有成本的,如果标的在98附近震荡的时候会亏钱,但是亏损不太大。这就需要权衡继续上涨的可能性和震荡的可能性。

比例价差还有没有优化的潜力?可以跨期,卖近期的Put,买稍微远点的Put。卖近期Put,一旦涨起来赚得快;买远期Put,损耗的慢。一旦下跌,还能有保护能力。

这个交易过程中的动态调整是基于:既要有保护能力,又要降低保险的成本,这两个需求,去做一个保险策略的动态优化。这种做法跟全部清掉正股仓位的区别是在观点上,其意义在于:

- 持有正股多头,正股往下跌的时候保险头寸要有盈利能力,是保险需求。

- 如果行情继续上涨,保险仓位要少亏钱。

所有的策略都是为观点服务的,而对于观点也是愿赌服输的。观点提供胜率,仓位提供盈亏比。

实战中也经常有看错了还赚钱的,但交易不能总追求看错的时候还赚钱;做交易就是要面对一种不确定的状况,然后去接受这个不确定;要做的是不断提高自己的决策水平,我们做交易不是只有开仓和平仓这两个时间点在做决策,而是每天都在做。

比如认为有一笔交易要持续一个月,还剩一个礼拜逻辑变了,怎么办?重新评估,然后根据最新的评估结果做决定。专业的交易员的工作,就是不停扫描、调整持仓,使之永远处于最佳的盈亏比状态。必要时每天调整都可以,但每天调整并不是做短线,而是发现可能有更好的盈亏比后马上调整过来,发现错误也要马上调整、认错。要真实地面对自己,面对自己的不完美,这也是一种自我成长,交易做久了会活的更真实。

做交易做错了没关系,学会归零,不论是过去的成就还是错误,过去了就全部忘掉,不要变成自己的包袱,轻装上阵才能走的更远。要学会站在第三者的角度去看自己的仓位和交易,这样就会更理性。人很多时候总是不愿意认错,而去幻想小概率事件的发生,这种幻想、错误的坚持是把很多人推向深渊的导火索。

未经允许不得转载:美股开户者 » 讲期权 | 期权动态交易之保险仓位的动态调整

美股开户者

美股开户者