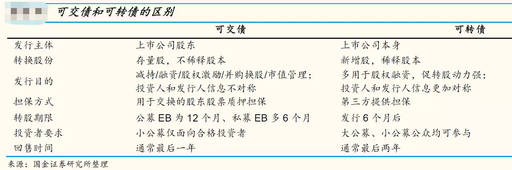

可交债与可转债一样,既有债券属性如持有到期得到固定收益率,也有股票属性,在约定时间和条件内交换成上市公司股份。如下表格列出可交债和可转债区别,此报告以三花可交债(17三花EB)为案例进行投资分析以及主要风险应对措施。

发行人:三花控股集团公司;标的:上市公司“三花智控”,属通用设备制造业。三花控股持有智控7.83亿无限售股,占比43.76%。与可转债零违约不同,私募EB仅6年就有5个违约案例,发行人信用风险是最重要的因素。

转换股份

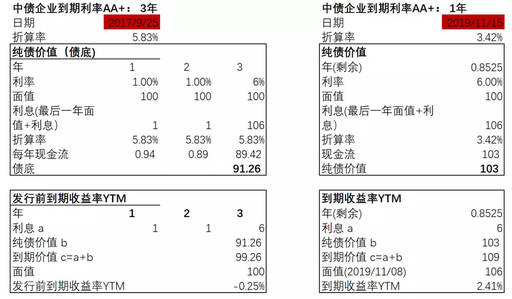

发行债券28亿元人民币,存量股票置换,不稀释公司现有股权结构。发行基本条款如下:面值:100元;发行价格:100元;存续期限:3年;票面利率:第一年,1%,第二年,1%,第三年:6%;发行日期:2017年9月21日-2017年9月25日;计息期限:2017年9月25日-2020年9月24日;

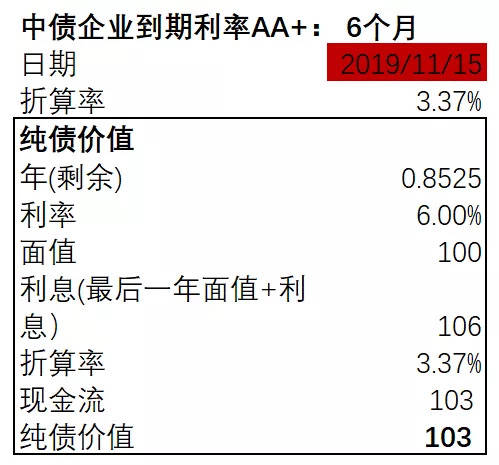

根据上面计算,三花可交债发行前到期收益率显示,公司发行前债券收益率几乎为0,目前仅剩不到1年,收益率仍没有太大吸引力(2.41%), 推测发债目的大概率为换股。招商证券研究表明,私募EB如以高票息为吸引投资,通常设置较高的利率(5-6%或6-8%),或前低后高利率且给予高赎回值。三花不满足此条件。

换股期

两者较晚者,1. 可交债发行日满12个月后;2. 三花智控2017年非公开发行股份上市之日满12个月后的第一个交易日。换股期:2018-09-26到2022-09-22。

初始换股价格

初始换股价格:18.5元/股;

2017年9月25日的正股股价收盘价11.74元,转股价值=100/18.5*11.74=63.45;

转股溢价率=(100-63.45)/63.45=57.6%;

按上市当天计算,三花可交债的股性特征同样没有吸引力,转股溢价率过高,在二级市场直接买入正股,更为划算。如果公司大股东想换股,那么只能下调换股价,或等股价上涨。

下调转股价格

公司于2019/05/06将换股价下调到13.85元/股,当天正股收盘价11.18元;

转股价值=100/13.85*11.18=80.72;

转股溢价率=(100-80.72)/80.72=23.8%;

假设仍在面值附近交易,因私募EB流动性差,但此时的换股吸引力明显提升。

如果按2019/11/15收盘价14.83元,最后可交债交易价为106元(2019/11/08),转股价值=100/13.85*14.83=107.1元;

转股溢价率=(106-107.1)/107.1=-1%;

如果正股股价继续上涨,可能出现套利机会。

赎回条款

换股期(起始日-2018/09/26)(1).20/10,130%; (2).未换股余额不足3000万元。此条款属常态。三花无换股期前赎回条款,比较保守。13福星债约定,在换股期前5个交易日如股价触碰120%,发行人有权按面值105%回售。属于“条款陷阱”。

现换股价=13.85元,赎回触碰价=13.85*130%=18元,2019/11/15收盘价为14.83元,距离赎回价还有21%的上涨空间。18元也正好是初始换股价。距离到期日,还有0.85年。

下修条款

下修条款:20/10, 90%, 董事会有权调整换股价格。比较容易触碰。2019年5月6日公司已经下调转股价25%,显示出一定的换股诚意。但有些公司下修条款更显诚意,自动下修,无需开董事会。下次下修触发价为12.46元。

相对于三花EB的发债期3年,换股期为2年,但换股起始日为1年后。平均的私募EB换股期多为6个月后,三花的起始日略显滞后。对有换股意愿的投资人讲,换股期越长,起始日越早,越有利。

回售条款

到期前6个月(起始日-2020/03/25),20/10, 80%, 可按债券面值+年度利息回售给发行人。回售期较短,通常为一年。因市值小,股票波动大,回售触发条件容易达到。但按面值回售,对投资人不是特别友好。有些公司按110元+面值回售。

17三花EB大概率是换股还是低成本融资?

发行目的:改善公司债务结构,补充运营资金。与可转债91%的转股率不同,据国金证券统计,公募EB以赎回居多;私募EB多以换股为目的,占比50.08%;赎回占比17.61%,回售约5.94%,到期占比约21.7%。100%转股占比约为39%。

三花EB为私募可交债,根据上述分析:

- 公司的票息和到期收益率无吸引力,难以吸引债权投资人。

- 赎回条款中规中矩,回售条款持续期较短, 推测公司有换股的意图。

- 已将换股价下调25%,换股动力相比回售动力偏高。

如何规避信用风险和流动性风险?

信用风险

可交债最大的风险为信用风险。2018年10月8日,深圳飞马成了首只实质性违约的可交债。标的公司目前评级为AA+, 但未给出可交债评级。一般以增信的方式(质押担保),降低风险。

担保

初始质押,发行人将其持有的2.55亿股三花智控股份质押给债券受托管理人,质押约32%的股份(2.55/7.83)。质押股票市值不低于140%。如遇到换股价格调整,连续15个交易日担保比例低于110%,追加股票和现金,维持担保比例不低于110%。目前发行人无其他质押情况。

此担保可以满足一般的风险,包括换股不足的风险。如遇到系统性风险股价大跌,既要看公司是否及时下调换股价,也要评估公司会否有破产风险。如2018年3月,正股价格最高达15.75元,2018年10月最低价达到7.87元,直接腰斩,股价波动非常高。

流动性风险

私募EB在交易所固收平台交易,流动性不佳,三花最后一笔成交在2019年11月8日,价格在106元。另外,因流动性有限,正股价格上涨带来的好处很难快速传导到可交债。如按2019/11/15收盘价14.83元,转股溢价率为-1%,当套利机会来临,也难以把握。

规避信用和流动性风险

个股场外期权是规避上述风险的最佳途径之一。以下以三花场外期权为案例进行分析。

- 甲方:某私募基金

- 乙方:某券商

- 行权日:2018年9月26日(与三花可交债转股起始日期相同)

- 标的证券行权价格:18.5元/股 (可下调,随三花可交债换股价格调整)

- 名义本金:30百万元人民币

- 期权类型:看涨

- 期权费:4.215百万元

- 乙方赎回:20/10,130%(与三花发行人赎回条款相同,但券商化解了信用风险)

- 甲方回售:到期前6个月(起始日-2020/03/25),20/10, 80%, 可按债券面值+年度利息回售给发行人。(与三花可交债回售条款相同,但化解了流动性和信用风险,同时规避了公司回售比例的不确定性)

交易策略分析

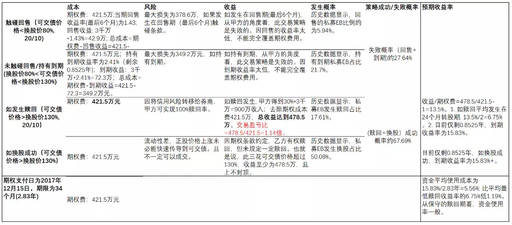

持有到期的收益率计算,如下图:

发生回售的收益率计算,如下图:

四种不同情景,甲方的成本,风险,收益分析:

四种不同情景,甲方的成本,风险,收益分析:

总结

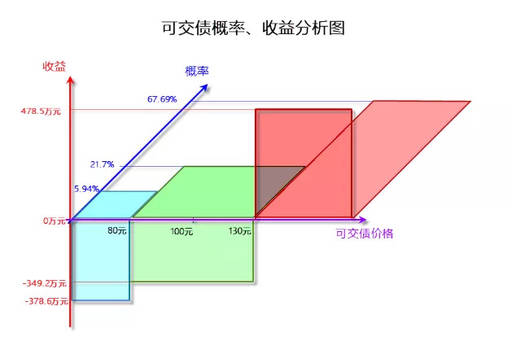

此笔个股场外期权交易规避了信用和流动性风险,如在换股期内发生赎回,可确保甲方的总收益率至少为13.5%。交易盈亏比为1.14倍。目前剩余0.8525年,如从现在进场,到期收益率为15.83%。如按赎回在24个月内平均发生,到期收益率为年化约6.75%。据历史数据显示,策略成功的机率约为67.69%。

期权费为421.5万元,如触碰回售条款,最大损失为378.6万元;如持有到期,最大损失为349.2万元。据历史数据显示,策略失败的机率约为27.64%。

但此交易期限为34个月,期权支付日为2017年12月,赎回和换股迟迟没发生,资金平均使用成本为5.56%/月,最低赎回收益率为6.75%/月。资金使用效率一般,但是比银行配资还是要高出不少。

下图为可交债收益分析以及预期发生概率。

美股开户

美股开户