2020年的开端充满黑色,短短这一周,两大“黑天鹅”新冠病毒和石油减产协议的崩溃,让美股终不禁重创,大跌创造历史。“垃圾债券”在见证历史的局面下走入投资者视野。它是美股暴跌的主要“操作者”,也是美股暴跌行情下投资者们风险配置的“青睐武器”。

垃圾债券概念

了解垃圾债券首先弄清楚什么是债券以及债券与股票的区别。股票代表公司的部分所有权,债券可以称为一种贷款。公司发行债券在市场融资并承诺在到期日之前偿贷款利息。“固定付款“也因此成为债券被称作固定收益证券的原因,而不是具有可变回报的股票。

美国的债券通常分为政府债券、“投资级”公司债券和“非投资级”的“垃圾债券”三种。垃圾债券是信用评级较低的公司发行的“非投资级”债券,而不是信用水平较高且交易记录较长的公司提供的投资级债券。由于它们的高回报率,垃圾债券也被礼貌地称为“高收益债券”。美国有近95%公司发行垃圾债券,垃圾债券已收入超过3500万美元。

垃圾债券与所谓“次级债券”不同主要源于:垃圾债券评级可调整。投资者们将垃圾债券分为"堕落天使"和"新星"。前者是在市场行情向下,公司信用恶化,信贷机构继续降低评级的垃圾债券。"新星"则是在市场支持条件下,公司信用状况提高,违约风险降低,因此评级被提高。“垃圾债券”最终也可反弹为投资级债券。

垃圾债券活跃原因

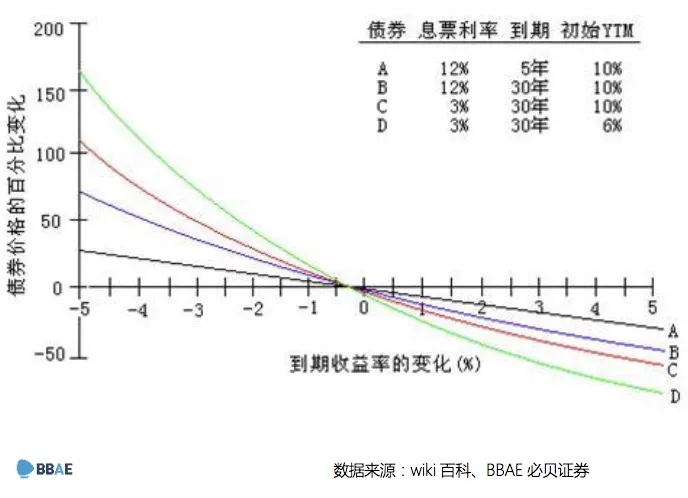

(1) 债券定价原理给予垃圾债券机会

债券定价五定理之一:债券的市场价格与到期收益率呈反比关系。即到期收益率上升时,债券价格会下降;反之,到期收益率下降时,债券价格会上升。高收益率的垃圾债券相对于其它投资级公司债券拥有较低的市场价格,对于投资者这是一个很有利的买入机会。

(2)市场向好调节晴雨表,中小公司发展工具

“垃圾债券之王”米尔肯曾说“如果我们现在不对年轻并有前途的中小企业投资,

那国家就不会有未来。” 米尔肯使垃圾债券作为一种金融工具, 使其成为中小企业的一个重要资金来源,也成为企业并购中离不开的有力工具(小鱼吃大鱼的并购工具), 永久地改变了资本市场的生态。

垃圾债券市场一定程度反应市场中风险喜好者占比。如果投资者抛售垃圾债券,厌恶风险的情绪将会预示着市场出现回调、熊市或商业周期的收缩局面。反之,则体现投资者对经济的信心,市场好转、牛市或经济扩张局面将迎来。这意味着公司避免违约的能力被不确定性所抵消。

垃圾债券成为了美国中小公司必要的筹资发展手段,在一定程度上促进了美国中小公司的“突飞猛进”,也在一定程度上维持了美股行情的牛市趋势状态。

(3)风险喜好者追求高收益工具

垃圾债券对于那些追求高风险高收益的投资者,在市场牛市,业务行情扩张,经济向好的阶段是一个不错的选择。可以利用较高的回报和最低风险金额在金融市场博弈。

高波动的“减震器”

自带高风险的垃圾债券为何会成为美股全盘大跌时避免股票波动的工具?原因有以下几点。

| 美国部分垃圾债券ETF涨幅排行(截至2020年3月9日收盘) | |||||||

| 代码 | ETF名称 | 评级 | 总资产($MM) | 年利率 | 平均持仓 | 上一日收盘价 | 上一日

涨跌幅 |

| WBIT | WBI Bull|Bear Global Income ETF | 垃圾债券 | $87.62 | 1.64% | 11,971 | $25.67 | 1.34% |

| SJB | ProShares Short High Yield | 反向债券 | $106.58 | 2.87% | 120,103 | $21.17 | 1.05% |

| PTBD | Pacer Trendpilot US Bond ETF | 垃圾债券 | $115.51 | 0.67% | 63,758 | $25.71 | 0.74% |

| RIGS | RiverFront Strategic Income Fund | 垃圾债券 | $174.27 | -1.34% | 31,582 | $24.40 | -0.33% |

| PGHY | Invesco Global Short Term High Yield Bond ETF | 垃圾债券 | $236.54 | -1.34% | 80,261 | $22.30 | -0.62% |

| HYDW | db x-trackers Low Beta High Yield Bond ETF | 垃圾债券 | $153.99 | -0.67% | 3,487 | $49.76 | -0.62% |

| ANGL | VanEck Vectors Fallen Angel High Yield Bond ETF | 垃圾债券 | $1,869.33 | -0.39% | 965,211 | $29.51 | -0.74% |

| SPHY | SPDR Portfolio High Yield Bond ETF | 垃圾债券 | $117.29 | -1.97% | 55,248 | $25.59 | -0.78% |

| SHYG | iShares 0-5 Year High Yield Corporate Bond ETF | 垃圾债券 | $4,528.03 | -1.94% | 1,929,835 | $45.16 | -0.81% |

| FALN | iShares U.S. Fallen Angels USD Bond ETF | 垃圾债券 | $192.41 | -1.12% | 81,013 | $26.58 | -0.82% |

(1)垃圾债券与其他债券没有高度相关性

①垃圾债券提供的收益率高于投资级债券;

②如果业务确实有所改善,垃圾债券所属公司有机会做得更好。

(2)垃圾债券与股票相关优势

①垃圾债券持有人在破产时先于股东支付工资;

②垃圾债券到期时间较短(通常为4-5年)。

(3)垃圾债券牛市表象优秀

牛市下,业务扩张期,底层公司不太可能违约。良好的经济降低了风险,高收益率低票面价值扩大投资者的盈利。

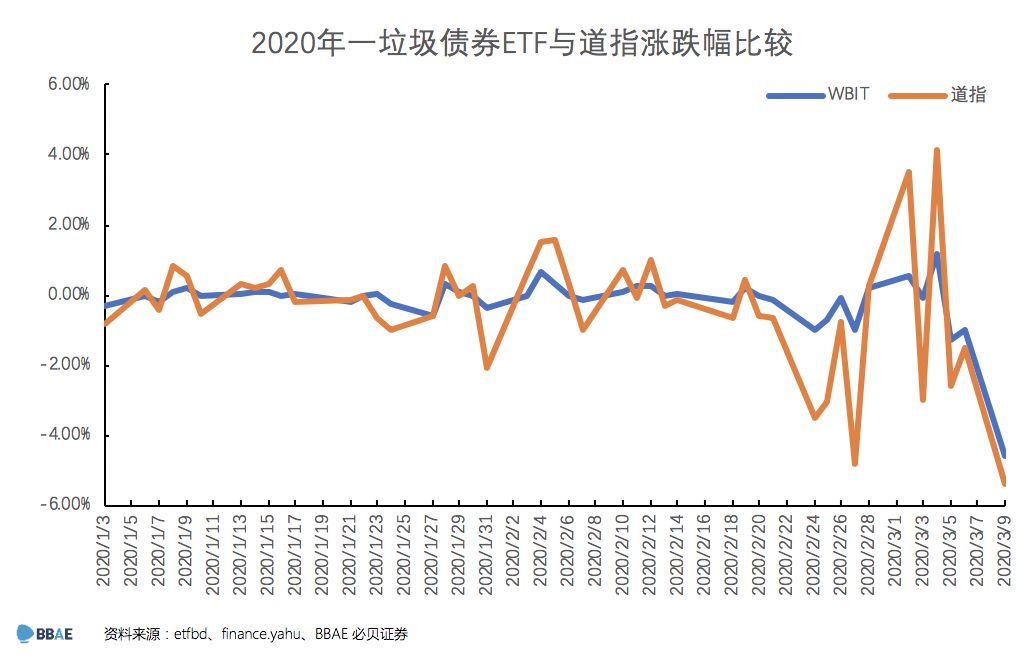

由下图分析相比于2020年美股震荡(以道指为例)的局面,垃圾债券ETF(以WBIT为例)跌幅较小,相比于道指价格走势平稳。

(4) 风险依然存在,投资需谨慎

虽然垃圾债券有一定减少股市波动的作用,但其高风险仍不容易忽视。

首先,如果企业违约,投资者将损失100%的初始投资。

其次,即使是信誉良好的公司也可能会被不利的经济趋势所困扰。行情好时,现金流可以按既定利率偿还债务。但若发生行业下行因素(如同行业竞争者违约,行业信用下降)这会导致其行业中所有债券的利率飞涨。当需要再融资时,公司再负担不起更高的利率。

最后,垃圾债券容易受利率上升的影响。收益率曲线趋于平缓情况下,企业会在短期货币市场融资,在长期市场进行发债和抵押,这种行为会致使银行放贷意愿降低,美联储加息。这样投机公司将无法再融资或发行新债券。美联储19年12月之所以加息就是因为利率影响银行放贷以及企业融资现状,从而令大量投资者陷入恐慌。

熔断局面的“催化剂”

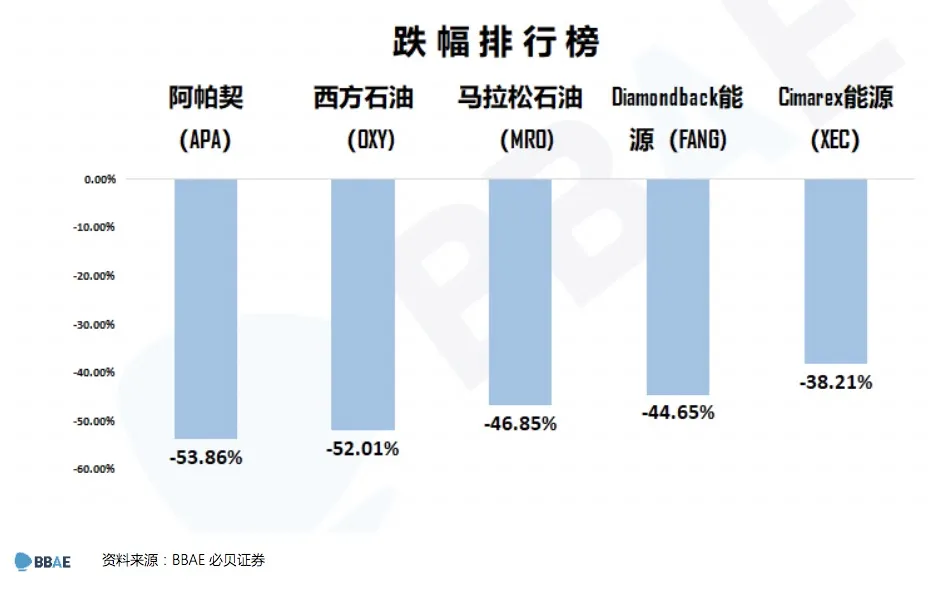

原油市场泡沫以垃圾债券为载体。据统计,2016年,有70家美国和加拿大的石油和天然气公司申请了破产。美国原油产量也呈增加状态,产量的大部分来源于私营企业和小型钻井公司。供大于求的油气市场也使得小型石油公司面临威胁。

2016年油市低迷后,逼临破产的油气公司大规模举债(垃圾债券)。2020年在OPEC价格谈判崩溃、新冠病毒恐惧围绕下,4-5年期的垃圾债券即将到期。根据标普,虽然2019年剩下的时间里只有90亿美元债务到期,但2020年至2022年间将有约1370亿美元债务到期。低迷行情下的垃圾债拥有极大风险,所以投资者们害怕油气公司无法偿付垃圾债的高利息,纷纷抛售石油行业公司股票,这也让我们见证了3月9日页岩油、石油公司领跌美股的历史。

结语

垃圾债券是市场风向的“晴雨表”,是风险喜好者获得利润的工具之一。近日美股市场走位风骚,“风险依然存在,投资需谨慎。”这句老生常谈的话描述垃圾债券如今的局面也不无道理。

未经允许不得转载:美股开户者 » “垃圾债”双面人生:熔断的催化剂,波动的减震器

美股开户者

美股开户者