2020/3/24盘前,美联储公布了一系列旨在释放流动性的救市措施,包括本周每天都将购买750亿美元的国债和500亿美元的机构住房抵押贷款支持证券(MBS),承诺无限期购买资产以支持市场。

地表最强央行能否力挽狂澜,将美国金融市场从疫情的泥沼中拯救出来 ? 市场会给出答案,下面是笔者继3.20日对美国Cov9确诊人数与道琼斯指数性相关性分析后,结合美联储最新举措,对未来市场的几点看法:

首先,美联储此次刺激计划,官网资料部分截取如下(文末附网址) :

"Effective March 23, 2020, the Federal Open Market Committee directs the Desk to undertake open market operations as necessary to maintain the federal funds rate in a target range of 0 to 1/4 percent. The Committee directs the Desk to increase the System Open Market Account holdings of Treasury securities and agency mortgage-backed securities (MBS) in the amounts needed to support the smooth functioning of markets for Treasury securities and agency MBS. The Committee also directs the Desk to include purchases of agency commercial mortgage-backed securities in its agency mortgage-backed security purchases.‘

美联储的行动,我认为主要目的不是要大幅拉升股市,而是防止股市继续暴跌引起真正的恐慌并拯救危机中已经濒临枯竭的流动性。政策一出,让我想起了经济学中经典现象:‘流动性陷阱‘。简单补补课:‘

流动性陷阱(liquidity trap):是凯恩斯提出的一种假说,指当一定时期的利率水平降低到不能再低时,货币需求弹性就会变得无限大,即无论增加多少货币,都会被人们储存起来。发生流动性陷阱时,再宽松的货币政策也无法改变市场利率,使得货币政策失效。国民手中的钱袋就像是一个能够吸收任何物质的“黑洞”一样,把国家分配给国民的所有货币都无情地吞噬掉了,由此产生了一个货币需求无限大的“流动性陷阱”。

这也是为什么笔者判断,美联储的行动难以大幅拉升股市的原因。再回到3.20日的疫情与股市关联性分析,之所以抛开传统的因子模型、油价相关性未讨论,直接基于确诊人数与道琼斯指数的强相关性为基础进行线性预测,背后的主要逻辑是:

此次危机与2008年金融系统的黑洞危机性质完全不同,此次危机为人类面对生死存亡的危机 !而人在危机面前往往是非理性的(此方面为行为金融学范畴,感兴趣的同学可以参考集大成者-希勒教授的名著”非理性繁荣”及相关论文)。

下面我基于道琼斯指数10年间表现和行为金融学中的前景理论两方面进行分析。

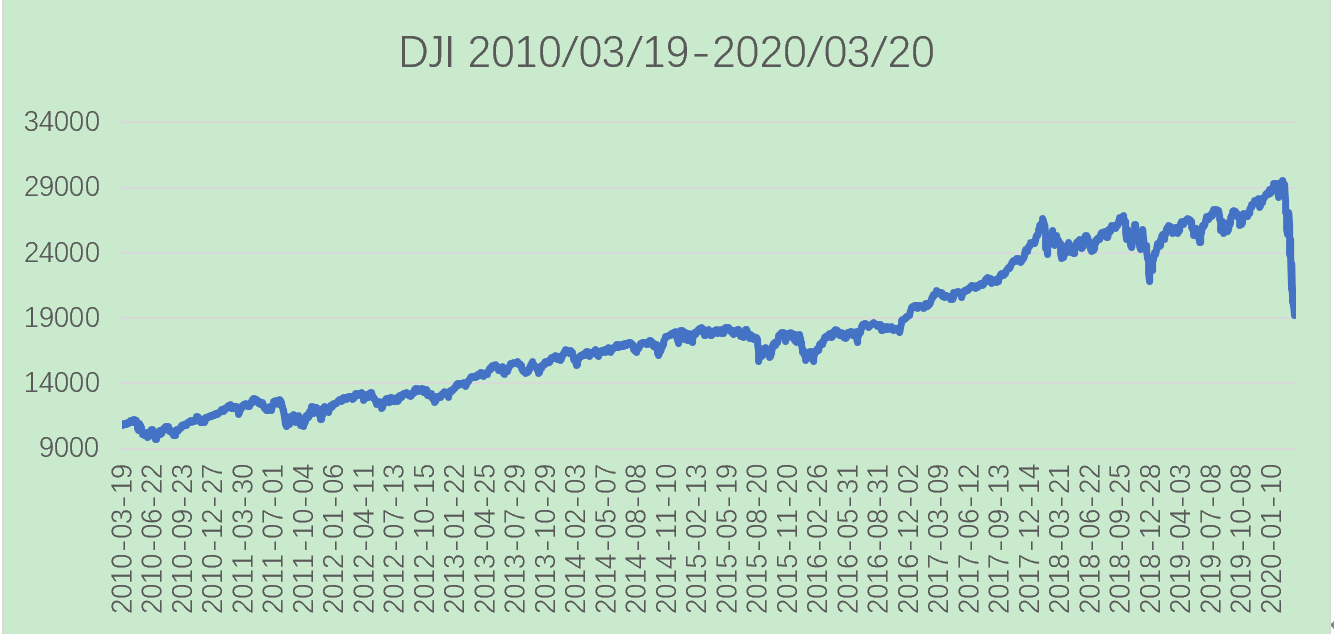

道琼斯指数10年表现与马科维兹均值方差模型

毫无疑问,美股走出了10年大牛市的行情, 经典的马科维兹均值方差模型似乎无法解释没有明显均值回归的指数走势。2019年以前的美股表现,更符合‘动量因子‘和‘宏观因子‘’模型。 [动量(Momentum):过去一段时间(通常以一年为时间窗口)上涨的股票在未来会继续上涨]。

然而一场疫情,指数进行了大逆转 。

下面我们就经典理论模型-‘Markowitz Mean-Variance Model‘,来分析道指目前20000点的多空对局。 ’

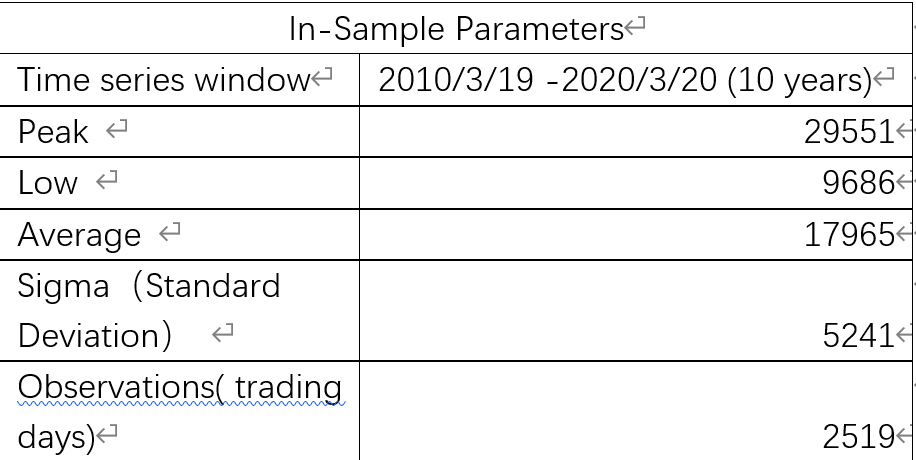

模型参数如下 :

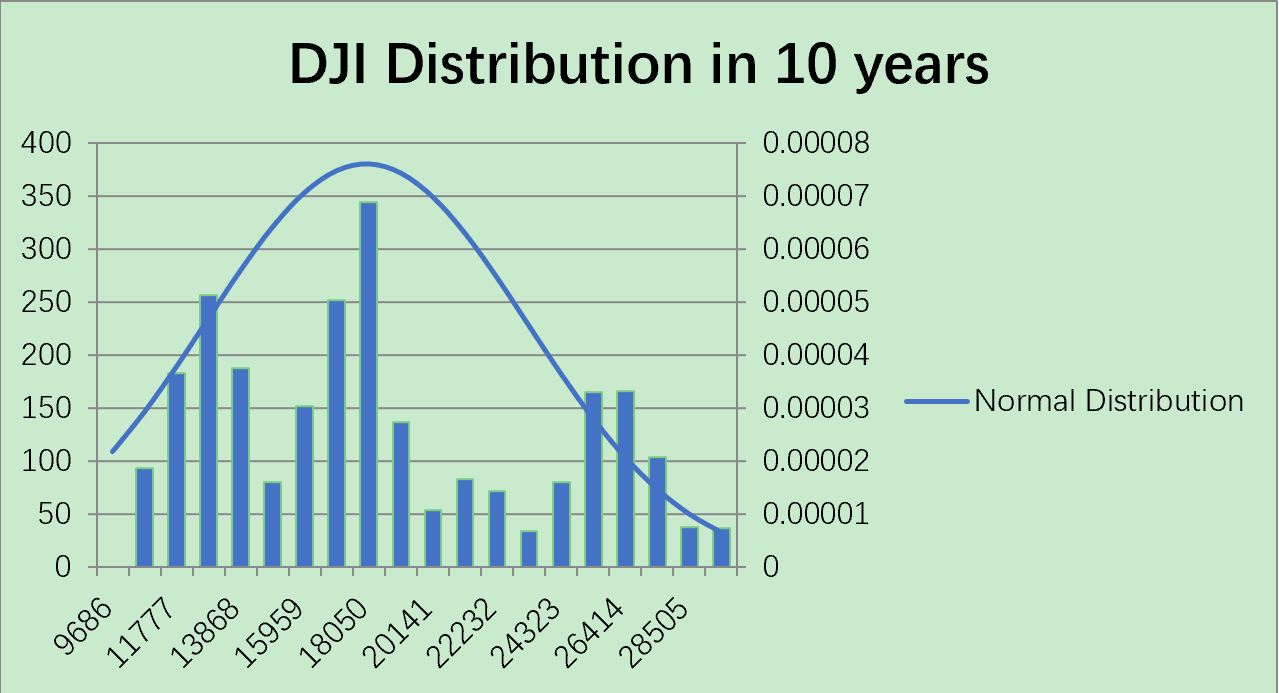

道指10年间指数分布和正态分布曲线图 :

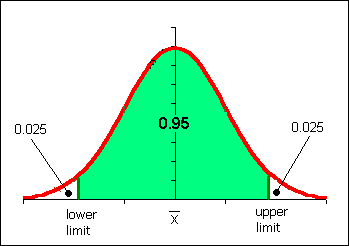

相关的研究表明,美股是比较有效的资本市场,股指近似服从正态分布。因此我们由以上的参数进行计算(此处涉及正态分布模型、置信水平、概率等知识点,由于时间有限,原理不多做解析)。

1.采用95%的置信水平(标准正态分布对应Z-Score = 1.96)时:

道琼斯指数在95%的可能性下,指数区间落在(7693-Lower Limit , 28237 -Upper limit)

2.道琼斯指数高于以下点数的概率 :

Index Range Corresponding Probability

P(DJW>=29000)=1.76%

P(DJW>=25000)=8.97%

P(DJW>=20000)=34.89%。

结论:由近10年的数据分析得出,道指自历史高点回落,接连击穿25000、20000点,其本身是合理概率事件(道指点数落在95%置信水平的测算区间内)。在疫情极具扩张的特殊时期,即使美联储不断放大招,笔者认为短期内道指重回25000点上方的可能性将低于10%。

行为金融学 –前景理论 (Prospect Theory)

该理论为由丹尼尔·卡内曼和阿莫斯·特沃斯基教授提出,将心理学研究应用在经济学中,在不确定情况下的人为判断和决策方面作出了突出贡献。针对长期以来沿用的理性人假设,展望理论从实证研究出发,从人的心理特质、行为特征揭示了影响选择行为的非理性心理因素。

卡内曼教授因此获得 2002年度诺贝尔经济学奖。

对理论感兴趣的朋友,可以参考以下论文,其中对前景理论进行了深入的研究和实证分析。

Barberis, Nicholas et al. “Prospect Theory and Stock Returns: An Empirical Test.” (2016).

前景理论揭示了许多经济现象 ,比如:确定效应 、小概率事件、反射效应、反射效应、反射效应等。

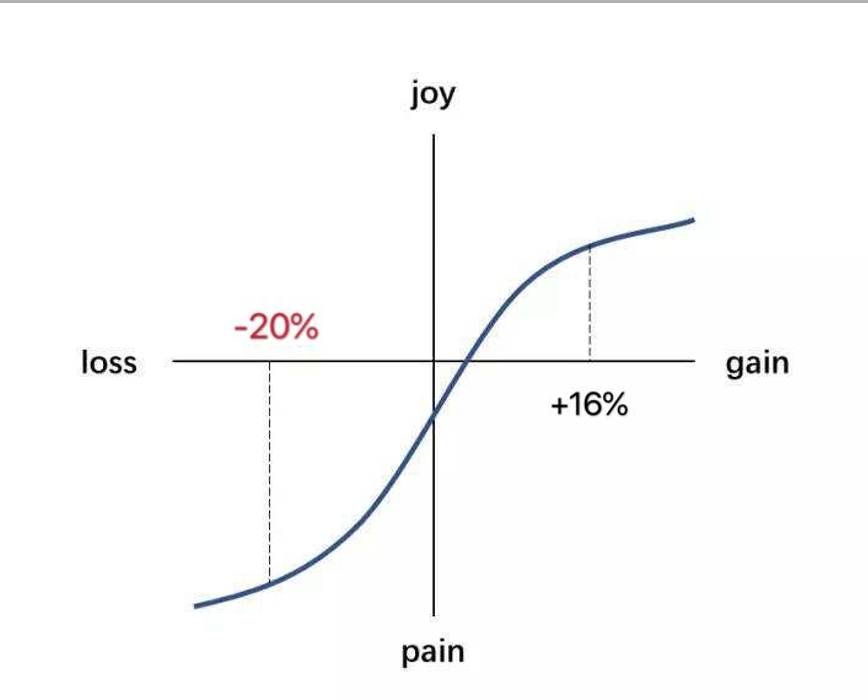

本文主要从损失厌恶异象(Loss aversion anomaly)角度分析目前市场投资者在20000点的指数字置,会如何取舍。 损失厌恶异象得出的结论是:人们在面对同等数量的收益和损失时, 获得的感受明显不同(即效用不同,下文用V(x)表示)。面对收益时,人们往往是风险厌恶(Risk Aversion);而在面对损失时,往往表现出风险寻求(Risk Seeking)。

举个简单例子:同样是100美元,赚到100美元给投资者带来的愉悦, 远不及股票下跌100美元带来的痛苦。

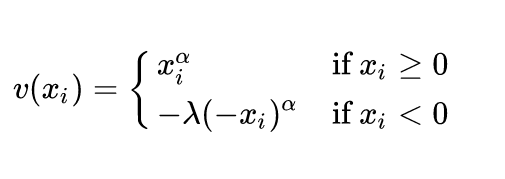

损失厌恶的效用函数表达式如下:

参数说明:

1. α:表示敏感度变化的速率

2. λ: 损失厌恶系数, 系数越高越厌恶风险。

3. 卡内曼和特沃斯基根据经验测算,给出了参考值α=0.88;λ=2.25。本文采用该参数进行计算。

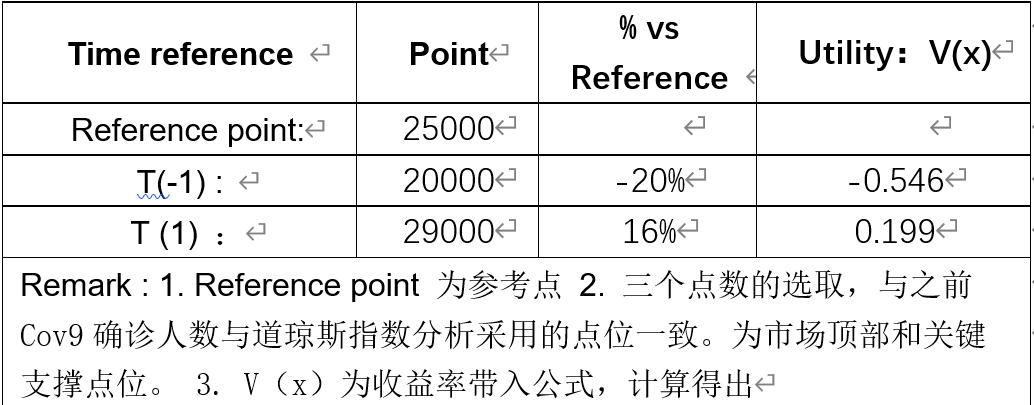

计算结果和图形展示 :

解释:当股指从25000点下探到20000点的时,股市下跌给投资者带来的效用为负0.546, 而上涨至29000点带来的效用仅为0.199。 通俗来讲,站在道指25000点(之前市场普遍认为的心理支撑位),当股指快速下跌到20000点关口时投资者经受的痛苦是反弹到29000点-这个小概率时间所能带来的愉悦感受的2.74倍。

巨大的压力和不确定性,将迫使投资者卖出股票或赎回共同基金、ETF割肉离场并导致连锁反应(Mutual Fund、ETF在赎回份额时要交易底层持仓股票或一揽子股票,引起组合里的成分股普跌,市场普跌又会触发Hedge Fund、Pension Fund以及主权基金基于风险敞口管理的自动平仓交易 ),市场多空较量继续延续。

然而基于对美国10年道琼斯指数表现和投资者心理的分析,笔者认为此次多方的领头羊-美联储,短期内无法产生羊群效应, 带领市场普遍做多并恢复信心。更多的是降低银行间信贷市场风险、保持金融体系的稳定、避免失业率的大幅攀升。 笔者保持之前的判断, 在疫情没有转折点之前,市场是脆弱的。 真正的挑战,是美国在确诊人数突破四万后,是否会继续攀升,甚至翻倍。

最后送给投资者几句话, 仅供探讨 。

1. 参考中国经验, 如果确诊人数突破四万之后, 人数增长的复合增长率降到3%左右,市场恐慌情绪会逐步降低,市场慢慢修复。

2. 如果有特效药或者疫苗问世, 市场会快速大反弹(有能力的投资者可以关注Nature、Science等前言杂志)

3. 不要盲目入市,美联储的救市导致股市波动性和下跌速度难以预测。

4. 如果做空,控制仓位、避免爆仓

5. 不要和美联储同台竞技,2008年的QE如同金融市场原子弹。如果下一步美联储加大救市力度,清仓空头头寸离场会是安全的选择。

未经允许不得转载:美股开户者 » 美联储是否能再次拯救市场?

美股开户者

美股开户者