期权,作为金融衍生品被往往被说得很玄乎,但其实非常简单,说白了就是赌具,而且是最强赌性的赌具(没有之一),当然也不要对赌具谈虎色变,期权这个“赌具”在巴菲特段永平手里也能成为很好的投资工具。

期权赌的是什么?很简单很粗暴,就是买大小看涨跌!具体而言,期权是赌某投资对象在多长的时间内会涨(或者跌)到什么样的价格。好了,然后我再用金融装逼犯的语言来解释下这句话:期权是一份合约,这份合约规定了四要素:1、基础资产(某投资对象);2、方向(涨或者跌);3、行权时间(多长的时间);4、行权价(什么样的价格)。

举实例来说明:

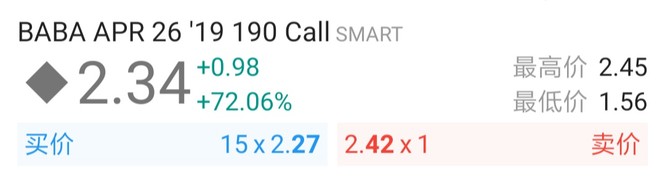

上图就是阿里巴巴的一份看涨期权合约(CALL),基础资产是阿里巴巴股票(BABA),方向是看涨(CALL),行权时间是2019年4月26日(APR 26’19),行权价是190美元。这份期权合约什么意思呢?阿里巴巴4月5日在纽交所的收盘价是185.35美元,这份期权的意思是赌阿里巴巴股票在2019年4月26日会涨到190美元,如果你相信这件事情会发生,那么就买入这份期权合约,你就是这份看涨期权的买方,如果有人认为不会发生,就卖出这份期权合约,他就是这份期权的卖方。

既然是“赌”,当然就涉及到赌金了,这是个非常重要的概念,因为整个赌局里其他玩意都是固定的,只有赌金是波动的,这是这场赌局的定价机制。上图中阿里巴巴4月26日到期的190美元看涨期权的赌金标价是2.34美元,就是说如果你押注这事会发生,那就花2.34美元的赌金来买入这份合约,这个时候如果有另一个人押注这事不会发生的人就和你对赌,他来收取这2.34美元的赌金来卖出这份合约。

同样都是下注,为什么是买方支付赌金,卖方收取赌金呢?不要着急,卖方这赌金也不是白收的!赌金在期权合约里有个专业名词叫“权力金”,为什么带有“权力”二字呢?因为当买方支付这笔赌金(权力金)给卖方后,获得的是在行权时间内的一个权力,在这个例子里,假设阿里巴巴在4月26日(美式期权包括26日之前,欧式期权则只能26日那天)股价涨到了200美元,那么这个看涨期权的买方也有以190美元的价格买入阿里巴巴股票的权力,如果看涨期权的买方行权,那么就直接赚200-190=10美元,再扣掉权力金2.34美元,净赚7.64美元,本金回报率327%。而卖方因为在赌局开始的时候就收取了2.34美元的权力金,不管阿里巴巴在4月26日前涨到什么价格,他都必须履行相应的兑现义务,即以190美元的价格将阿里巴巴股票卖给看涨期权买方。这个假设中是买方赌赢了7.64美元(由于看对股价上涨赚了10美元,但是此前支付了2.34美元权力金,相减后赚7.64美元),而卖方输了7.64美元(由于股价上涨原因亏损10美元,但是之前收了2.34美元权力金,相减后亏7.64美元)。

当然,反过来,如果阿里巴巴股价在4月26日前没有涨到190美元,那么看涨期权的买方就赌输了,卖方赌赢了,那么买方支付的2.34美元权力金就相当于白送给了卖方,而卖方由于承担了潜在的兑现义务赚到了这2.34美元权力金。

总结下:这个赌局中,买方支付权力金获得了看涨的权力,可以在约定时间以行权价买入阿里巴巴股票(不管阿里巴巴股价涨到多高均有此权力);而卖方收取了权力金,但是承担了在约定时间内将股票以行权价卖给买方的兑现义务。

而更好玩的是,赌局中权力金的价格本身也会剧烈变动的,权力金的价格影响因素有哪些呢?

首先最重要的是基础资产的价格波动。

如果基础价格涨,看涨期权的权力金肯定就跟着涨(看跌期权则跌),而且期权的价格往往相比基础资产会大幅上涨,有很强的杠杆性,比如上例中是阿里巴巴4月26日到期行权价190美元的看涨期权,在4月5日当天阿里巴巴正股相比上个交易日涨了2.36%,但这份看涨期权的权力金则暴涨了72%;

第二是行权价格和基础资产的现价对比。

如果行权价格和现价离得越远,说明发生的概率就越低,那么权力金就越低,如下图,阿里巴巴的看涨期权,行权价离现价越远的价格就越低,如果看涨的行权价是在高于现价的就叫做价外期权,如果看涨期权的行权价是低于现价的就叫价内期权;

第三是时间价值对期权权力金的影响。

行权时间越远的,由于不确定性越大,所以权力金就越贵,比如同样是190美元行权价的阿里巴巴期权,4月18日到期的权力金价格是1.54美元,而4月26日到期的是2.34美元,换句话说,期权的权力金价格会随着时间的流逝也天然降价,这就是期权权力金的时间价值。

第四是市场预期和波动对期权权力金的影响。

比如市场上大部分投资者都看多某只股票,那么这只股票对应的看涨期权就更贵,反之越便宜;还有如果这段时间内市场或者该个股的股价波动影响剧烈,期权的价格也就越贵,比如公司发布财报前,市场对该股的股价波动预期会比较剧烈,期权的权力金价格就会越贵。

以上就是用期权这个赌具来设赌局的核心玩法:期权合约的四大要素以及权力金的定价机制。

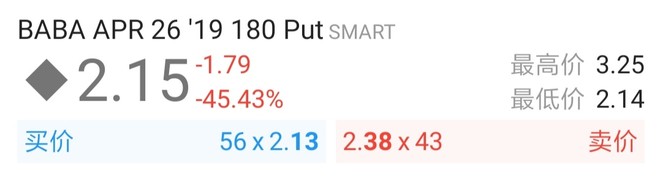

上面这个例子是以看涨期权为例的,如果反过来你看空阿里巴巴,对应就有看跌期权,如下图所示,是一份阿里巴巴4月26日到期行权价180美元的看跌期权(put),这个期权的意思是要赌阿里巴巴在4月26日前股价会跌到180美元,如果你赌这事会发生,就买这么一份看跌期权,支付2.15美元,如果有人认为这事不会发生就卖出这么一份看跌期权,收取了2.15美元。假设4月26日阿里巴巴股价没有跌到180美元,那你买入的看跌期权就成了一张废纸清零了,对方就白白赚你2.15美元;如果阿里巴巴股价届时跌到了170美元,那么你赚了10美元,扣掉2.15美元权力金成本后赚了7.85美元,而当时卖你看跌期权的对手盘就亏了7.85美元。

好了,关于期权就是这么简单,布置个作业做个互动,大家在帖子下面做个模拟盘,报下自己看多还是看空,如果看涨阿里巴巴的,你假设自己以2.34美元的价格买入了4月26日到期行权价190美元的看涨期权,然后到4月26日时我们来看看你能赚多少钱还是亏多少钱,当然你也可以选择不相信阿里能在4月26日前涨那么多,那就模拟自己现在收了2.34美元权力金。

同理,如果你时看空阿里巴巴的,你假设自己以2.15美元的价格买入了4月26日到期行权价时180美元的看跌期权,然后到4月26日我们来看看你能赚多少钱还是亏多少钱,当然你也可以选择不相信阿里能在4月26日前跌那么多,那就模拟自己现在收了2.15美元权力金。

如果大家的反响不错的话,之后我会再考虑写一篇来讲这期权操作的四招(买入or卖出看涨期权、买入or卖出看跌期权)如何运用和实践,除了投机,还可以怎么用来做投资、套利、对冲等以及可以如何组合等。我认为其实只要学会四招就够了,什么结合隐含波动率做各种复杂操作等都是花架子。

(A股现在只有50ETF可以玩期权,前阵子由于股市大幅上涨,有爆出有人因为赚很多倍的故事,也有到期而暴跌清零的故事,这在期权市场里是很常见的,但是A股期权参与门槛高,而且品种很少,美股的期权交易要更成熟

未经允许不得转载:美股开户者 » 期权交易—最强赌具是怎么玩的

美股开户者

美股开户者