参与过打新的小伙伴应该都注意到,新股在招股时,其发售价通常不是固定的一个数值,而是一个范围。发售价于定价日才会最终确定。定价日预期为申购截止日当天或前后。据小编的了解,除了第二上市(非A+H股模式)的公司外,其余基本都采取累计投标制来定价。

累计投标制

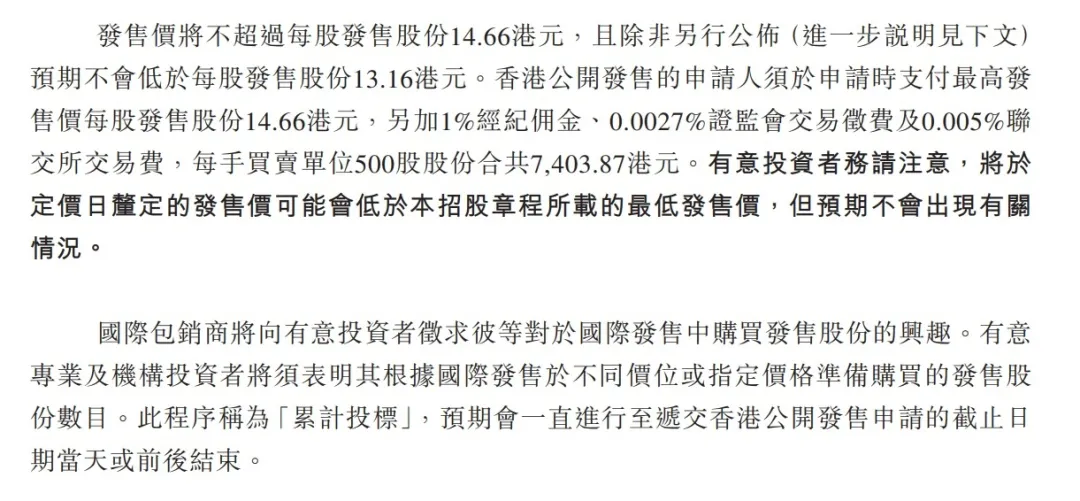

以欧康维视-B举例,招股章程里的“全球发售的架构”章节就明确写了是通过【累计投标】程序来定价的。

这也就是说,国际配售的意向投资人会向承销商下“条件单”。不同的价位,对应的申购数量不同;或者仅在某价位或以下,才申购一定数量。以下图为例,意向投资人A、C、D相对简单,都是限定价位搭配申购数量;而B的申购数量随着价格的提高呈现递减趋势。假设,发售价区间为10-12港元/股,公开发售部分的总股数为8000万股,则需要将价格定在10.8港元/股,才能将全部股份配售出去。

实际定价时,一般会先扣除基石投资者认购部分(这部分签署了有法律效力的协议,确定性很强),再考虑超额认购情况与回拨后的股份数量,以及超额配股权/绿鞋,根据意向单的各个价位对应的申购数量,从最高报价一点点往下挪,直到申购数量达到需配售数量,那么此时的价格就可以作为发售价。保守起见,还可以将发售价再往下调低一丢丢,以确保全额配售。

搭机构便车制

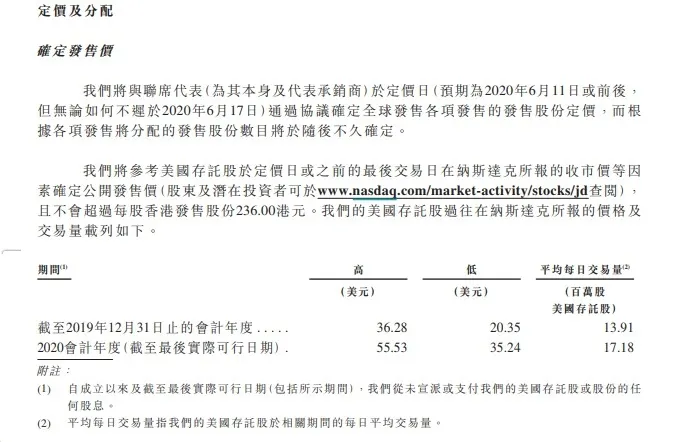

这个机制本不存在,小编强行命名,适用于第二上市的新股。京东和网易一样,在招股书都只给出了最高公开发售价。以京东为例,公开发售价不高于236港元/股。

- 根据定价日或之前的最后交易日的美国存托股收市价,按每股美国存托股代表两股A类普通股折算;

- 同前述的累计投标制。

- 大热票不走寻常路,发售价即使拉到上限,意向投资人的申购数量依然远超可分配数量。这就是比拼关系的时刻了,谁跟上市公司大股东、保荐人、承销商等更铁,那就分给谁。获配比例与关系高度相关,关系户多分点,没交情的象征性地分一点,甚至吃零蛋都是有可能的。

- 不光是价格,意向投资人的类型和投资策略也是考虑因素之一。快进快出的机构,可能开的价高;长线基金,可能开的价低。为了后市表现,承销商反而更倾向于接受长线基金的订单,把发售价适当调低。

- 为了保发行,找自己人来认购国配份额,有抽屉协议的安排。通常分两种:折价销售,藉由表面看不出关联的主体向自己人支付差价;溢价回购,约定在未来某时点(一般是一年)以年化利率10%-12%或更高,由大股东指定的主体回购。这些都是违反相关监管规定的,一旦被抓包,参与方均会受到严正处罚。一般只有小票和小券商愿意铤而走险,大票和大券商偶尔为之。所以对小票的价格别太当真,跌跌不休的时候一定决绝割肉,搞不好别人的拿货价只是你的对折。

未经允许不得转载:美股开户者 » 港股打新科普贴-定价机制

美股开户者

美股开户者