什么是奇异期权?奇异期权属于期权交易或期权合约的类别,与传统的香草期权略有不同。这些差异涉及付款结构,到期日期和执行价格。此外,奇异期权提供了多种投资选择。这为投资者带来了更广泛的投资组合。有一些功能很好地解释了Exotic Options,这些功能包括:1. 奇异期权具有“收益”结构,与传统期权的收益结构不同。期权收益不过是期权买卖双方的净利润/损失。对于Exotic期权,到期时的收益不仅取决于基础指数在到期时所持有的价值,而且还取决于其在合约有效期内的价值。2. 此外,奇异期权Exotic Options的另一个有趣的功能是它们还可能包括专门为特定客户或特定市场开发的非标准基础资产/工具。3. 基础资产或工具的价值可以基于多个指数。4. 它们通常以场外交易(OTC)进行交易。通常,投资者选择Exotic Options奇异期权以获得广泛的多元化投资组合以及避险。此外,它可能以各种方式涉及外汇汇率。我们将在后面讨论奇异外汇期权。随着期权衍生工具的发展,这些期权衍生产品肯定也具备一些不常见的优势。

通过以下方式,奇异期权比传统香草期权更具优势:1. 定制投资者的风险管理需求。2. 为投资者提供广泛的投资组合,以满足他们的投资组合需求。3. 与传统期权相比,提供较低的保费。香草期权与奇异期权到目前为止,我们已经了解了什么是香草期权和高级奇异期权工具。进一步讲,这些选项中的每个选项在功能上都有很大的不同,通过仔细阅读每个选项的类型可以最好地理解它们。

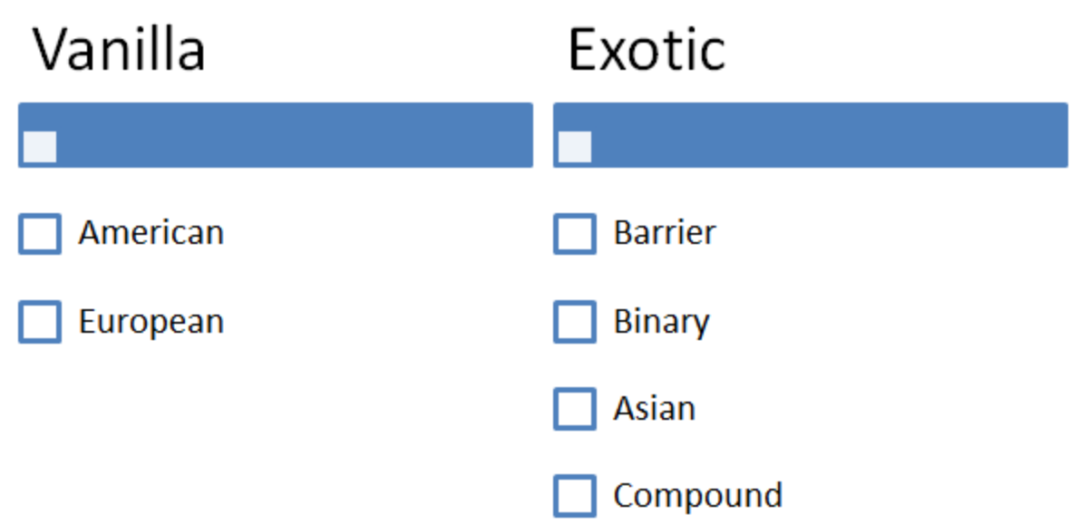

Vanilla Options and Exotic Options are divided as explained below.

香草期权和奇异期权的划分如下。

香草期权香草或传统期权分为两大类,即美国和欧洲风格或类型。美式期权允许期权持有人在到期日之前或到期日的任何时间行使与之相关的权利。鉴于灵活性较低,欧洲期权则相反,不允许持有人在到期日之前行使其权利。持有人只有在合同的到期日才有权根据其权利进行交易。奇异期权奇异期权只是美国期权和欧洲期权的混合版本或高级版本,并且两者之间一直处于低位。让我们一一讨论最常见的Exotic Options类型。壁垒期权(Barrier Options)这些选项在本质上与传统的香草看涨期权和看跌期权非常相似。唯一的区别是,它们在基础资产或工具达到预定价格时被触发。这些通常在外汇以及股票市场中进行交易。例如,让我们假设壁垒期权的剔除价设置为$ 110,行使价为$ 100,目前该股票的市场价格为$ 90。这是为了防止投资者行使看跌期权的卖权。在此之前,除非标的资产或股票的价格保持在109.99美元以下,否则该期权的行为类似于标准期权。但是,一旦标的股票价格达到110美元,该期权就会被淘汰。剔除期权仅意味着它变得一文不值。相反,敲入(Knock-in) 是指投资人行使购买权(认购期权Call)时。在这种情况下,如果标的股票价格低于109.99美元,则该期权将变得一文不值,并且将不存在。因此,只有当股票价格达到$ 110时,它才会存在。敲入(Knock-in) 和敲出(Knock-out)的风险听起来可能并不好,但是与传统期权相比,您可以以较低的溢价(投资期权的成本)行使异国期权的风险。屏障选项的类型为:1.Up and Out 标的价格上涨,敲出期权。2.Down and Out 标的价格下跌,敲出期权。3. Up-and-In-价格上涨到特定水平,敲入期权开始生效。

4. Down and in -价格下跌到特定水平,敲入期权开始生效。

二元期权这些期权合约在价格变动时为投资者提供了固定的支出金额。这些遵循“赢者全赢输者全输”的支付结构。在传统香草期权的情况下,最终支出随着标的资产价格的价格超出行使价而上升。而在二元期权中,如果标的资产高于行使价,二元看涨期权的持有者将获得有限的一次性总报酬。同样,如果资产价格收在执行价格之下,二元认沽期权的持有者将获得有限的一次性总付金额。例如,如果交易者持有二元看涨期权,并在执行价格为70美元时获得了预定的20美元的支付,那么当股票价格在到期日超过执行价格时,持有人将获得一笔总付金额$ 20。不管股价可能达到多高。相反,如果股票价格在到期时低于行使价,持有人将一无所获,而损失将是期权费。

使用二元期权,投资者还可以交易外汇或原油等商品。(二元期权在多国被强力监管,因为被广泛用来被割韭菜)

亚洲期权这些选择考虑了标的资产价格的平均值,以找出是否存在与执行价格相当的利润。例如,在这种情况下,如果亚洲看涨期权的平均价格为35天,并且平均价格小于到期日的行使价,那么该期权将毫无价值地到期。这与欧洲和美国期权等普通香草期权不同,后者的期权收益取决于行权时基础工具的价格。亚洲期权收益可以通过两种方式计算:平均价格期权:到期收益等于指定时间段内基础资产的平均价格减去期权的固定行使价。平均行使价期权:收益等于到期时基础资产的价格减去可变行使价,即等于指定时期内基础资产的平均价格。

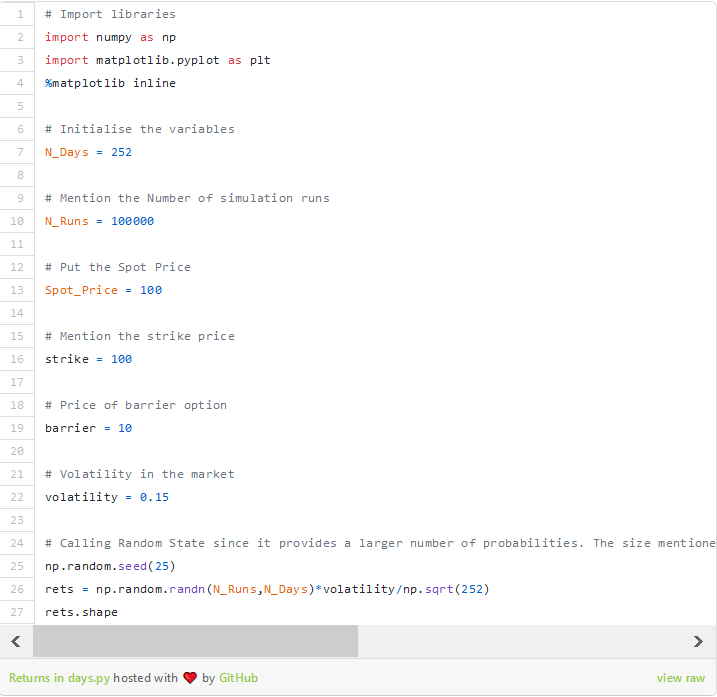

复合期权这些期权具有赋予该期权持有人权利(但不是义务)以行使权利并购买任何其他期权的权力,但可以在特定日期以特定价格进行。由于传统的看涨期权或看跌期权具有标的资产作为权益证券,因此复合期权是不同的。复合期权具有标的资产作为另一种期权。复合期权的四个种类是:1. 在认购期权上行使认购权利(Call on Call) -提供购买期权的权利。2. 在认沽期权上行使认购权利(Call on Put)-提供购买看跌期权的权利。3. 在认沽期权上行使认沽权利(Put on Put) -提供卖出看涨期权的权利。4. 在认购期权上行使认沽权利(Put on Call) -上行使提供卖出认沽期权的权利。这些期权广泛用于外汇以及固定收益市场。让我们继续前进,看看如何使用Python为奇异期权定价。如何使用Python定价奇异期权?现在,我们将看到如何使用Python为Exotic期权定价。我们将同样使用Monte Carlo Simulation。蒙特卡罗模拟(Monte Carlo Simulation) 在这里很有用,因为它是一种众所周知的定价方法。根据此模型,期权的价值取决于基础资产在到期日的价格的期望值。但是,价格是一个随机变量,找到价格期望值的最有效方法之一是模拟。为了在Python中应用该模型,首先让我们根据诸如到期天数,模拟运行次数,现货价格,行使价,障碍期权和波动率之类的信息找出收益。我们将每天创建N条回报路径。

Output:

(100000, 252)

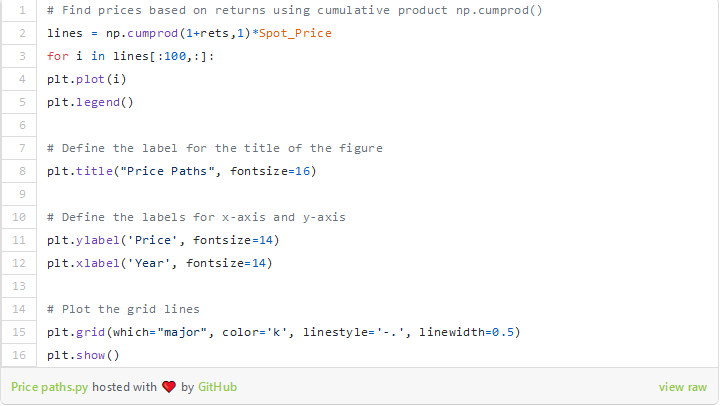

运行上面的代码将为我们提供生成的值,也就是说,在252天内进行了100000次仿真。 现在,我们将在下一个代码中使用“ matplotlib”绘制可能的价格路径,并使用“正态随机分布”绘制数据。借助蒙特卡洛模拟模型,我们将获得上述天数内股票价格的各种概率。

Output:

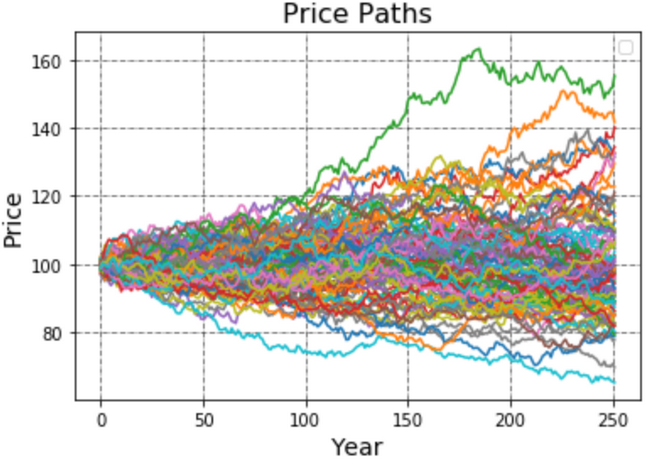

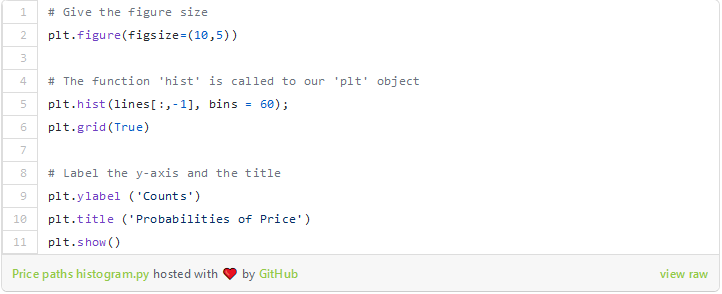

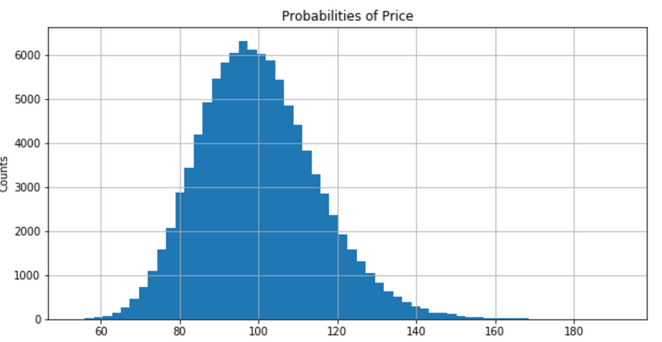

运行上面的代码为我们提供了期权价格的几种可能性。尽管它的尾巴很厚,但正态分布仍被广泛使用。让我们看看相同数据的直方图。

Output:

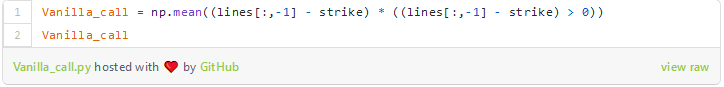

上面的直方图显示了价格的非正态分布或股票的价格概率。展望未来,让我们还使用Monte Carlo Simulation找出Vanilla香草看涨期权的价格。在这里,让我们以以下情况为例:如果最终价格低于行使价,期权将变得一文不值。换句话说,最终价格<=行使价->不值钱的选择。

因此,我们需要最终价格>行使价为此,我们可以使用以下代码

Output:

5.959986363736703

运行上面的代码将为我们提供Vanilla香草看涨期权价格的平均值或平均值。我们可以基于此价格水平做出交易决策。外来期权是一种有趣且可靠的风险管理工具以及方法,原因有很多。这些原因是:1. 对冲和低保费2. 有趣的期权类型3. 奇异外汇期权对冲避险效果以及低廉的保费成本由于保费成本(购买期权的成本)和风险管理较低,它们主要用于套期保值。外来期权是最适合那些需要套期保值达到或低于标的资产/工具的特定价格水平的公司/公司的类型。实例可以作为对冲工具的障碍期权,因为他们可以进入任何投资者的投资组合,甚至以特定的价格水平退出该投资组合。同样,Exotic期权的成本较低是由于Exotic期权可以在特定价格之上无价值地到期的原因。有趣的期权类型除了所有这些之外,还有许多其他类型的选项,这些都使“奇异期权”成为一个有趣的选择。这些类型是:1. 百慕大期权2. 回望期权3. 双触发期权4. 锁定期权5. 一篮子期权6. 彩虹期权7. 天气期权百慕大期权百慕大期权是我们上面讨论的美国和欧洲期权的结合。但是,它们与“欧洲期权”非常相似,可以在预设日期或到期日执行。此外,您会发现百慕大比美式期权便宜。回溯期权回溯期权是指回溯基础资产价格走势的生命周期,然后确定到期日或到期日的收益的期权。他们最初没有特定价格。但是,在到期日,持有人有权从期权的使用期限内发生的许多价格中选择有利的行使价。双触发期权之所以命名双触发期权,是因为它需要两个条件才能激活收益。这两个条件在基础资产的生命周期中可以是独立事件或从属事件。同样,条件改变了与期权投资相关的风险因素。锁定期权(lock out options)锁定期权根据相关资产的价格变动来决定收益。如果资产或工具的价格没有超过某个或特定的价格水平,它将获得回报。另一种类型是双重锁定选项,仅当资产保持在特定值范围内时,该选项才会收回。一篮子期权(Basket Options)这些期权根据几种基础资产或工具确定其价值。该期权的收益基本上是所涉及的所有基础资产或工具的加权平均值。虽然,另一个要点是这些资产的权重不一定总是相等的。彩虹奇异期权 (Rainbow Exotic Options)Rainbow Exotic Option主要提供给机构投资者。它们通常具有多个变量,并且还具有多个基础资产或工具。这些选项结构合理,只有在满足特定数量的参数时才会激活。天气期权(Weather Options)当满足预定的天气条件时,天气Exotic Option会得到回报。因此,由于它是基于天气的,因此最好由那些依赖天气条件的企业来利用。这样的企业能够对冲现金流量,以确保自己免受恶劣天气的影响。奇异外汇期权奇异外汇期权是对冲外汇风险的一种不错的方法。尽管存在一些隐含的风险,但需要对其进行良好的管理。

要管理风险,投资者需要确定期权合约将导致的期权费成本。仅当投资者的分析证明有使用另一国家的货币对冲的风险时,投资者才必须签订合同。例如,让我们假设某些商品的交易涉及两个方面。首先是英国实体,另一个是美国实体。前者是商品的卖方(或出口商),后者是商品的买方(或进口商)。现在,由于这家英国实体正在出口,因此它预计将在三个月内支付100,000美元。但是,这家英国实体希望确保自己免受不利事件的影响,例如美元兑英镑贬值。同时,它也希望使自己免受有利的汇率变动(货币估值朝相反方向的变动)的影响。因此,它平价购买了欧洲GBP-USD的看涨期权,这仅意味着现货价格等于行使价。由于这些选择涉及溢价成本,因此这家英国公司必须在投资之前确保相同。如果可能的收益要比投资期权o所承担的风险要小,则不应继续进行下去。

未经允许不得转载:美股开户者 » 一文理解奇异期权 Understanding Exotic Options

美股开户者

美股开户者