美联储开启无限量化宽松(Quantitative Easing)后,美银美林(Merrill Lynch)的分析师团队发表研报——《美联储无法印刷黄金(Fed Can't Print Gold)》,在报告中分析师们一口气将18个月黄金的目标价从2000美元/盎司上调至3000美元/盎司。上调的原因有很多,但主要是对世界经济的看空,认为在经济萎靡,美国中央银行放水的情况下,“投资者将瞄准黄金”。

再看看今年的宏观形势,新冠疫情的大流行导致全球各行各业都遭受了不同程度的损失,加上OPEC(石油输出国组织)谈判受挫使得油价大跌,种种黑天鹅事件,让全球经济形势雪上加霜。

图片来源网络

图片来源网络

有一句老话说得好,“乱世藏金”。曾几何时,中国大妈抢购黄金的情形还历历在目,然而黄金自2011年突破1900美元/盎司后便一落千丈。不要以为2011年抢购黄金的只有中国大妈,曾在2008年金融危机中做空次贷,赚的盆满钵满的华尔街大佬保尔森也在那个时候重仓黄金,并一直持有到了现在。今年4月,黄金价格重新站上1700美元/盎司之上,被套在高位近十年的中国大妈和保尔森大佬终于解套了!

但在横盘了这么多年之后,黄金为何突然开始上涨了?我们先来看看黄金价格上涨的因素。

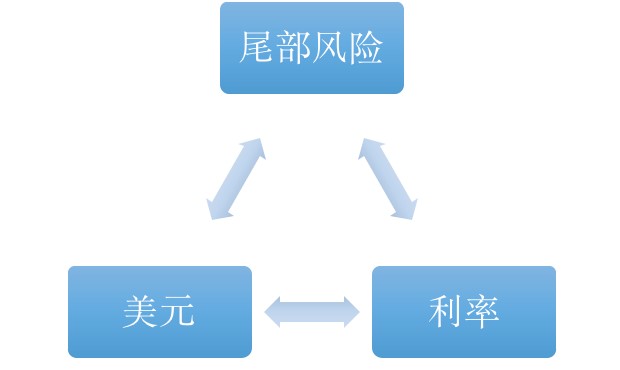

开启黄金周期的三只脚

三角的关系最稳固,而黄金价格的三大支柱则是市场尾部风险、美元走势以及利率走势,进入2020之后,我们看到这三个因素已经搭好了三脚吧台凳,准备将黄金送上新高位。

1. 市场尾部风险

我们回顾一下前两轮的黄金牛市周期,都是由危机引发:

第一轮(1971-1980年)布雷顿森林体系土崩瓦解,美元与黄金脱钩,掀起了一阵黄金抢购潮,黄金价格十年间翻了超过17倍。

第二轮(2001- 2011年)由科网股泡沫破裂,911事件,伊拉克战争等危机引发,黄金大牛市在低利率的环境下发酵,黄金价格十年间年间也翻了5倍多。

本次金价重回1700美元/盎司高位,则是多重国际事件推动了投资者的避险情绪,如2018年开始延续了一年多的中美贸易争端,2020年初爆发的全球新冠疫情,OPEC谈判破裂导致原油暴跌,这些尾部风险驱动了黄金价格的上涨。

目前无论是新冠疫情、OPEC谈判还是中美博弈,都还存在着很多变数,投资者避险的需求依然存在。

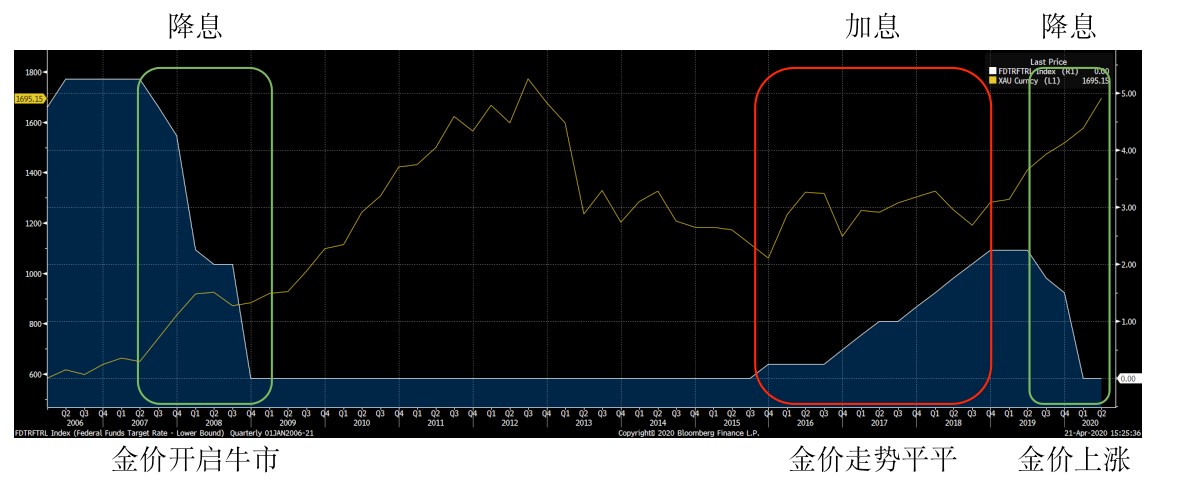

2. 利率走势

近十年来,当美联储有降息预期的时候,黄金就会出现一波上涨行情。而现在全球降息,美联储带头将利率降为零,并开启无限QE,全球宽松的货币政策将支撑着金价上行。

数据来源:彭博,数据时间:2000.4.21-2020.4.21

数据来源:彭博,数据时间:2000.4.21-2020.4.21

3. 美元走势

由于黄金以美元计价,理论上美元走强不利于金价上涨。鲍威尔是第一位在宏观经济数据出来之前就表示“美国可能陷入衰退”的美联储主席,随着新冠疫情的全球蔓延,美国迅速开启“撒币行动”,高额的美国政府财政赤字以及美联储的资产负债表,正指向过去十年美元周期的尾声。

除了跟随中国大妈直接买金条之外,我们要如何抓住新一轮的黄金周期呢?金矿股是一个好选择。

金矿股在黄金牛市里可能获得超额收益

1848年至1855年,美国加州掀起了淘金热狂潮,淘金者们纷纷从全国各地去往美国西海岸,并且引发了人口迁移,给美国西部带来了人力资源,对美国18至19世纪的经济开发、农业扩张、交通革命和工商业发展都有着重要的意义。而现在,淘金的人也已经从个体发展成了大企业,从此金矿龙头们掌握着黄金开采的技术和权利。因此除了直接买金,我们还可以投资挖黄金的公司,理由有三:

1. 金矿股价对金价波动更敏感

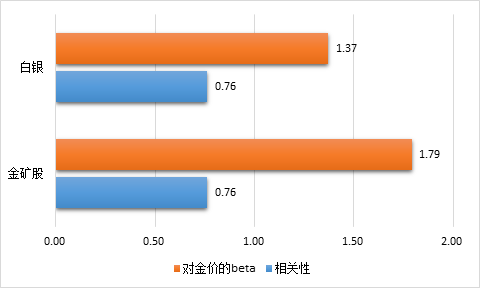

我们知道黄金是一个特殊的商品,黄金价格的涨跌对于白银和金矿股都会有影响。

尽管我们日常说到黄金就会提到白银,但是实际上,在过往的20年间,白银和金价的相关性与金矿股和金价的相关性基本上是一样的,而从价格弹性(Beta)来看,金矿股比白银对金价更敏感(Beta更高),金矿股在过去20年间的平均beta系数是1.79,也就是说黄金价格变动10%,金矿股平均股价就会变动17.9%左右,比白银要高出不少。

数据来源:彭博,数据时间:2000.4.21-2020.4.21

相比直接持有黄金,持有金矿股相当于还获取了金矿公司的经营杠杆,因此在黄金牛市中,金矿股价的攀升会比黄金更快。

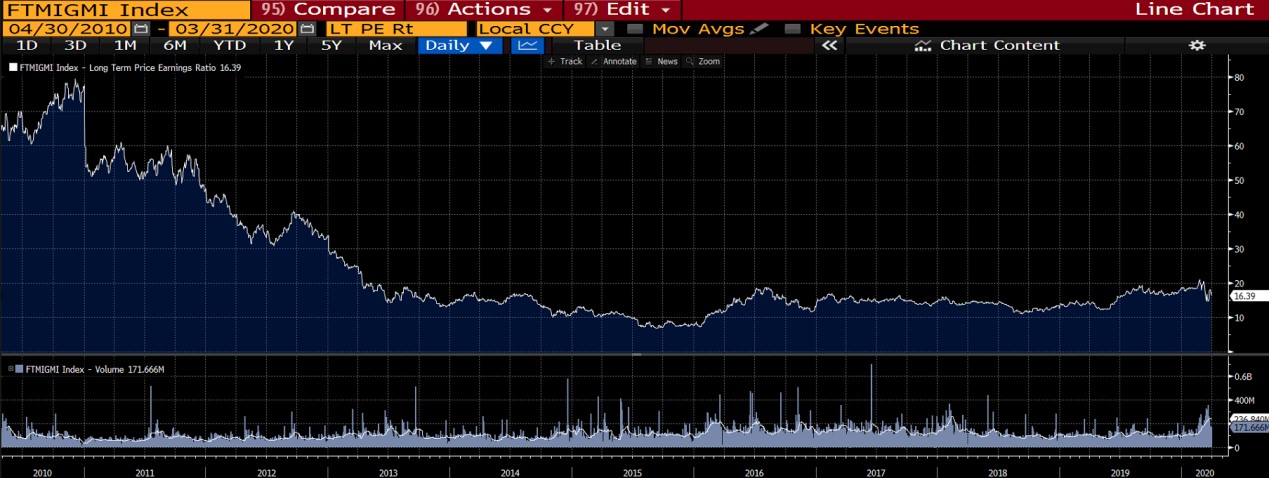

2. 全球金矿股的估值处在多年的底部区间

目前全球金矿股指数长期PE和PB都处在历史低位,而金矿股随着经济周期的波动也会发生均值回归,当金价上涨、金矿公司成本下降或者行业并购重组等事情发生的时候,PB和PE均值回归,黄金板块估值修复的行情机会浮现。

数据来源:彭博,数据时间:2010.04.30-2020.03.31

数据来源:彭博,数据时间:2010.04.30-2020.03.31

数据来源:彭博,数据时间:2010.04.30-2020.03.31

数据来源:彭博,数据时间:2010.04.30-2020.03.31

3. 行业整合并购,开采成本有望下降

2019年3月,全球最大的黄金矿业公司加拿大巴里克黄金公司(Barrick Gold)与全球第二大的纽蒙特矿业公司(Newmont Mining)成立一家合资企业,巴里克将拥有合资企业61.5%的股权,纽蒙特矿业持有38.5%的股权。预计该合资企业在完整运营的头五年间,为两家公司整体节省5亿美元的平均年度税前成本,在未来20年里共节省50亿美元。

整合会成为趋势,金矿行业在未来会面对更多的行业整合,越来越多行业巨头选择重组并购或成立合资企业等方式将黄金开采成本整体降低。

不过直接投资金矿公司个股的难度是很大的,要钻研单支金矿股,要考察它所拥有的矿储量和质量、管理层决策能力,以及可持续生产成本(AISC)等方面,而这些数据都需要去购买资料库研究。

行业总体趋势基本上都是由行业龙头控制着,与其自己高成本研究个股,不如可以看看金矿股基金——贝莱德世界黄金基金 A2。

贝莱德世界黄金基金 A2

贝莱德世界黄金基金 A2是一支投资世界金矿股票的基金,其发行商贝莱德(Blackrock)是全球规模最大的资产管理、风险管理及顾问服务公司之一。贝莱德世界黄金基金A2则是其热门产品之一,总管理资产规模达到43.2亿美元(截至2020年3月31日)。该基金持仓约90%左右是全球金矿公司股票,此外还持有一些贵金属矿公司,以及持有实物贵金属的基金,但不直接持有实物贵金属。贝莱德世界黄金基金 A2以下或称“本基金”。

金矿股基金有不少,但这支基金吸引众多投资者,主要是因为它的几个亮点:

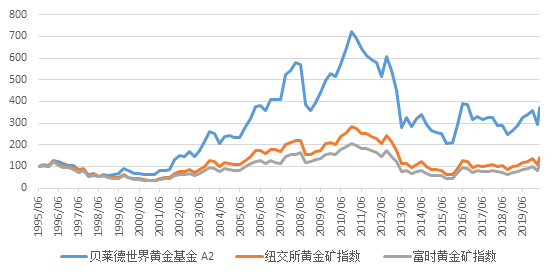

1. 本基金发行至今收益371.69%,大幅跑赢基准

数据来源:彭博,截至2020.04.22

贝莱德世界黄金基金 A2发行于1994年12月31日,经历数轮牛熊更替,发行至今收益达到了371.69%,跑赢基准的富时全球黄金矿指数和纽交所黄金矿指数。

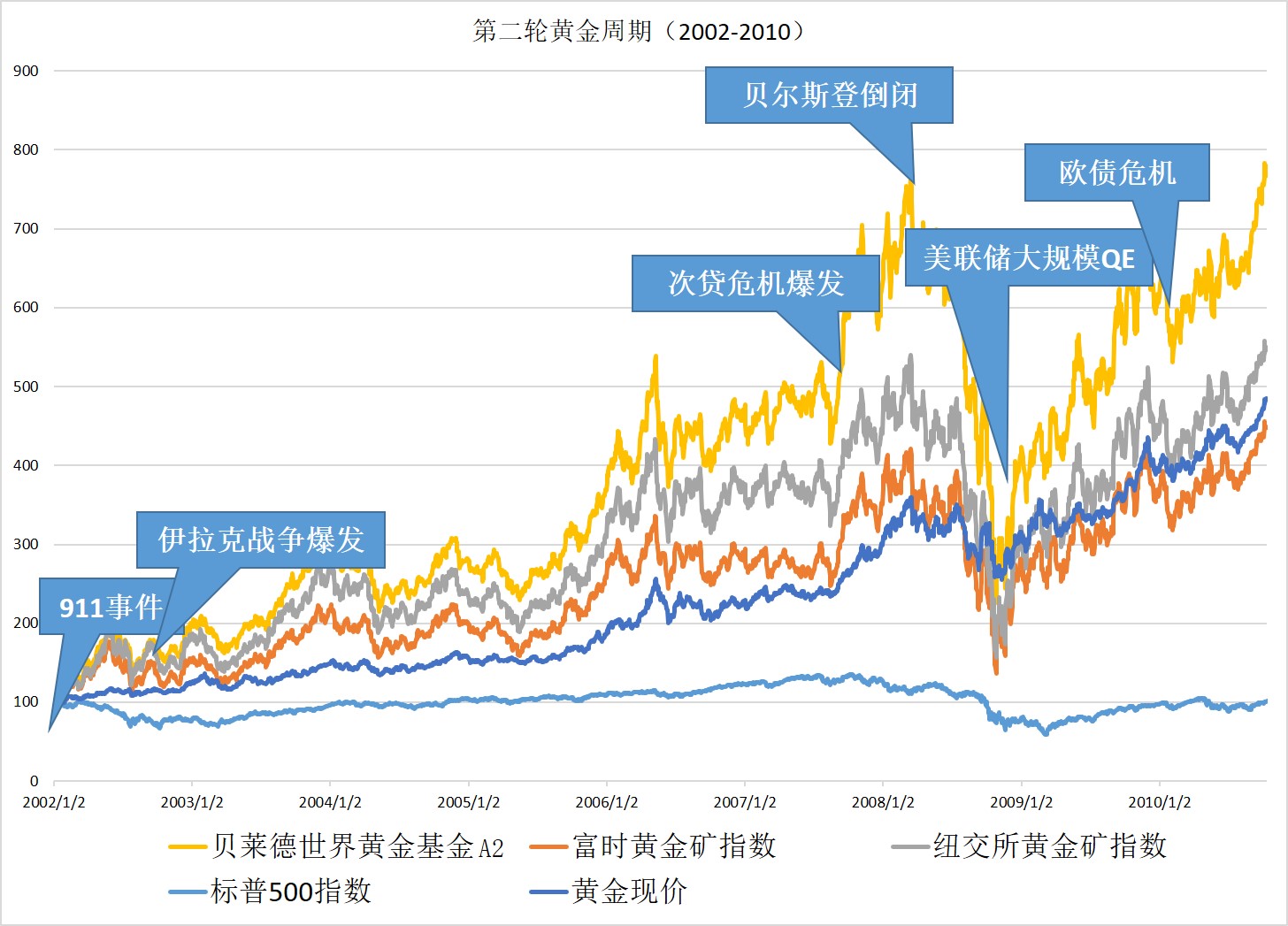

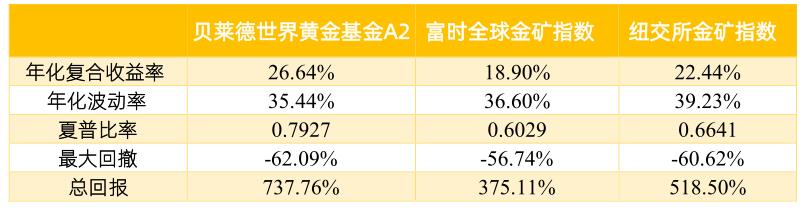

2. 黄金牛市捕手任基金经理

贝莱德世界黄金基金 A2的基金经理是一位管理资产规模超百亿美元、拥有20年丰富投资经验的 Evy Hambro,从2002年1月以来管理该基金,基金表现也在前面提到的第二轮黄金牛市中远胜基准指数。在2002-2010期间,本基金区间收益翻了8倍,夏普比率也高于两个基准指数,远胜标普500指数,是当之无愧的黄金牛市捕手。

数据来源:彭博,数据时间:2002.01-2010.12

数据来源:彭博,数据时间:2002.01-2010.12

数据来源:彭博,数据时间:2002.01-2010.12

数据来源:彭博,数据时间:2002.01-2010.12

如今,恰逢新一轮黄金牛市周期开启之际,贝莱德世界黄金基金 A2在最近一个月(03.24-04.23)已取得了57%的回报,击败98%的同类基金,有望再次为投资者捕捉更高的超额收益。

3. 持仓更分散,风险小于基准

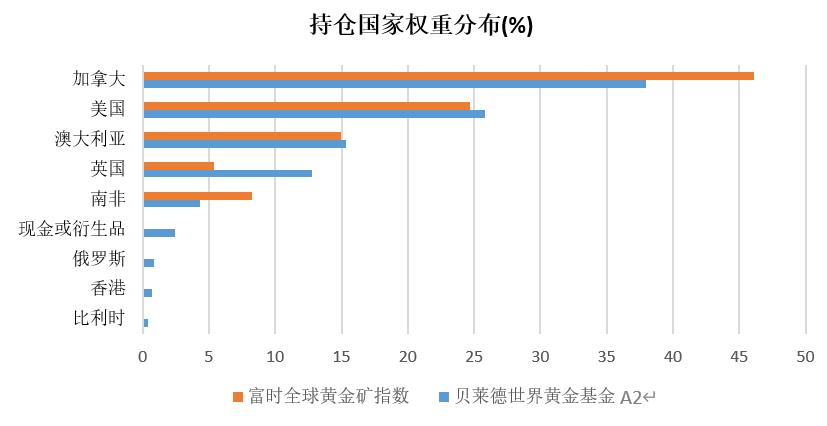

对比起富时金矿指数(基准),本基金的持仓会更加均匀分布,更分散投资风险。

在国家的选择上,本基金减少了加拿大和南非的持仓,增加美国和俄罗斯等国家的配置。

数据来源:贝莱德世界黄金基金 A2 Factsheet,截至2020.03.31

数据来源:贝莱德世界黄金基金 A2 Factsheet,截至2020.03.31

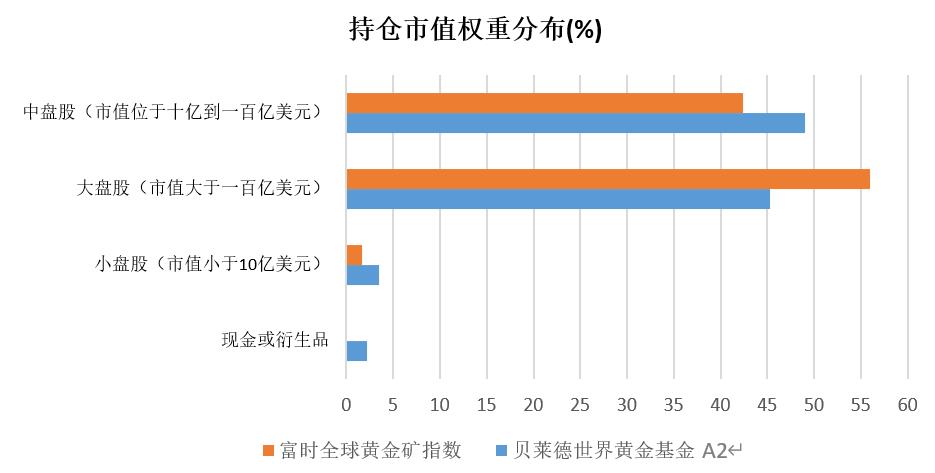

在市值的选择上,本基金更集中于潜力较大的中盘股,并且配置了更多的小盘股,以期望获得更高的超额收益。

数据来源:贝莱德世界黄金基金 A2 Factsheet,截至2020.03.31

数据来源:贝莱德世界黄金基金 A2 Factsheet,截至2020.03.31

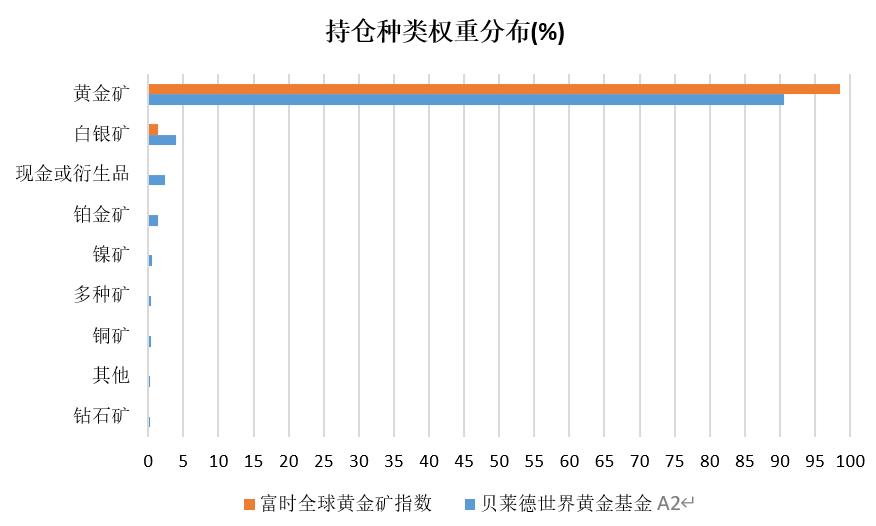

在种类的选择上,贝莱德世界黄金基金 A2还增加了铂金、铜和镍等工业金属的矿产公司。

数据来源:贝莱德世界黄金基金 A2 Factsheet,截至2020.03.31

数据来源:贝莱德世界黄金基金 A2 Factsheet,截至2020.03.31

如何投资贝莱德世界黄金基金A2?

通过老虎基金超市,可以申购这支基金,轻松一键投资老牌精选公募基金,让华尔街的精英来进行世界黄金矿业投资操作。

未经允许不得转载:美股开户者 » QE无限量对黄金的影响,掘金正当时

美股开户者

美股开户者