2020年初,一场新冠疫情严重影响着全球经济,全球资本市场也因疫情影响剧烈震荡。然而,在全球资本市场都不景气的情况下,香港IPO市场却异常火爆,从3月份的诺诚健华、4月份康方生物、5月份的沛嘉医疗、6月份的网易和京东再到7月份的思摩尔和欧康维视,可以说每只票在传出要上市开始,就备受市场投资者关注,并且在招股阶段都呈现大幅超额认购的情况,冻结资金高达几千亿港币。正是如此火爆的IPO市场,让全球投资者在当下看到了投资机会,大量资金不断涌入港股市场,接下来简单为大家说说如何在港股IPO市场得到高额回报。

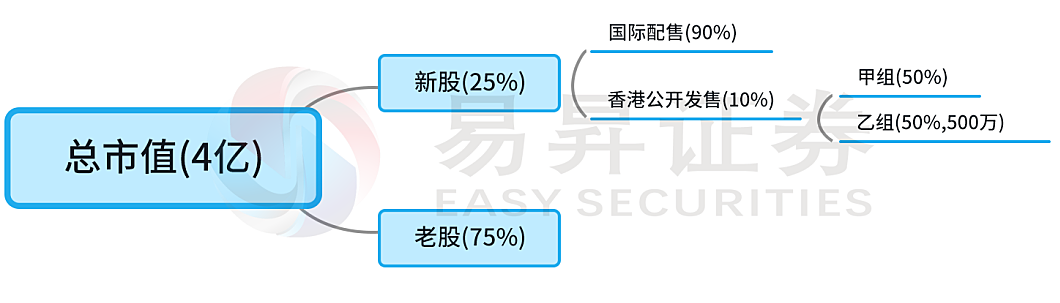

港股IPO市场与内地新股申购有些不一样,港股新股申购无需持仓市值要求,只需开通账户和存入资金即可参与,非常简单。而一家公司在香港上市,公开发售是有一定比例的,一般新股的比例是25%,占四分之一,老股的比例是75%。

新股在发行时,又分香港公开发售和国际配售两部分;一般香港公开发售占总发行量的10%,国际配售占总发行量90%。香港公开发售一般又分甲组和乙组且各占公开发售的50%,那么公开发售部分最少得有1000万,国际配售部分就有9000万,合计就是新股发行的公开发行部分最少得有一个亿,那么这家公司的市值最少就是四个亿,这样才可以分为甲组和乙组。那什么是甲组和乙组呢?甲组,就是同一只股票,单账户申购金额小于或等于 500 万。等于 500 万不算是乙组,加上 1.0077% 的申购佣金大于 500 万的也不算是乙组。有人在这里吃了亏,申购金额加上佣金刚超过 500 万,以为进入了乙组。乙组,就是减掉 1.0077% 申购佣金,申购金额大于 500 万。

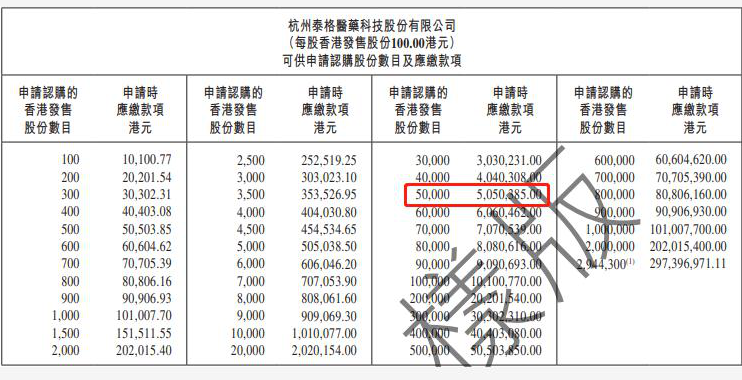

在实践中账簿管理人在划定认购股数的时候,可能没有刚好超过 500 万金额的认购股数,比如下图泰格医疗的股数认购方案:

50000股(100股为一手即500手),申购时应缴款项为505.0385万,如果扣除上面我们所说的1.0077%的申购佣金就不够500万,无法进入乙组;再加一档就是60000股,申购时应缴款项606.0462万,这个申购应缴金额比上一档多出一百万,也就是说想进入乙组,至少要认购60000股606.0462万资金,加20倍杠杆也需要本金30.4万。很多时候能不能上乙组,和这只票没有关系,和你有多少打新资金有关系,因为大多数新股实践中可能没有刚好够进入乙组的认购股数,如果资金刚好卡在500万门槛这里,可能在股价定的高,认购股数档次划分跨度大的情况下,就无法参与乙组了。(易昇提供20倍打新融资,建议客户本金不要卡在25万左右,尽量保证多一点资金)

那么介绍这么多,为什么要进入乙组?进入乙组又能有多高收益呢?

以7月10日上市交易的思摩尔国际为例,我们看看:

根据配售公布的结果显示,甲组申购20手稳获一手,一手1000股,发行价12.4港元,大概中签一手需要申购缴纳资金为24.8万港币;思摩尔国际上市当天上涨150%,也就是一手收益为18600港元,从投入需要的本金与收益对比来看,收益率为7.5%。

根据配售公布的结果显示,进入乙组需要申购500手,中11手,申购需缴纳资金为620万港币,加20倍杠杆则需要本金为31万;按上市当天涨幅来计算,11手收益大概为20.46万港币,从投入需要的本金与收益对比来看,收益率为66%;当然有些热门票,中签概率非常低,甲组能否中签可以说完全靠运气了,往往需要上百万资金(加大20倍杠杆,也需要十几万)可能只能中一手甚至无法中签,但乙组却不同,最少也能中个几手。

例如同为7月10日上市的欧康维视,一手中签率5%,甲组申购300手稳获一手,一手500股,发行价为14.66港元,申购需缴纳金额219.9万,加大20倍杠杆本金也需要11万,上市首日高开193%,一手收益高达14146.9港元;

而根据分配结果来看,甲组300手(150000股)稳重一手,600手甲尾(300000股)也是1手,而进入乙组700手(350000股)则中签2手,乙组需缴纳申购金额513.1万港元,放大20倍杠杆则需要本金25.655万港元,收益则为28293.8港元;由此可见,甲组和乙组不仅收益有着天壤之别,同一只票,虽然甲组乙组均可融资,但是甲组所获得的股数远不及乙组。同时也体现了港股IPO市场申购越多所获得股数越多的分配机制。也就是说,在港股打新市场,你投入越多资金去申购新股,在中签数量上肯定越多,这也是为什么很多人要进入乙组的原因。

未经允许不得转载:美股开户者 » 一文教你读懂港股是怎么做到100%中签和高额回报的

美股开户者

美股开户者