在收益率曲线上,我们不得不谈“最大回撤”(Max Drawdown,以下简称MDD)。它是资产曲线上给定时间内峰值与谷值,它是表征风险的指标。

最大回撤是我们在挑选股票、etf、基金等资产的时候需要关注的指标之一。想象一下2各基金有着相同的回报率,但我们一定要选最大回撤较低的那只。

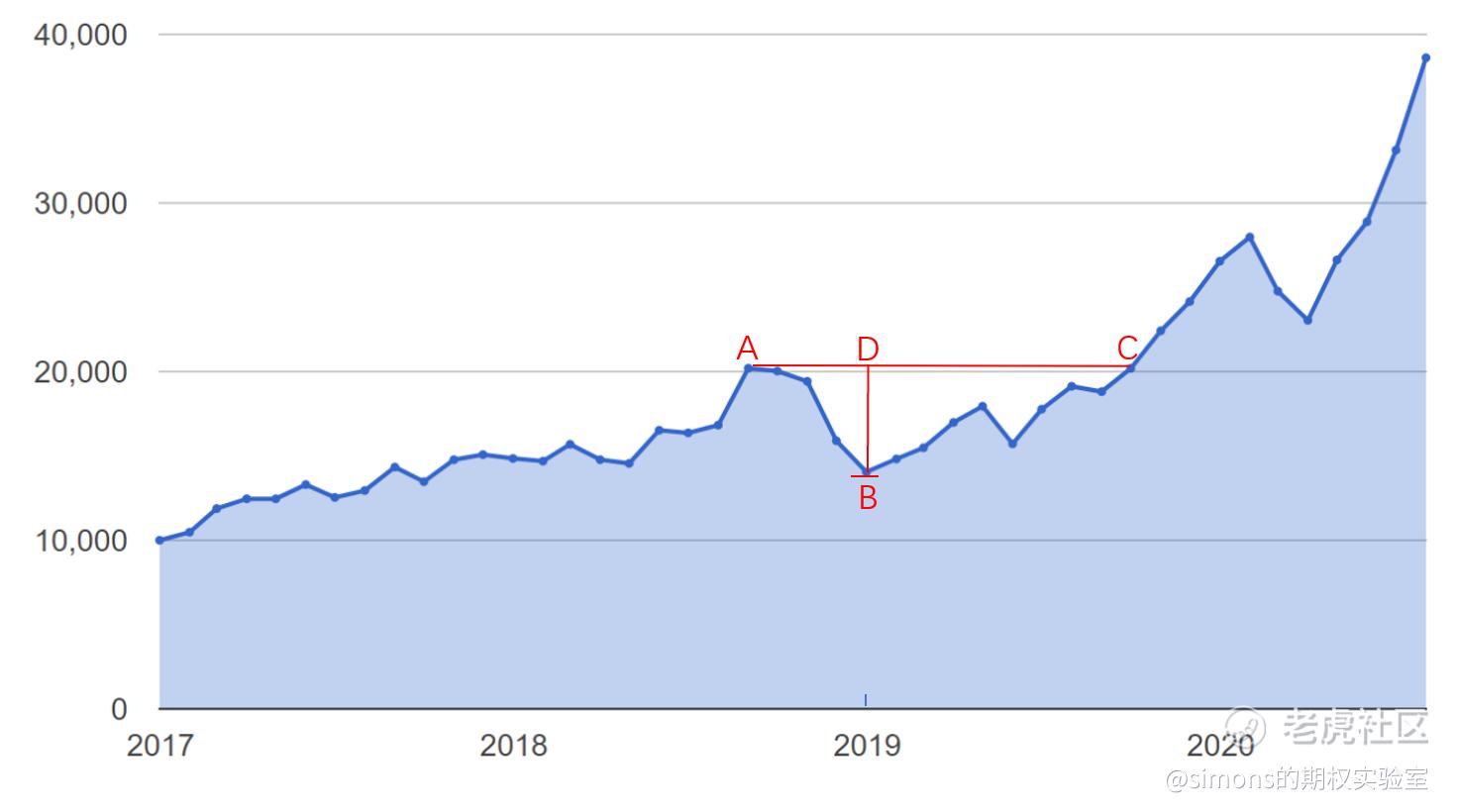

我们拿出在读懂你的收益率曲线(一)做出的资金曲线图,这是一个从17年1月1日买入100股aapl至2020年7月31日的资金曲线,我们在图上取A、B、C、D4点,如图:

A点(2018年9月)开始,AAPL经历了这段时间内的最大回撤。至B点(2019年1月),资金探到谷底后开始反弹,至C点(2019年10月)整段回撤结束,账户资金开始新高。

几个关键的参数:

1、A点与B点之间的垂直距离BD即为最大回撤资金量。BD的长度除以A的值即为最大回撤。

2、A点与D点之间的水平距离AD为回撤周期(回撤发生的时间跨度)。

3、D点与C点之间的水平距离DC为恢复周期(恢复资金新高发生的时间跨度)。

我们再来看一张表,这张表及其重要,希望初学的交易者都应该知道,表上的情况反映着一个令人沮丧的事实:资产的10%回撤需要上涨11%来恢复,回撤30%需要上涨43%来恢复,回撤50%后需要翻倍来恢复,越往后数字越惊人。基本上回撤50%以上,通过我们之前学习的标准差和概率分布可以知道,回本的概率变得微乎其微。想要回本的最后会演变成赌徒,但是概率不站在他这边。

一般我认为,20%的回撤为可接受范围,因为20%的回撤需要25%的上涨来恢复,2者的差别不大。所以,一般我们交易股票时需要在20%的价位上止损,我们挑选一只长线投资的策略时,整个策略回测的MDD应控制在20以内。

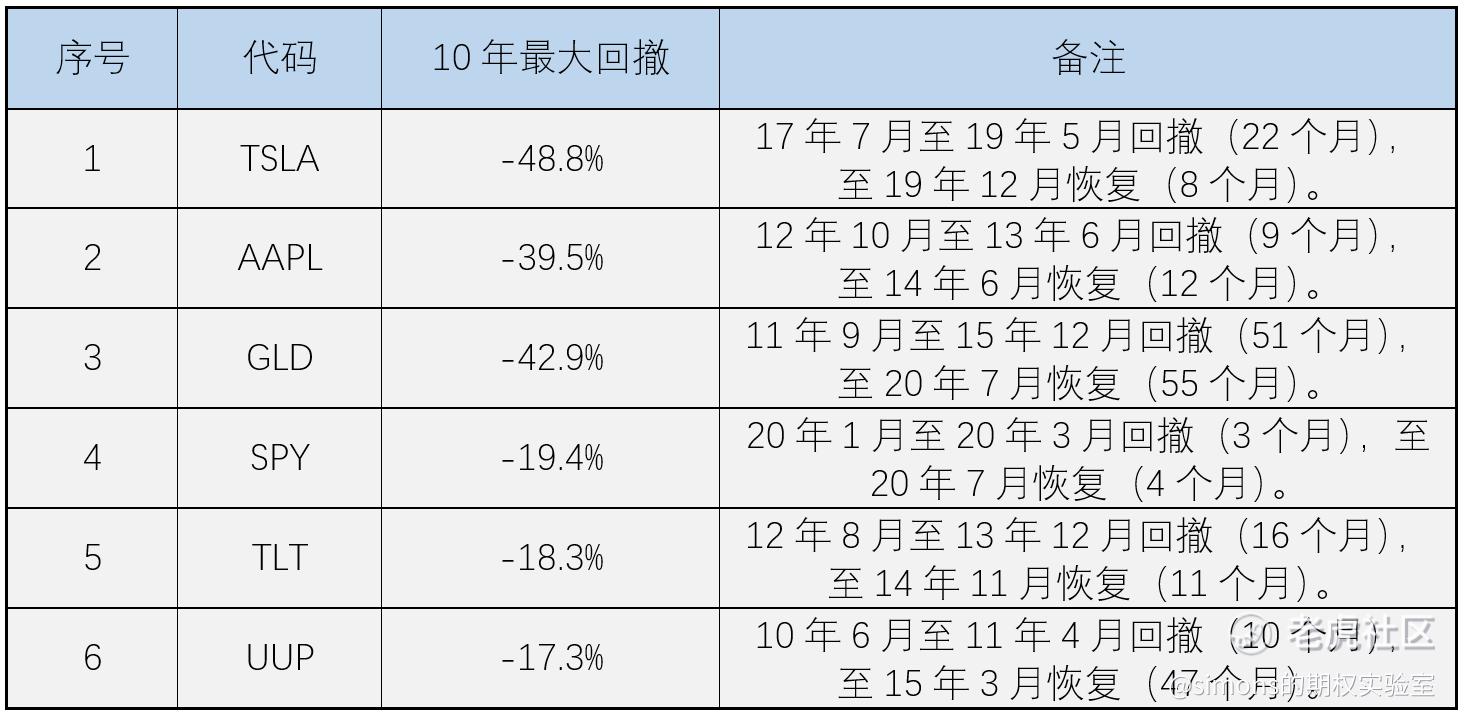

下面我们还是老套路,看下几个关键资产的10年回撤情况:

有朋友会说,你不是说挑选策略的时候20%的回撤以上的不要去碰?那aapl和tsla这么大的回撤属于“危险”的资产喽。对,前提是你满仓持有它,“史诗级”的公司历史上也有至暗时刻,如果它没有挺过去,你的投资可能也会失败而告终。庆幸的是aapl和tsla最终都涨了回来,但你也要清醒的认识到有很多回撤的股票是再也没有涨回来的。

我们在来看SPY,我们处在美股10多年的牛市中,美联储印发了无数的货币推升了股票的价格。SPY10年内的最大回撤发生在了今年疫情的熔断期间,回撤在20%以内,4个月后SPY完全地涨了回来.长期持有SPY看上去似乎是不错的标的。那我们把时间拉长,看一下SPY的几十年的表现:

SPY历史上2次“大”回撤,不仅回撤幅度大,所恢复的时间长。第一次回撤至2000年8月至2007年4月接近7年;第二次回撤自2007年10月开始至2013年3月历史5年半。假如有人在2000年8月买入SPY并长期持有,需要13年回本(不计算通胀和无风险利率)。

1、做长期投资,不能长期满仓一种资产。

2、当你打算用某策略进行一揽子投资时,可回测一下过去一段时间(5年以上)的收益曲线,关注其波动率、夏普比率、索提诺比率和最大回撤再决定。

那么如何控制最大回撤呢?其实整个系列贴的目的是教会大家控制风险。后面我会讲解几个投资模型,不涉及复杂的技术分析,来降低你收益率曲线的波动率、最大回撤,提高CAGR、夏普比率和索提诺比率,请继续关注。

未经允许不得转载:美股开户者 » 读懂你的收益率曲线(九)——最大回撤

美股开户者

美股开户者