2020年10月,Covid-19还看不到确切的结束日期,莫测的民调显示出大选的不确定性,冲突加剧的世界“黑天鹅“频发。现在这个特殊的时点,少有人敢断言美股未来的30年会延续它过去的辉煌,世界留给我们唯一确定的事情就是不确定。幸好,”把不好的事情发生后可能的损失降到最小“这种智慧早存在于人类社会和金融市场之中。

2018年8月, 由美国第四大ETF发行商PowerShares ( 后被Invesco 收购) 的创始人成立的公司Innovator Management LLC 发行了第一支Buffer ETF,又名Defined Outcome ETF。从此,ETF领域一个全新的品类诞生,后续的同类产品也都加入“Buffer”来为产品命名。

Buffer ETF荣获18年最具创新ETF大奖,并于2019年名列”年度ETF“榜单。截至2020年9月, 此类ETF总规模超过35亿美金,成为近两年美股ETF规模增长最快的品类之一。除Innovator外,FirstTrust紧随其后于19年11月开始发行同类产品,今年又有Allianz和TrueShares也加入了战场。

什么是Buffer ETF?

Buffer ETF给予投资者在一定期限内,对于标的资产固定程度的损失保护,同时有一定的涨幅限制。

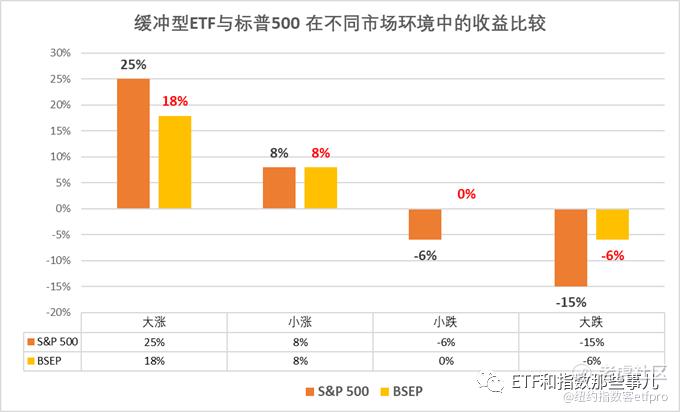

以Innovator旗下的9月Buffer系列为例,名称为Innovator S&P 500 Buffer ETF September Series,代码BSEP,给予投资者从2020年9月1日到2021年8月31日,针对标准普尔500指数,9%的下跌保护,17.9%的上涨限制。假定2020年9月1日买入BSEP,到2021年8月31日,根据标普500的走势,收益如下:

情景1:标普大涨25%,超过BSEP上限17.9%,则收益被限制在17.9%;

情景2:标普上涨8%,没有超过BSEP上限17.9%,获得等同于标普的收益8%;

情景3:标普微跌6%,在BSEP的缓冲保护9%内,没有任何损失,收益为0%;

情景4:标普下跌15%;由于BESP提供9%的损失保护,最终只亏损6% 。

Buffer ETF 关键点解析

以Innovator旗下的Buffer ETF为例:

1. 标的资产

目前Innovator提供5个股票类标的资产,分别为:

1)S&P 500:美国大盘股代表,涵盖美股市值排名前500的公司股票;

2)Russell 2000: 美国中小盘股代表,涵盖美股市值排名在1001– 3000的公司股票;

3)Nasdaq 100: 美国科技股代表,涵盖纳斯达克上市,市值最高的100只非金融公司股票;

4)MSCI EAFE: 发达国家市场代表,涵盖900只除美国和加拿大外,21个欧洲以及亚太发达国家的大中型公司股票;

5)MSCI Emerging Makerts: 新兴市场代表,涵盖26个新兴市场约1300只大中型公司股票。

2.缓冲程度

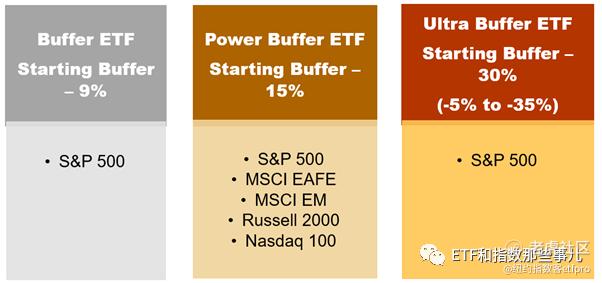

针对标普500提供三个固定的缓冲程度,分别为:

1) 9% 的Buffer系列,代码以B开头;

2) 15% 的Power Buffer系列,代码以P开头;

3) 30% 的Ultra Buffer系列,代码以U开头。

标普500外,其余标的资产目前只有15%的Power Buffer系列,小结如下图:

3. 上涨限制

不同于固定的缓冲幅度,上涨限制是在每一年到期重置时,根据市场环境重新设定的。仍旧以标普500九月系列的BSEP为例,其现期 (2020年9月1日到2021年8月31日)的上限为17.9%,上期(2019年9月1日到2020年8月31日)的上限为14.07%。

同时,缓冲程度越大,上限越低。仍以投资标普500的九月系列为例, 目前:

1) BSEP -S&P 500 Buffer ETF,缓冲为9%, 上限为17.90%;

2) PSEP - S&P 500 Power Buffer ETF, 缓冲为15%, 上限为11.75%;

3) USEP - S&P 500 Ultra Buffer ETF,缓冲为30%,上限为8.12%。

注意Ultra Buffer略有不同的是,缓冲并非从零开始,而是从-5% 开始,所以损失的前5%是不会得到保护的,其保护区间在-5% 到-35%。

4. 期限设定

1) 约定收益期(Defined Outcome Period):

Buffer ETF的约定收益期为一年,到约定的时间设定的缓冲和收益才会完全实现。产品到期后会自动重置,如上述所说,缓冲程度不变,上限根据市场状况调整;

2)开始/重置时间 (Rebalance Date):

a)标普500为月度产品,比如S&P Buffer类,就有一月到十二月共12只ETF;

b)Nasdaq 100和Russell 2000为季度产品,时间为1,4,7到10月;

c)MSCI EAFE和MSCI EM为半年度产品,时间为1月和7月。

朋友们肯定已经发现,此类产品代码是以指数标志+月份缩写组成的, 非常简单好记,为大家总结所有Buffer ETF的代码如下:

可见,此类ETF的关键特性很契合投资的几个要素:择市、择时和择势,选择要投资的市场,选择要投资的时点,判断市场的走势。That’s it!

Buffer ETF是如何实现的?

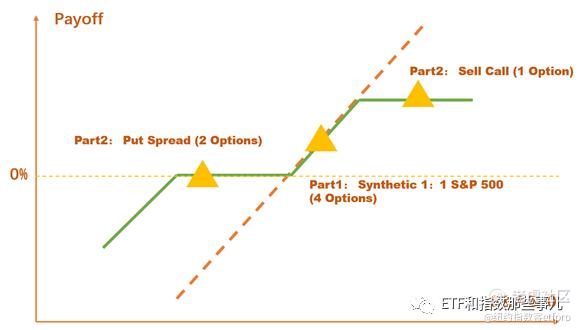

首先,其底层资产是由七个期权复合而成,以投资标普500为例:

1)第一部分:四个期权1:1复制标普500指数收益;

2) 第二部分:看跌价差期权(put spread)由两个期权组成,构成整体收益的Buffer;

3) 第三部分:卖出看涨期权构成收益上限(Cap),其期权费用于支持第二部分Put Spread的费用。

画一个大家熟悉的Payoff Chart如下:

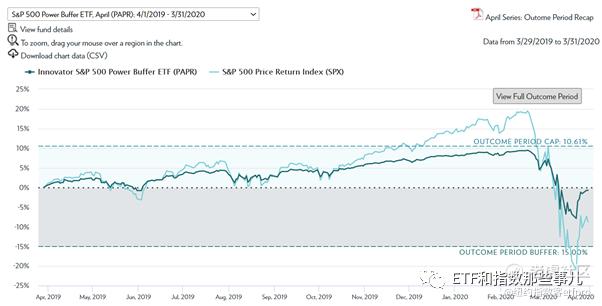

如果对期权不了解的朋友也不要紧,需要谨记的是:承诺的Buffer和Cap是在到期日才会完全实现的!在期中,趋势上与指数同涨同跌,但总体波动/涨跌幅会比标的指数小。以投标普500,期限从2019年4月1日到2020年3月31日,Buffer为9%,代码是BAPR的走势为例,可以看出:

1)标普走高时,BAPR随之走高,但涨幅较缓,且始终保持在上限之内;

2) 标普于3月连续大幅下挫时候,BAPR随之下挫,但降幅相对缓慢;

3) 3月31日到期时, 标普在一年期内收跌8.81%,仍在BAPR的Buffer 9%以内,所以BAPR收益约为0%, 去掉ETF费率最终为-0.7%。

再来比较一下同时期的PowerBuffer和Ultra Buffer的收益表现, 代码分别为PAPR和UAPR,可以看出缓冲程度越大,波动越小。

BufferETF的优势

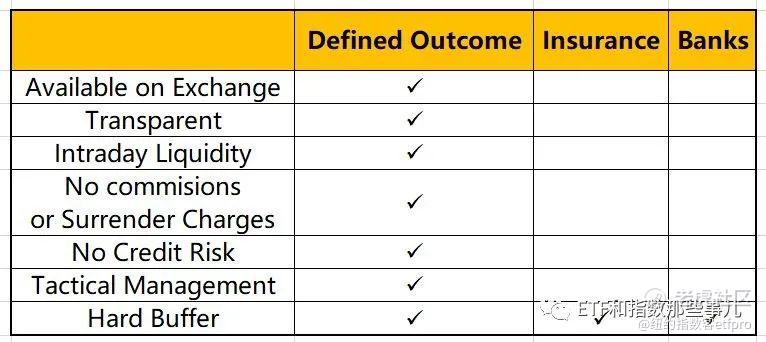

保护下跌的投资品在金融市场里早已有之,典型竞品有两类:一是大银行如GS,JP等发行的Structured Notes,二是保险公司的一些产品,比如IUL等等。但是,Buffer ETF是一个 ETF!它具备所有ETF都有的优势,具体来说:

1) 便于获得。今天想买了,打开某Hood, Buy it; 想卖了,打开某Hood, Sell it。That’s it (虽然我们不鼓励这样做);

2) 流动型。任何时候在二级市场都可以交易,有日内的流动性;

3) 便宜。目前Innovator 的费率大都在0.79%, 相比于同类产品的佣金,退保费用等,费率优势明显。

4)无信用风险。比如雷曼兄弟当年倒闭带来的Structured Notes的违约;

5)策略灵活。可以围绕产品开发自己的投资策略, 后面会给大家举一些例子。

当然,其同类产品也各有其优势,不赘述。小结Buffer ETF优势如下:

未经允许不得转载:美股开户者 » 动荡中的利器之(1)拿遍美股ETF大奖的“缓冲型”ETF到底是什么?

美股开户者

美股开户者