1、新股概况

--》股票代码:09992.HK

--》行业:潮流玩具

--》招股时间:12月1日-12月4日

--》中签公布时间:12月10日

--》上市时间:12月11日

--》招股价区间:31.5-38.5港元(200股/手)

--》入场费:7777.6港元

--》公开发售:1628.6万股 (81430万手)

--》国际配售:1.19亿股

--》全球发售:1.357亿股

--》发行市值:435.2-531.9亿港元

--》基石投资者:无

--》上市前投资人:有,有禁售期

--》保荐券商:摩根士丹利、中信证券

2、基本信息

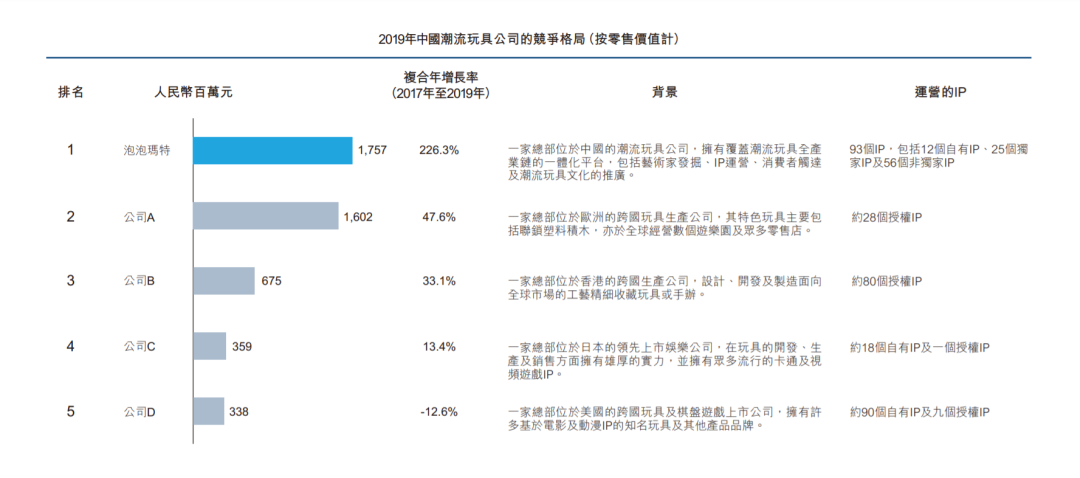

根据弗若斯特沙利文报告,分别以2019年的零售价值(市场份额为8.5%)及2017年至2019年的收益增长计,泡泡玛特是中国最大且增长最快的潮流玩具公司。

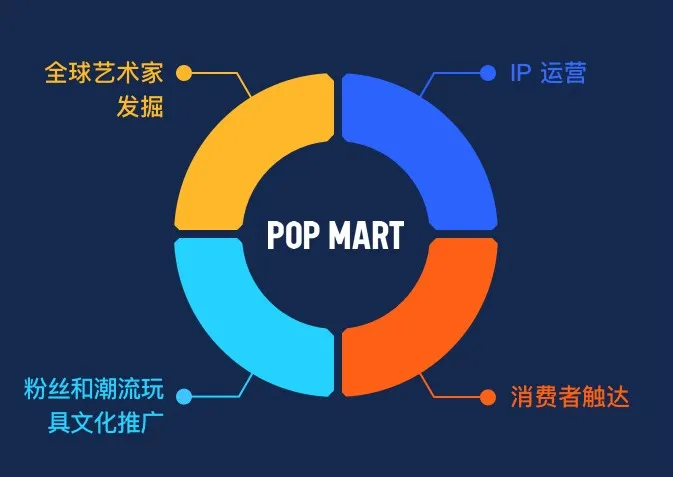

泡泡玛特建立了覆盖潮流玩具全产业链的一体化平台,包 括 艺 术 家 发 掘、IP运 营、消 费 者 触 达 及 潮 流 玩 具 文 化 的 推 广,通 过 该 平 台得以激发粉丝对潮流的热情,给他们带来快乐和美好。截至2020年6月30日,泡泡玛特运营93个IP,包括12个自有IP、25个独家IP及56个非独家IP。

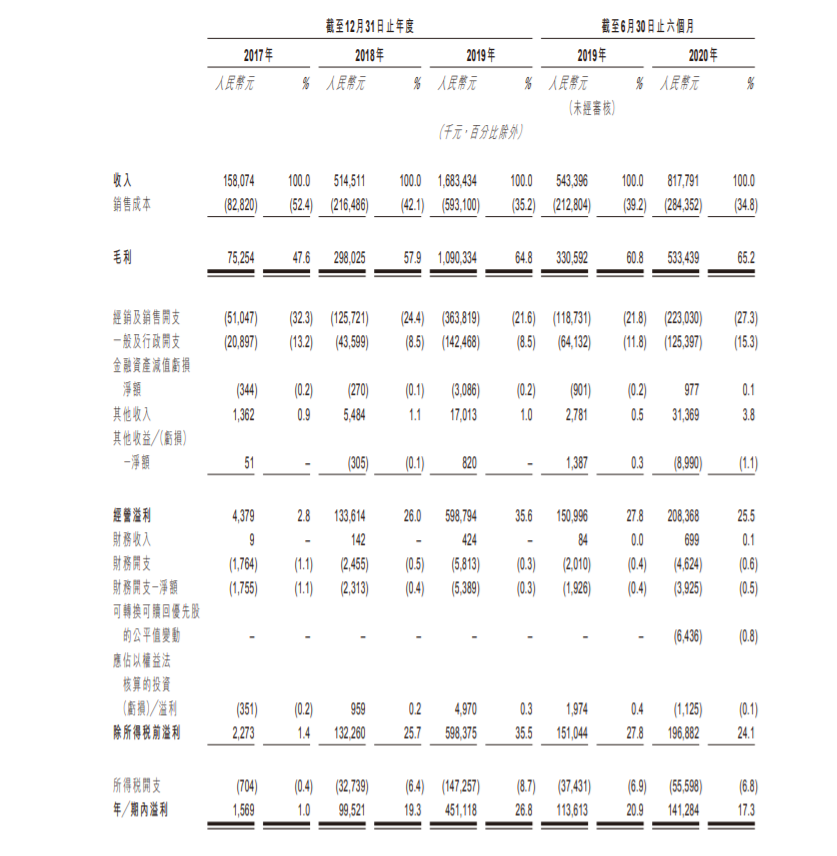

财务数据方面,公司2017财年人民币158.1百万元,增加225.4%至2018年的人民币514.5百 万 元,并 再 增 加227.2%至2019年的人民币1,683.4百

万 元;同期净利润分别为人民币156.9百万元、99.5百万元及人民币4.5亿元。

截至2019年6月30日及2020年6月30日止六个月,泡泡玛特分别录得总收入人民币5.43亿元及8.18亿元,同比增速50.5%。

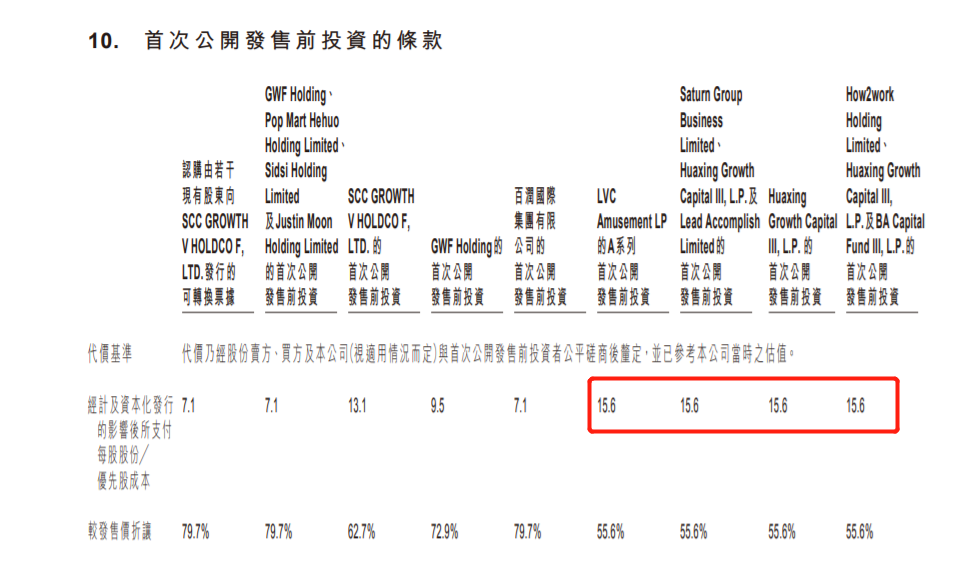

2020年上市前有四次投资,每股成本是15.6港元,估值215.5亿港元,而这次发行市值531.9亿,10个月时间增长146%。

另外泡泡玛特这次没有基石投资者,很自信,听说国际配售不愁卖。

3、中签率预测

泡泡玛特这次回拨方式是认购11倍以下,公开发售占12%;11-39倍,公开发售回拨至18%;39-79倍,公开发售回拨至24%;79倍以上,公开发售回拨至47%。

按超购79倍以上、认购50万人次计算,回拨后一共有31.89万手货,甲乙组各15.95万手,一手中签率20%左右。

4、综合评价

泡泡玛特是中国潮流玩具行业龙头,近几年营收和利润增速非常高。这次发行估值也比较高,按上限定价计算,2019年PE:100,2020年PE:60左右。不过泡泡玛特上市后就是港股的潮流玩具第一股,相对稀缺,超高的增速也可以在未来两年消化这个高估值,不过这次泡泡没有基石,国际配售的部分都是没有禁售期的,所以首日抛压较大,首日涨幅不好说,建议现金申购。

另外今天还有一个新股开奖。

恒大物业 06666.HK

公开发售认购倍数10.71倍,申请人数186080人,一手中签率50%,12手稳中1手,招股价8.5-9.75,发行定价8.8,乙组809人申请,稳中116手,国际配售认购倍数3.1倍。无回拨。

未经允许不得转载:美股开户者 » 【港股打新】泡泡玛特(09992.HK)招股,打新建议:现金申购

美股开户者

美股开户者