3月2日,赛生药业发布公告,公司全球发售约1.16亿股股份,其中香港发售股份5799.3万股,国际发售股份5799.15万股,另有15%超额配股权;发售价已厘定为每股发售股份18.80港元,每手买卖单位500股;摩根士丹利(MS)、中金公司(03908)及瑞信为联席保荐人,预期股份将于2021年3月3日于联交所主板挂牌上市。

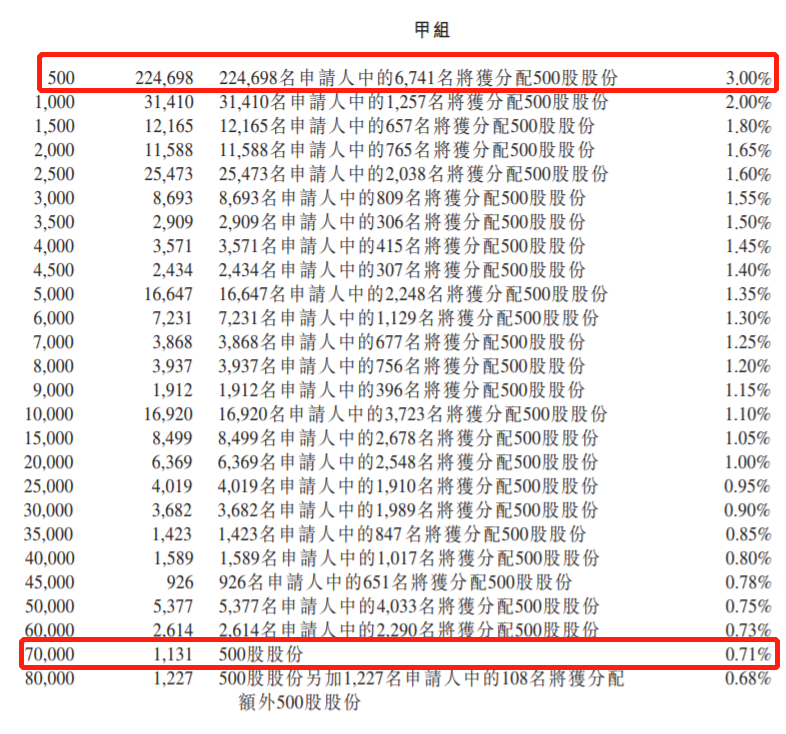

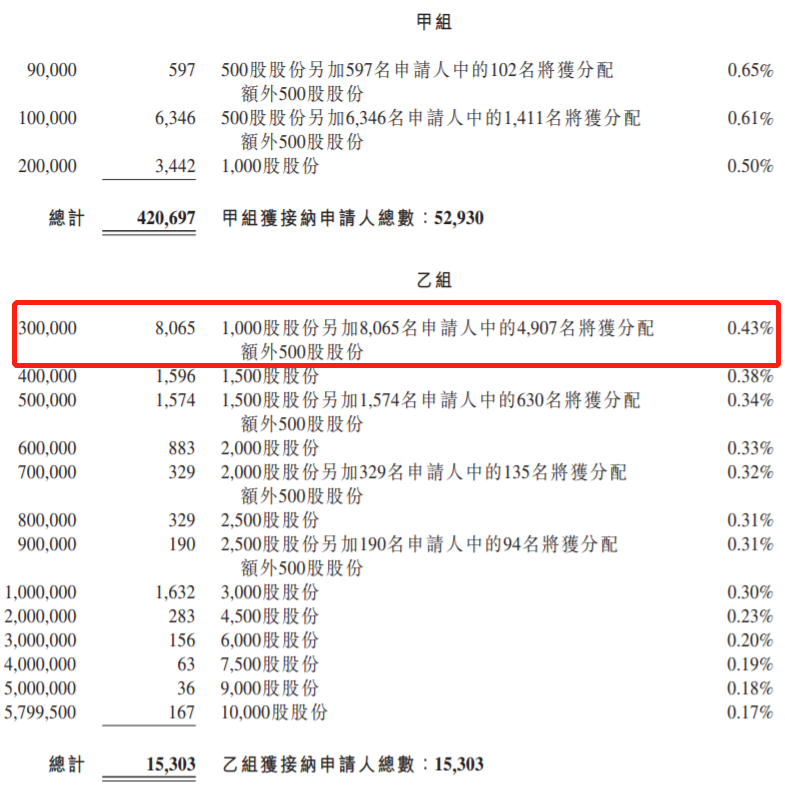

分配结果:

甲组每手(500股)申购所需资金约9494.72港元,一手中签率3%,认购140手稳中一手。

乙组头为30万股,申购所需资金约5696834.28港元,获配1000股(2手)。

国际发售项下初步提呈发售的发售股份已获超额认购,相当于国际发售项下初步可供认购发售股份总数的约10.00倍。香港发售股份已获非常大幅超额认购。已接获合共436,000份根据香港公开发售提交的有效申请,认购合共123.88亿股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数约1,068.05倍。

根据基石投资协议,基石投资者认购的发售股份数目现已厘定。(i)上药国际供应链有限公司;(ii) Daguan International Limited;(iii)中邮创业国际资产管理有限公司;(iv) Ding Asset Ltd;(v) Bradbury Global Opportunity Fund SP;(vi)祥辉投资有限公司;(vii) IDG Capital Investment 2020 Limited;(viii)大众(香港)国际有限公司;(ix)太平资产管理(香港)有限公司;(x)富乔鑫资本;及(xi)黄展雄各自已分别认购了1236.85万股、1236.85万股、824.55万股、494.75万股、412.75万股、359万股、206.1万股、206.1万股、206.2万股、206.2万股及123.65万股,合计5513万股发售股份,合共占紧随全球发售完成后公司已发行股本的约8.13%(假设超额配售权未获行使);及全球发售项下发售股份数目的约47.53%(假设超额配售权未获行使)。

按发售价每股发售股份18.80港元计算,估计公司将收取的全球发售所得款项净额约为20.395亿港元(假设超额配售权未获行使)。其中,约30.0%的所得款项净额将用于投资中国或其他全球市场的潜在药物收购目标并为新候选药物的授权引入提供资金; 约28.0%将用于偿还现有债务;约26.0%将用于为公司临床阶段候选产品的开发及商业化提供资金,包括为RRx-001、Naxitamab、Omburtamab、PEN-866、PT112、ABTL-0812等产品的计划临床试验、注册备案筹备及潜在商业发布(包括销售及营销)提供资金;约10.0%将投入用于招聘、扩大销售与营销网络以及商业及开发基础设施,包括扩增公司的销售团队以筹备新产品上市及零售渠道合作,以及投资建立用于研发日达仙作为疫苗佐剂的适应症的疾控中心;及约6.0%将用于为公司的上市产品组合进行其他临床应用的持续临床研究提供资金。

未经允许不得转载:美股开户者 » 赛生药业一手中签率3%,认购140手稳中一手

美股开户者

美股开户者