2020年,是有着许多苦难的一年,激荡的一年,却也是谷底反弹的一年。不少投资者都受益于去年三月后市场的急速回温。然而进入2021,该如何资产分配却变成一个难以回答的问题。股市过热,进入回调,投资者希望通过债市来分散风险;然而美国国债收益率曲线变陡,市场预期进入升息周期,债券久期过长,贸然进入债市也极易亏损;二月底最后一周, 债市便狠狠受挫,十年期利率一度飙升近20个基点。

今天来介绍的便是一类在当前环境下具有独特优势的资产——Leveraged Loans(银团贷款);其浮动利率 + 高收益率的特点,给当下投资者带来更多的资产配置选择。Loan市场因为流动性差,信息不透明,且结算需要时间长,运作门槛高,历来是个人投资者甚至于机构投资者都难以进入的一类资产。近年来随着市场的发展,几支大的Loan ETF愈发流行,大大增加了Leveraged Loans市场的流动性,给投资者提供了简单便捷的投资途径。

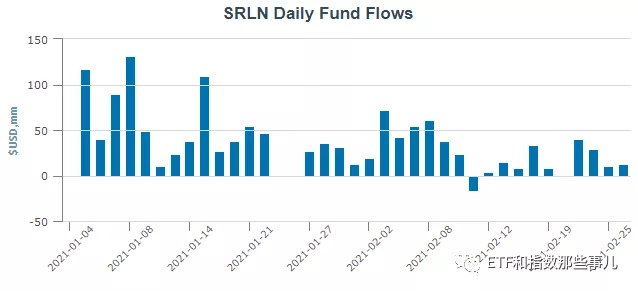

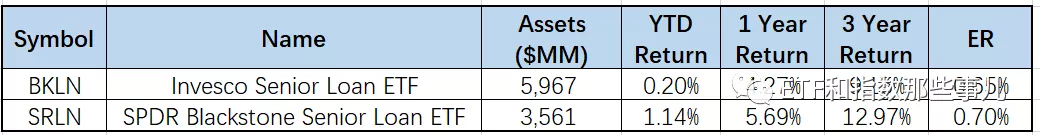

从Loan ETF的资金走向来看,大量投资者(包括机构投资者)从年初开始已经逐渐将资产轮换配置进了Leveraged Loans(两支最大的ETF:BKLN和SRLN目前市值共约$7B;其中从年初至今净流入$2.5B)。我们将在下文对Leveraged Loans这类资产以及这两支ETF进行具体的介绍。

图1 美国十年期国债收益率

资料来源 :CNBC

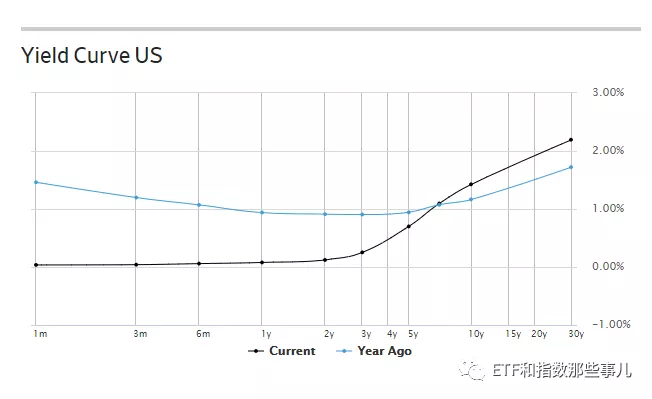

图2 美债收益率曲线

资料来源:WSJ markets

图3 SRLN 资金流入

资料来源: ETF.com

Leveraged Loans 产品特性

Leveraged Loans,作为Leverage Finance领域的资产,多和High yield bonds(垃圾债)被一并提起,为主体评级在BB及以下的企业发行的信用债或贷款。这两种资产的主要区别在于:

1)Loan是浮动利率,以LIBOR*为benchmark,而bond为固定利率;

2)Loan较bond更加集中于B评级,直观原因为采用loan方式借贷的多为规模较小的公司,且多数为非公开上市的private company;

3)Loan在公司债权结构中优先级更高,属于senior secured。

注:LIBOR今年将逐渐被SOFR替代

Loan产品,在目前市场上最重要的特点即为Floating rate coupon(浮动利率),在LIBOR的基础利率上加上一个利差。浮动利率的特点使得loan的利率久期很小,通常每六个月根据市场基础利率重置自身利息,在当前利率走高的环境下,相较利率固定的债券更具吸引力。

在当前低利率的环境下,为了保持loan的吸引力, 很多loan还另有“LIBOR Floor”的概念。以一个LIBOR Floor为100bps,coupon为Libor+350的Loan为例,当前3month Libor为0.22%,低于100bps,则定义基准利率为100bps,Loan的实际有效利率为100bps+350bps = 450bps = 4.5%。从去年至今,我们看到具有Libor Floor条款的Loan更受青睐。在之后介绍的actively managed ETF SRLN中,他们当前的持仓中100%的Loan具有LIBOR Floor。

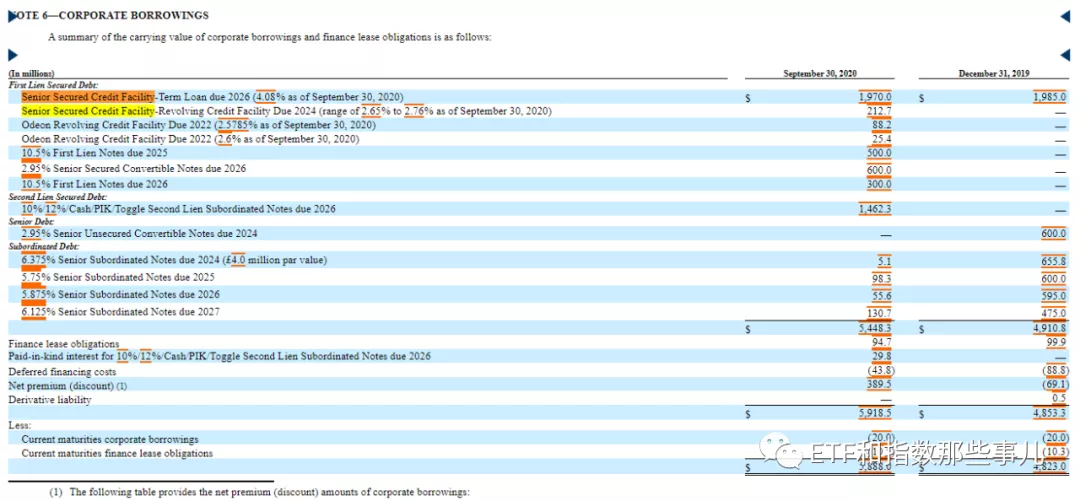

从风险来看,Loan的主体评级集中于 B,可能让投资者觉得具有很高风险;然而实际上由于大多数Loan属于first lien,senior secured的资产,即在真正破产清算的情况下,loan相较于其他债务处于更高的优先级。相较之下,high yield bond优先级一般较Loan更低,且许多为unsecured。因此,Loan本身的LGD(loss given default)一般较低,即便企业真正违约,较其他劣后的债承担的损失更少,甚至还有可能完全没有损失。

图4 AMC债务优先级结构

资料来源:Edgar filing

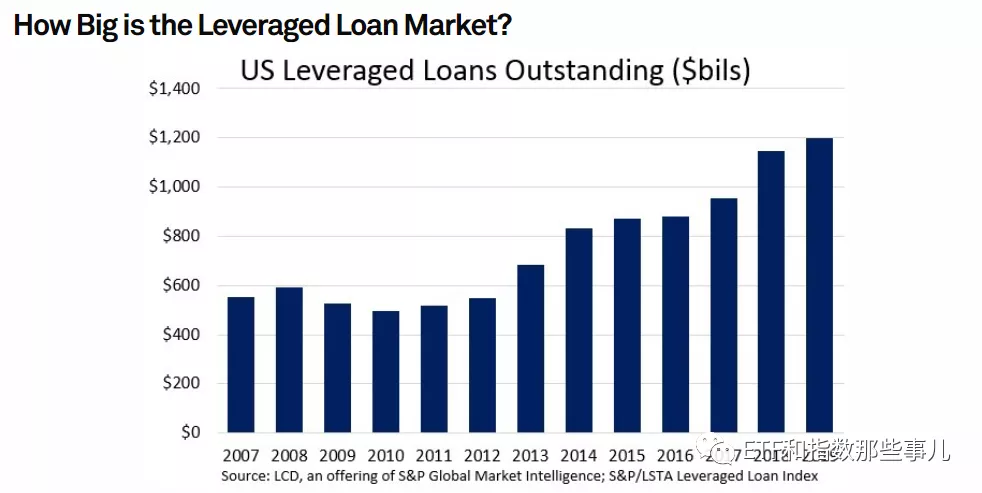

08年金融危机之前,Leveraged Loans还是一个很小的市场,规模仅在500Billion美元左右,金融危机后,越来越多的Private Equity公司采用LBO*的方式来进行收购活动,与此同时CLO*市场兴起,催使Leveraged Loan市场逐渐壮大,目前美元Loan整体市场容量达到1.3Trillion,几乎和High Yield Bond市场并驾齐驱。

注:1)*LBO:Leveraged Buyout,也是Leveraged Loans名称的由来。

2)*CLO: collateralized loan obligations,一类以Leveraged Loans为资产池的结构化产品,目前占据Loan市场需求约50%。CLO本身有许多结构化的特征,有兴趣我们可以额外介绍。

图5 Leveraged Loan市场

资料来源:LCD

Leveraged Loans ETF

Loan市场中目前最主要有两支ETF,分别是Invesco Senior Loan ETF,代码BKLN,以及SPDR Blackstone Senior Loan ETF, 代码SRLN,基本信息见下图。

数据截至:2021年3月1日

BKLN是目前Loan市场中流动性最好的ETF,其采取抽样复制法跟踪S&P/LSTA U.S. Leveraged Loan 100 Index,该指数选取市场上最大的100笔Loans,单个Loan的的权重上限为2%,所有的Loan都必须满足如下条件:

1)以美元计价的Senior Secured Loans;

2)最小初始利差为Libor+125bp;

3)初始期限大于一年;

4)至少有5千万美金的初始Funded Loans;

5)该Loan必须被LCD的合作机构投资者购买过,且仍在投资者的portfolio中。

SRLN是一只主动管理的ETF, 其目标是超过 the Markit iBoxx USD Liquid Leveraged Loan Index (the "Primary Index") 和S&P/LSTA U.S. Leveraged Loan 100 Index (the "Secondary Index")。这两个指数一个是上述介绍的BKLN跟踪的指数,另一个是Highland iBoxx Senior Loan ETF,代码SNLN跟踪的指数,该指数选取流动性最好的Loan,并以规模加权。SRLN会投资50%-70%的资产在上述两个指数持有的Loan中,并通过预测指数的增持和减持来获得部分的超额收益。

注:篇幅原因,文中的Loan均指代Leveraged Loans,Bond指代High Yield Bond。

未经允许不得转载:美股开户者 » 股债双杀?另类资产选择 — Leveraged Loans

美股开户者

美股开户者