一、公司概况

百融云-W(6608)为中国领先的独立AI技术平台,为金融服务业提供服务,于2014年成立

二、发行概况百融云-W:06608.HK

招股价:26.5-31.8港元

总市值:131.25-157.5亿港元

市盈率:NA

发售股数:发售1.238亿股,90%配售,10%公开发售,另有15%超额配股权

募资总额:33.06-39.4亿港币

公开发售募资额:3.3-3.94亿港币

保荐人:摩根士丹利、中金、民银资本

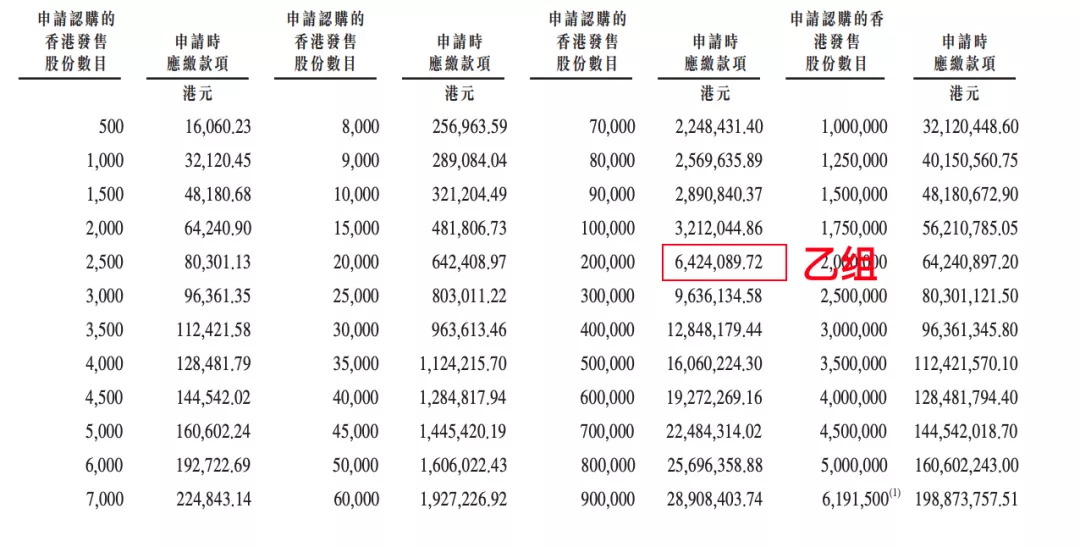

一手入场费:16060.23港币

每手:500股

申购日期:2021年3月19日—2020年3月24日

交易日期:2021年3月31日

绿鞋机制:有

三、业务及行业分析

财务状况:

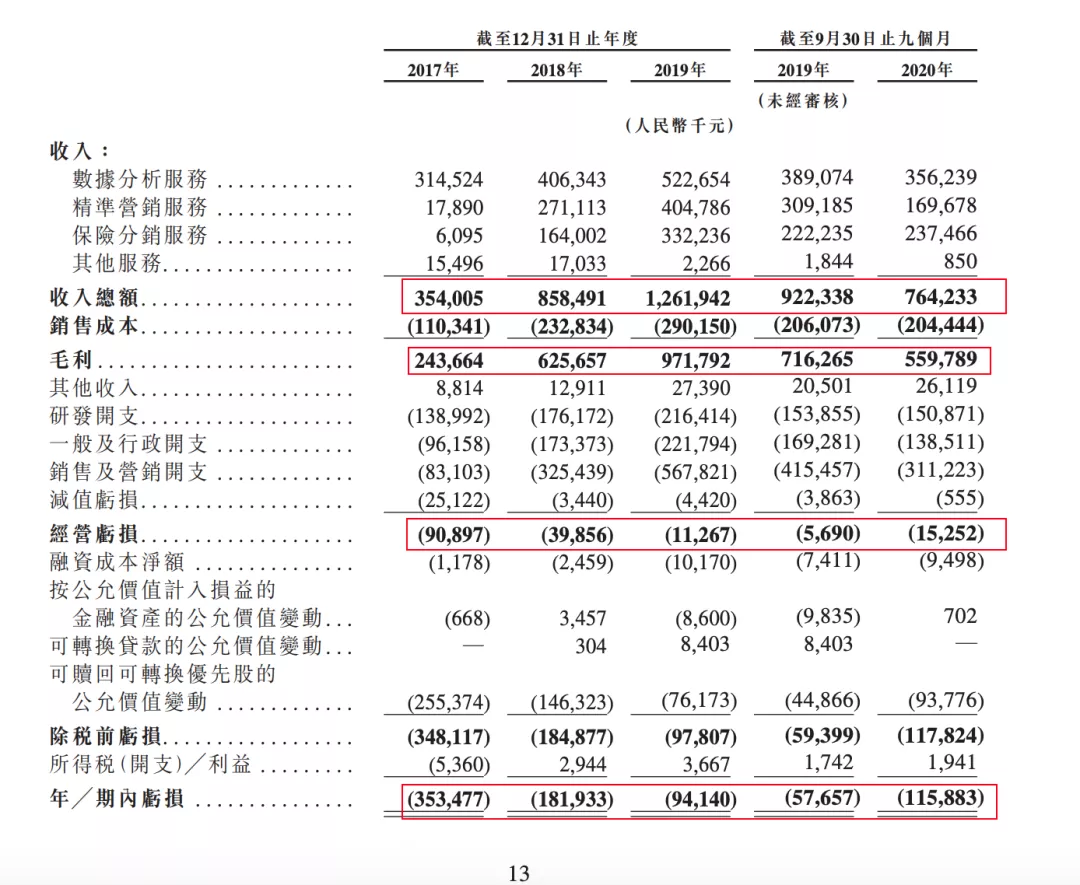

- 17至19年收入分别为3.54亿人民币、8.58亿人民币、12.6亿人民币,20年首九个月收入为7.64亿元人民币

- 17至19年毛利分别为2.43亿人民币、6.25亿人民币、9.71亿人民币,20年首九个月毛利为5.59亿元人民币

- 17至19年纯利分别为亏损3.53亿人民币、亏损1.81亿人民币、亏损9,414万人民币,20年首九个月纯利为亏损1.15亿元人民币

- 17至19年经调整纯利分别为亏损8,319万人民币、亏损161万人民币、1,307万人民币,20年首九个月经调整纯利为2,042万人民币(若不涉及可赎回可转换优先股的公允价值变动、上市开支等一次调整)

基石投资者∶

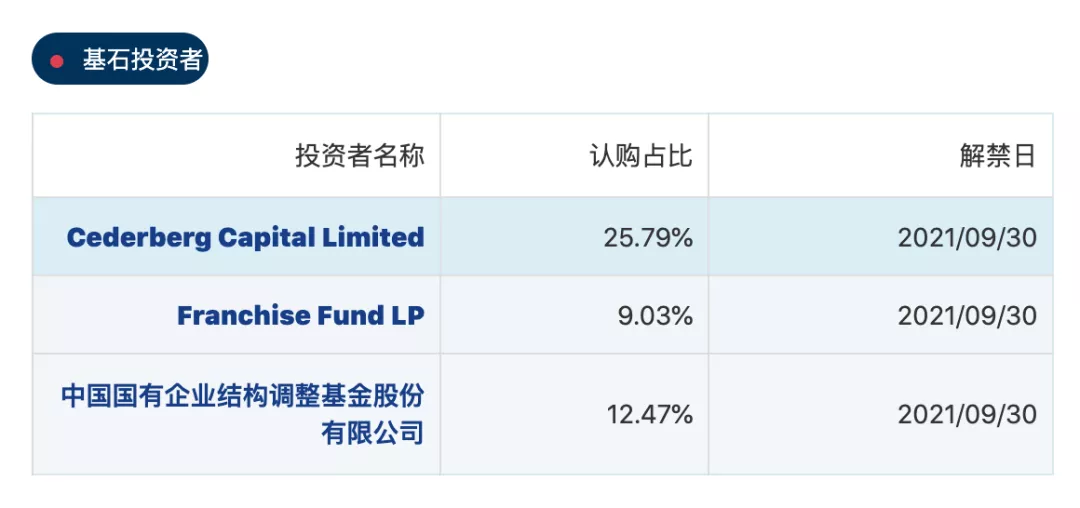

- 引入3位基石投资者,包括Cederberg Capital、中国结构调整基金以及Franchise Fund LP,合共认购2.2亿美元(约17.16亿港元)股份,按中间价计算,约占发售股份47.29%,设6个月禁售期

首次公开发售前进行融资∶

- 于14年10月至18年4月曾进行多轮融资,当时发售价较中间价折让约99.96%至55.33%,并设180日禁售期,其中前期投资者包括IDG资本、高瓴资本、红杉资本、中国国新等知名基金

集资所得资金用途︰

- 集资所得其中45%将用于业务扩充;

30%将用于提升研发能力;

15%将用于有选择地进行战略投资和收购;

10%用于一般企业用途

上市后主要股东架构∶

- 主席张韶峰先生持股20.05%,投票权则为68.42%

- 非执行董事柏林森先生持股1.19%

- 高瓴资本持股9.29%

- 中国国新基金持股9%

- 其他首次公开发售前投资者持股35.46%

- 其他公众股东持股25%

公司竞争力:

- 过去数年,公司收入增长强劲,收入增长主要受以下因素驱动:(i)付费金融服务供应商客户数目增加,及(ii)核心客户贡献的单客年均收入持续增长,而20年首九个月收入按年减少17%,主要由于(i)COVID-19疫情的负面影响;及(ii)零售信贷促成公司的监管变动,导致若干金融服务供应商客户调整其个人贷款业务策略

- 于20年9月底,公司在中国累计为逾4,200名金融服务供应商客户(包括2,438名付费金融服务供应商客户)提供服务,包括绝大部分中国国有银行、逾650家区域银行、绝大部分中国消费金融公司、逾90家主要保险公司及其他多家金融服务供应商

- 公司收入主要分为三大板块∶数据分析、精准营销及保险分销服务,数据分析是协助金融机构去进行信贷风险评估;精准营销就是主要透过专有金融产品推荐平台榕树,为用户推介最合适的金融产品;保险分销就是透过黎明科技平台,提供保险分销服务。上述三大主要业务比重方面,数据分析、精准营销及保险分销服务三大板块,分别占公司20年首九 月收入约46%、22%、32%

- 公司创办人兼主席张韶峰先生现年43岁,早于毕业于中国清华大学,取得电子工程学士学位及硕士学位,毕业后曾任职多间科技公司包括企业软件公司Oracle、IBM、天涯网络、百分点科技等,之后于14年3月,正式创立百融云创

四、保荐人及过往保健业绩状况

保荐人:摩根士丹利、中金、民银资本

摩根士丹利是稳定价格人又是他们中的大腿要抱紧、中金、民银资本他两就是来混经验的、不足为道!

五、中签率预估

发售1.238亿股,90%配售,10%公开发售,另有15%超额配股权

按10%回拨,甲组12380手、乙组12380手,按50%回拨,甲组61900手、乙组61900手,预计一手中签率10%左右!

六、新股点评

1. 百融云-W(6608)为中国领先的独立AI技术平台,为金融服务业提供服务,于2014年成立

2.以上限价31.8元计算,市值约157.5亿元,业务增长快,属于有想象力的公司,但任需留意公司业务涉及借贷平台业务,其中涉及政策风险较大,不过至暗时刻早已经过去,能走到上市这一步,公司的合规合法性就不必多说了!又有中国结构调整基金的加持,这个是国资委旗下的!

3.引入3位基石投资者,包括Cederberg Capital、中国结构调整基金以及Franchise Fund LP,合共认购2.2亿美元(约17.16亿港元)股份,按中间价计算,约占发售股份47.29%,设6个月禁售期

4.于14年10月至18年4月曾进行多轮融资,当时发售价较中间价折让约99.96%至55.33%,并设180日禁售期,其中前期投资者包括IDG资本、高瓴资本、红杉资本、中国国新等知名基金,都是很好的品牌背书!

5.这是近两年的软件服务行业表现!

七、操作计划

可以申购,但我觉得还是要谨慎一点,现金打一点完全没有问题,至于乙组就算了吧!暗盘形势不对咱就立马跑路!行情起起伏伏,这年头淹死的都是会游水的!小心使得万年船!收入锐减、说疫情原因,你就扯吧,一样,拿业绩说话,我对未来并不是很乐观!

最主要的是我对这个公司完全没什么好期待的,不知道打它是为什么,就是因为它看起来比其他公司好一点,无论从基石还是前期投资人,但是这次比较奇怪的是这些知名资金完全没有跟投的意思!跳出来的是Cederberg Capital及Franchise Fund LP,这两个在市场完全没什么名气,更别提号召力!

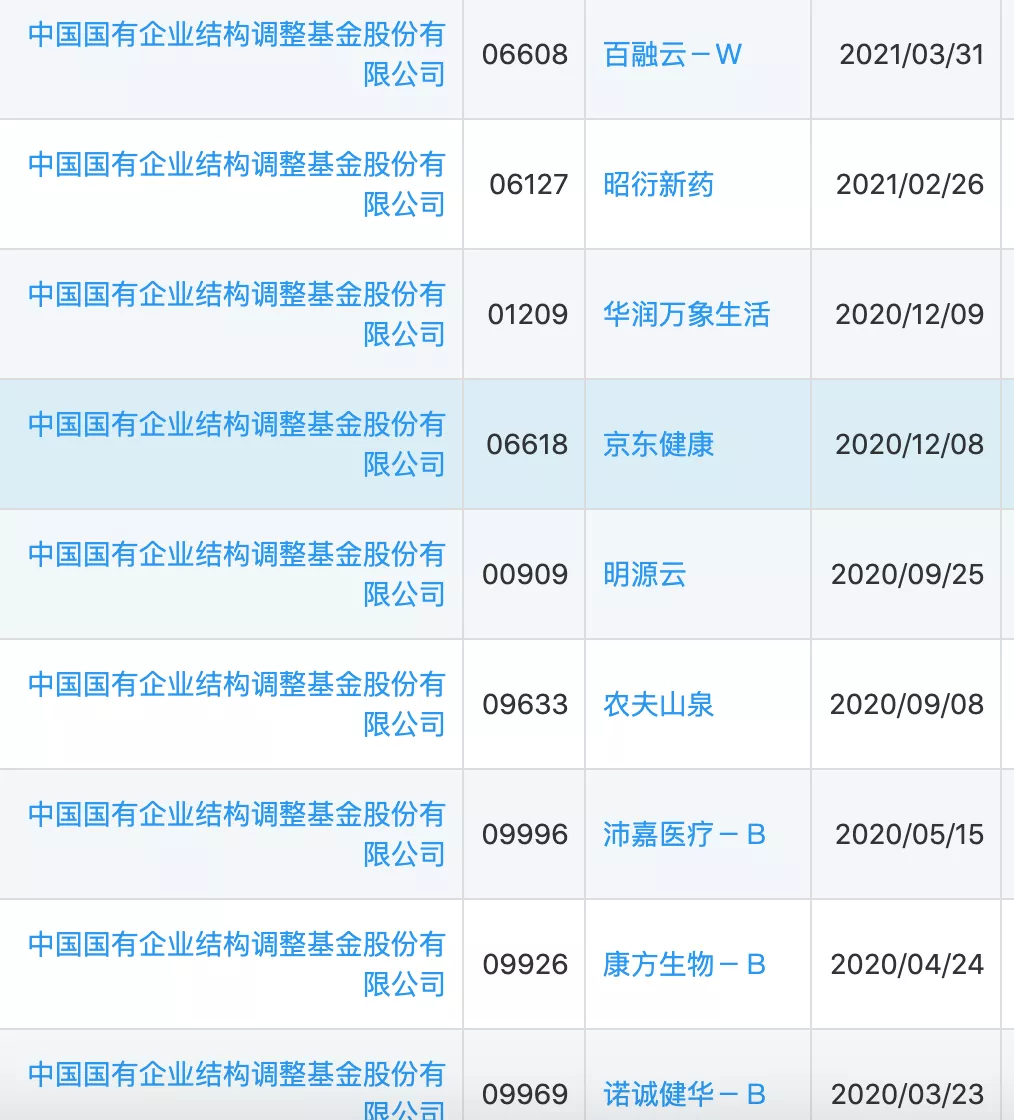

中国结构调整基金我把它之前的所有投资基石公司都看了一遍,也都不是它主导,但是都会有些知名投资公司牵头它只是跟投,这些公司上市涨的都还不错!但今天这个局面完全不是以前的配方!蹦出来两个不知名的基石扯大旗,我唯一担心其他资本未必会买账!中国结构调整基金你更别指望他会拉盘,不看看它背后是谁!奇怪的是IDG资本、高瓴资本、红杉资本、中国国新等知名基金知名投资机构自己都不敢接自己的货,加上这个公司和金融贷款有关系,其政策风险较大!

未经允许不得转载:美股开户者 » 百融云-W(06608HK)港股上市打新建议:可以申购

美股开户者

美股开户者