一、公司概况

怪兽充电拟以“EM”为交易代码在纳斯达克全球市场上市。根据最新招股书,将增加老虎证券、富途控股和雪球作为此次IPO的承销商。此前招股书显示,高盛、花旗、华兴资本、中银国际是此次交易的联合承销商。

二、发行概况

怪兽充电于2017年5月在上海成立,是领先的“物联网+生活服务”科技公司。公司依托先进的物联网技术、电池技术为全球2亿用户提供多场景下的充电服务。艾瑞咨询显示,就2020年的总收入而言,怪兽充电是中国最大的移动设备充电服务提供商。截至2020年12月31日,公司服务已覆盖全国1500多座城市,拥有超过66.4万个业务点。截至2019年和2020年,其累计注册用户分别约为1.491亿和2.194亿。

据招股书,中国移动设备充电服务行业于2014年兴起,并在2017年开始扩大规模,以应对智能手机电池消耗和电池寿命之间日益扩大的差距,这主要是受智能手机普及率及使用率提高的驱动。艾瑞咨询的一项调查显示,93%的受访智能手机用户在离开家或办公室时都有给移动设备充电的需要。

艾瑞咨询的报告显示,2020年中国移动设备充电服务市场规模为90亿元,预计2028年将增至1063亿元,2020年至2028年复合年增长率为36.2%。报告还提到,受新冠疫情影响,2020年上半年移动设备充电服务市场增速有所放缓,但目前已恢复正常。

招股书显示,目前怪兽充电已完成D轮融资,由阿里巴巴-SW(09988)、CMC领投,凯雷(CGI)、高瓴、软银亚洲跟投,融资金额超过2亿美元。

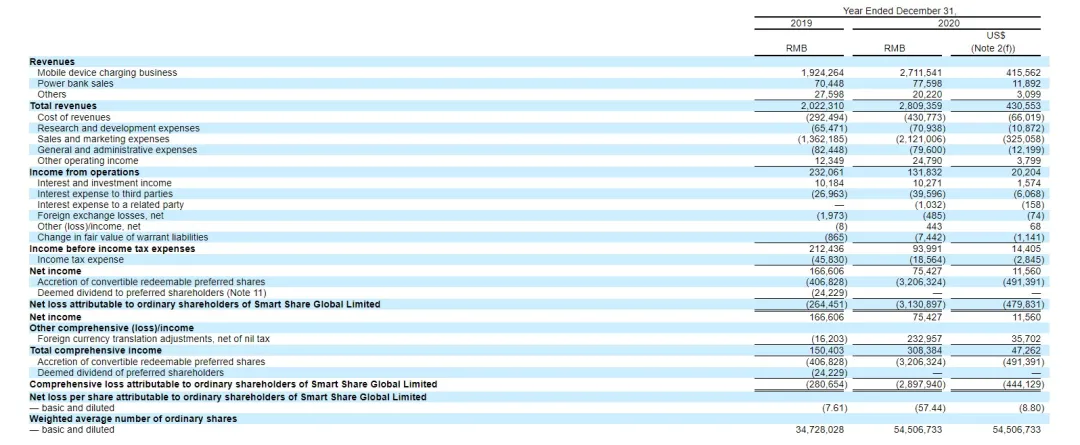

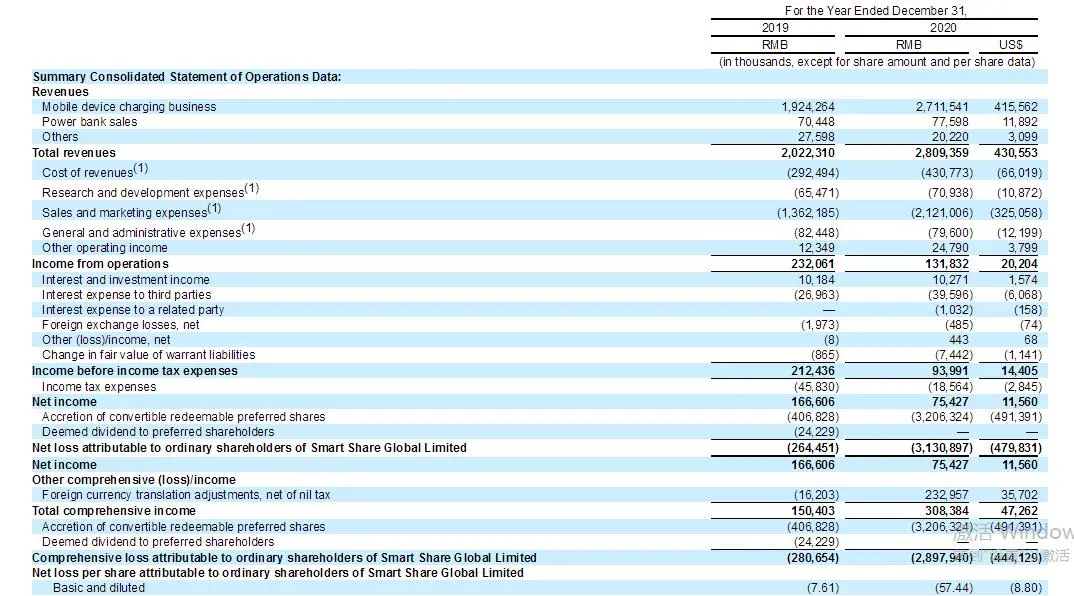

财务方面,公司2020年总营收28.09亿元(人民币,下同),同比增长39%;运营利润为1.32亿元,同比下降43%;净利润为7542.7万元,同比下降55%;归母净亏损为31.3亿元,上年同期录得亏损2.64亿元。

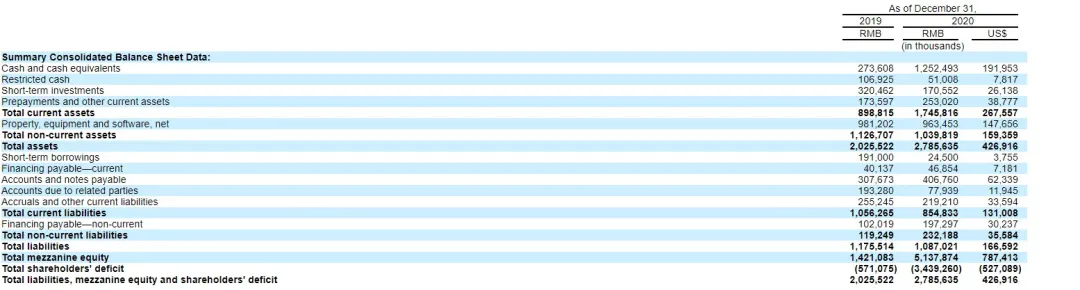

截至2020年12月31日,怪兽充电的现金及现金等价物为12.52亿元(约1.9亿美元),上年同期为2.74亿元;受限制现金为5100万元,上年同期为1.07亿元;短期投资为1.7亿元,上年同期为3.2亿元。

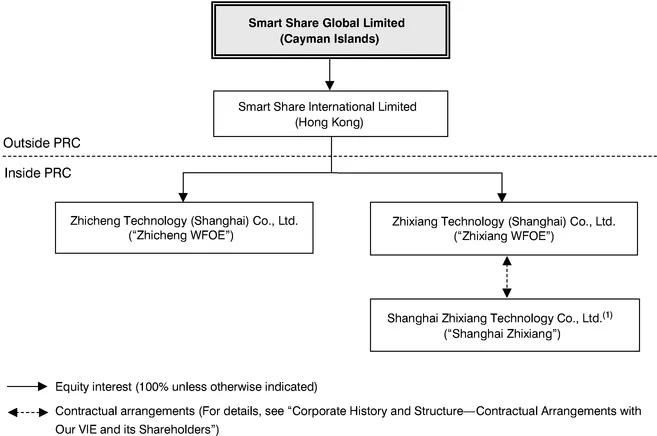

股权结构

用户租用通过租用该公司的充电设备随身携带,并可以在怪兽充电覆盖的地区的中随时归还。招股书披露,根据艾瑞咨询报告,按2020年总收入计,怪兽充电是中国最大的移动设备充电服务提供商。截至2020年12月31日,该公司拥有超过664,000的网点,涵盖中国超过1500多个地区。截至2020年12月31日,拥有21940万累积注册用户。

公开资料显示,怪兽充电创立至今已完成5轮融资,最近一轮于2019年底完成,投资方包括软银之外,高瓴资本、顺为资本等。

2017年4月,获1000万元天使轮融资;

2017年7月,获A轮融资,金融不详;

2017年11月,获2亿元B轮融资;

2018年底,获3000万美元B+轮融资;

2019年12月,获5亿元C轮融资。

财务数据

该公司主要收入来自移动设备充电业务、移动电源销售以及其他收入三部分。2019-2020年度,怪兽充电的营收分别为20.22亿元、28.09亿元,同比增长38.9%,这期间该公司的净利润分别为1.67亿元、7542.7万元。

股权结构

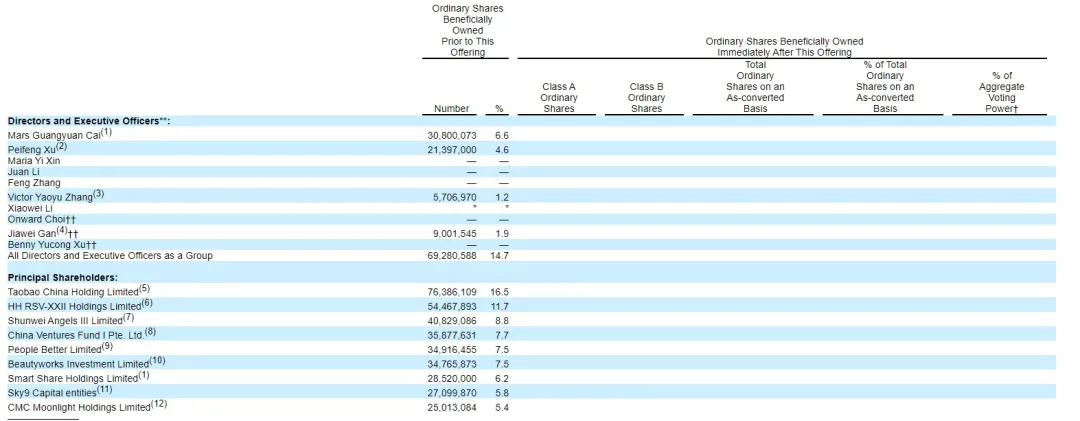

IPO前,公司董事会主席兼首席执行官Mars Guangyuan Cai持股比例为6.6%;

董事兼首席运营官Peifeng Xu持股比例为4.6%;

首席市场官Victor Yaoyu Zhang持股比例为1.2%;

独立董事Jiawei Gan持股比例为1.9%;

公司管理层及董事持股比例总计为14.7%。

另外,机构投资者方面,阿里旗下Taobao China Holding持股16.5%;

高瓴旗下HH RSV-XXII Holdings Limited持股11.7%;

顺为旗下Shunwei Angels III持股8.8%;

软银亚洲旗下China Ventures Fund I Pte. Ltd.持股为7.7%;

小米集团(01810)旗下People Better Limited持股为7.5%;

Beautyworks Investment Limited持股为7.5%;

Sky9 Capital entities持股为5.8%;

CMC Moonlight Holdings Limited持股为5.4%。

共享充电宝行业于2014年兴起,在2017年高速发展,经过多轮洗牌后,2019年行业“三电一兽”(来电科技、街电科技、小电科技、怪兽充电)的市场格局基本形成,2020年,“搅局者”美团充电宝业务的再次重启,则为这个市场增添了一些变数。而早在2018年下半年,多家选手便已纷纷宣布实现盈利,被行业调侃为“闷声发大财”。

如今,怪兽充电招股书披露,也揭开了这个行业盈利真相的最后面纱。

招股书显示,怪兽充电2019年营收为20.22亿元,2020年营收达28.09亿元,同比增长38.9%。净利润方面,2019年,怪兽充电净利润为1.67亿元,净利率为8.2%,2020年,怪兽充电净利润为7542.7万元,同比下降55.43%,净利率为2.7%。近两年,怪兽充电营收高速增长的同时,虽然保持着盈利,但利润是越来越薄。

自2016年“共享元年”后,共享经济经过野蛮发展后逐渐降温,共享充电宝经过大浪淘沙,竟然领先网约车,率先进入争夺“共享经济第一股”的新阶段。曾在2017年被王思聪评价为“要是能成我吃X,立帖为证”的共享充电宝模式,尽管屡受质疑,但从怪兽充电招股书公布的数据看,共享充电宝是一门赚钱的生意。至于这门生意究竟能否长久持续,或许可以通过这份招股书一探究竟。

怪兽充电是“三电一兽”中最晚诞生的,成立于共享充电宝行业蓬勃发展的2017年,也是这一年,行业创造了40天融资11笔的历史。怪兽充电算得上后来者居上,当年3月成立,在9个月内迅速完成了天使轮、A轮、B轮三轮超3亿元融资。

据艾瑞咨询相关报告,中国共享充电宝行业历史虽短,但已经有几个相对较大的参与者,行业的前四名参与者在2020年的总收入占该行业总收入的83.1%,而怪兽充电在前四名中排名第一,在收入维度上,算得上是中国最大的共享充电宝服务提供商。

其中2020年营收同比增长38.9%,招股书指出,这是由于POI(商户点位)数量增加、移动设备充电的收入增长。2020年一年,怪兽充电合作的点位增加了7.6万,增加到66.4万个,可用移动电源增加了81.8万个,增至536.08万个。

截至2020年9月30日,怪兽充电在中国拥有超过63万个POI网络,并且自成立以来已累积了2亿多注册用户。

从营收构成看,共享充电宝收入是绝对的大头。怪兽充电的收入主要是移动设备充电业务、移动电源销售以及其他收入三部分,但高度依赖移动设备充电业务即共享充电宝,近两年这部分的收入为19.24亿元、27.12亿元,占总收入的比例分别为95.2%、96.5%。还有一小部分来自充电宝销售,近两年的收入规模分别为7044.8万元、7759.8万元,占比只有3.5%、2.8%。剩下的其他收入以广告收入为主,就更少了,占比在1%左右。

共享充电宝行业是一个高毛利的行业,我们来看看为什么怪兽充电在过去两年里实现了营收的大幅增长,并且保持盈利,净利润却没有保持正向的增长。

一方面,疫情之下线下停摆导致收入降低。根据招股书,在疫情期间,怪兽充电许多商户点位合作伙伴暂时或永久关闭运营,从而对怪兽POI覆盖范围和财务业绩造成负面影响,2020年继Q1净亏损1.37亿元后,上半年依然保持亏损状态,而2019上半年净利润为6495万元。

而另一方面,在日趋激烈的行业竞争中,怪兽充电必须要付出巨大的成本,尤其是营业成本和营销费用几乎是在翻倍的增长。在支出中增长最高的营销费用,主要是用于对合作伙伴的激励费用,包括佣金和入场费以及向业务开发人员支付的报酬。这笔费用在过去两年分别为13.62亿元、21.21亿元,增长率为55.87%。

怪兽充电的共享充电宝业务有直营模式和代理商模式两种模式。直营模式是和点位合作伙伴进行协商,向其支付激励费用,包括入场费和佣金。后一种模式下,怪兽充电可以利用他们的本地业务网络来进行业务扩张,他们需要购置机柜,同时获得分成。

在总激励费用中,怪兽充电的入场费则从2019年的1.06亿元增至2020年的3.8亿元,增长了约260%。支付给合作伙伴的佣金从2019年的8.22亿元增加45.5%至2020年的11.96亿元,佣金费率相对稳定,分别为42.7%和44.1%

从怪兽充电招股书公布的股权架构来看,其管理层依旧对公司拥有控制权。而在股东中,阿里为第一大股东,持股16.5%。此外,高瓴持股11.7%,顺为持股8.8%,软银亚洲持股7.7%,小米和新天域均持股7.5%,云九和CMC分别持股5.8%和5.4%。

同时,值得注意的是,据招股书披露,在上市前,怪兽充电完成了超2亿美元的D轮融资,由阿里、CMC领投,凯雷、高瓴、软银亚洲跟投。

怪兽充电得以汇集诸多明星投资机构,是因为共享充电宝行业确实有着不小的市场空间。根据艾瑞咨询报告,中国移动设备充电服务市场规模将从2020年的90亿元增长到2028年的1063亿元,复合年增长率为36.2%。

与此同时,行业头部几家选手积累了大量的用户数量。除了怪兽充电用户突破2亿外,其他几家头部选手的官方数据显示,小电已经进入了1600多所城市,用户量近2亿;来电截至2020年10月注册用户超2亿;街电截至2020年11月注册用户量已近3亿。

一二线城市共享充电宝行业竞争已经非常激烈,但这之外的下沉市场依然大有可为。艾瑞咨询此前发布的《2020年共享充电宝行业分析报告》显示,共享充电宝整体线下消费场景渗透率在20%-30%之间,点位的布局尚未饱和,尤其是三四线城市还有较大的开发空间。

截至2020年12月底,怪兽充电的现金及现金等价物、有限制用途的资金以及短期投资金额分别为12.52亿元、5100.8万元、1.71亿元。尽管账面资金不少,但招股书中也提到了几点风险因素,比如:行业竞争激烈,企业在定价时面临压力,进而在扩大POI覆盖范围时便会遇阻,导致失去市场份额。

不同场景下,充电宝的使用费用定价不同已经成为行业普遍现象,怪兽充电自然也是如此。有网友曾因为使用怪兽充电不足两小时收费8元吐槽“怪兽充电改名吞金兽充电了?”

即使是头部选手,为了获得更多的市场份额,也不得不继续在争夺商户点位、招募代理商方面加大投入。进入2021年,怪兽充电先后宣布与深圳老碗会、巴邑火锅、美宜佳、邻几便利店等达成合作,不断扩大KA(Key Account关键客户)网络,想必未来在入场费、佣金方面的投入会持续加大。

此外,怪兽充电作为一个仅仅成立4年的新公司,是否能够一直维持如今的增长率还是一个未知数,而未来,手机电池续航寿命的延长或快充技术的发展,或将导致用户对共享充电宝的刚需性减弱,同时也可能会对运营商提高价格产生压力。

怪兽充电(EM.US)更新招股书,计划发行1750万股ADS,发行价区间为10.50美元至12.50美元,筹资2.01亿美元。内部人士和一位新投资者打算在此次发行中购买价值1.1亿美元的ADS。按照上述发行价区间的中值计算,怪兽充电的市值为30亿美元。

三、新股点评

可以申购,说实话我不喝酒,就不买酒了,上次买的东西还有点用,强烈建议下次整点红葡萄酒,贴上英文标签,好歹高大上,可以送人啊,至少拿的出手,大不了自己喝了!我只想安安静静的打个新,你们却非要让我买货逻辑分析一下,上市应该是保留一点体面的,毕竟卖这么多货,哪有收了钱不办事的,肯定会让你保本!至于划算不划算,那就自己盘算了!富途、老虎、雪盈都可以申购,晚上7点结束,需要的抓紧时间

未经允许不得转载:美股开户者 » 怪兽充电(EM)美股上市打新建议:可以申购

美股开户者

美股开户者