北京时间4月17日凌晨, 水滴(WDH) 正式向SEC提交上市申请文件,拟于纽交所挂牌上市,承销商包括高盛、摩根士丹利以及美银证券。

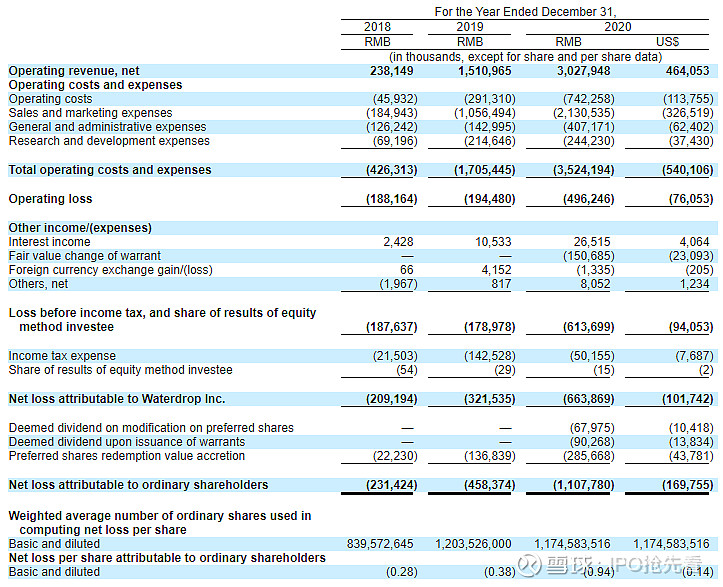

2020年,水滴营收为30.28亿,同比增长100.4%;2020年,水滴净亏损为6.64亿,去年同期亏损3.22亿

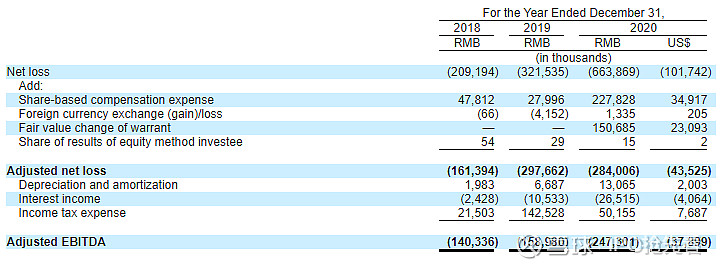

2018年、2019年、2020年,水滴营收分别为2.38亿、15.11亿、30.28亿,年化复合增长率为256.6%; 2018年、2019年、2020年,水滴净亏损为2.09亿、3.22亿以及6.64亿;同期,调整后EBITDA分别为1.4亿、1.59亿及2.47亿,调整后EBITDA三年亏损率分别为58.93%、10.52%、8.17%。

水滴保、水滴筹分别是国内最大的独立第三方保险分销平台、最大的个人大病求助平台

在保险业务方面,水滴保与62家保险公司合作,凭借对消费者需求的深刻理解和精算能力,提供200款健康险和寿险产品,大部分产品是联合保险公司反向定制。基于移动互联网化和数字化,水滴保与保险公司达成深度连接,确保从承保到理赔服务的整个过程中,用户体验流畅友好。

2020年,水滴保完成了超过144亿元人民币的首年保费。截至2020年12月31日,水滴保的累计付费保单数达到3070万张。同时,水滴保的长期保险佣金收入占比不断提升,已从2018年的1%提升至2019年的24%,首年保费保留率在2019年为50.8%。

在个人大病求助方面,水滴筹通过科技为重病患者提供平台,寻求爱心人士的帮助。患者或其亲友可在水滴筹上发起众筹,并通过社交网络发布筹款链接。截至2020年12月31日,超过3.4亿人通过水滴筹累计为170多万名患者捐款370多亿人民币。

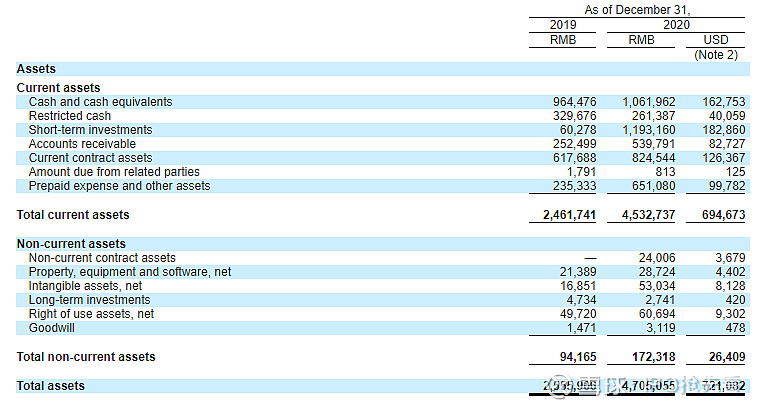

IPO前,水滴有现金、现金等价物及短期投资22.55亿,较去年同期增长120%

截至2020年12月31日,水滴有流动资产合计45.33亿人民币,较2019年年底24.62亿人民币增长84.12%;截止2020年12月31日,现金及现金等价物、短期投资合计22.55亿人民币,较2019年年底10.25亿人民币增长120.0%。

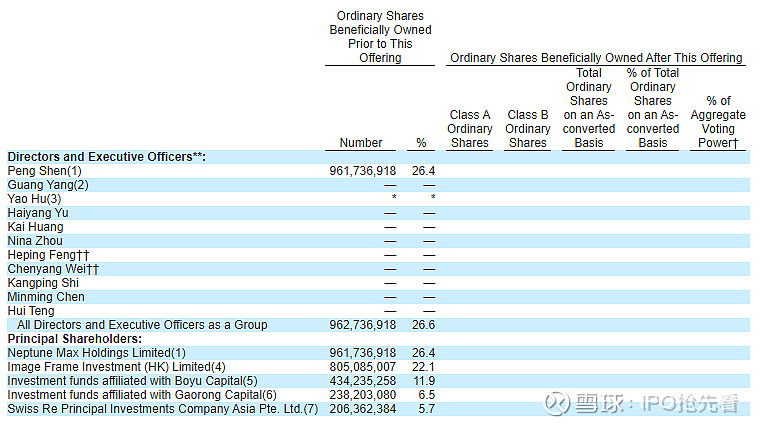

IPO前,水滴核心管理层持有公司26.4%股权;腾讯持有22.1%股权

IPO前,水滴创始人、现任CEO兼董事会主席沈鹏、联合创始人、水滴保险总经理兼董事杨光、联合创始人水滴筹总经理兼董事胡尧核心管理层持有26.4%股权。腾讯持股22.1%,此外,博裕资本、高榕资本、瑞士再保险三家机构分别持有11.9%、6.5%、5.7%股权。

未经允许不得转载:美股开户者 » 最大的独立第三方保险科技平台,水滴赴美上市

美股开户者

美股开户者