港股市场近期保持攀升,我们注意到上周公布的社融虽不及预期,但由于市场不乏已有预期,并没有过度影响市场。

另一方面,一季度以来不同行业表现冷热不均,投资者对市场的分歧也在增大,不过对于受国际流行性更明显的港股来讲,我们认为依然乐观的是在没有明确看到通胀之前,大部分经济体政策大转弯的可能性较低,政策并不会明显收紧(美联储的加息预期最快在2022年,对应美债的上行压力在下半年或者明年初),其次大部分资产也并没有泡沫化,这也增大了港股配置的性价比。未来美国宽松有序退出,海外资金分流至港股的情形(类似于一季度初),或将再次上演。

一如过往,我们维持对于恒生指数(HSI)调整几乎结束,国内货币政策进退有序,中期窗口宜积极布局的判断。当然,这里面也计入了,我们对于前期恒指和纳指对10年期美债收益率过度反应后可能出现修正的乐观预期,因为目前美债收益率目前并非绝对高位,从历史股债相关性看,也很难对海外市场构成逆转。国企指数(HSCEI),红筹指数(HSCCI)

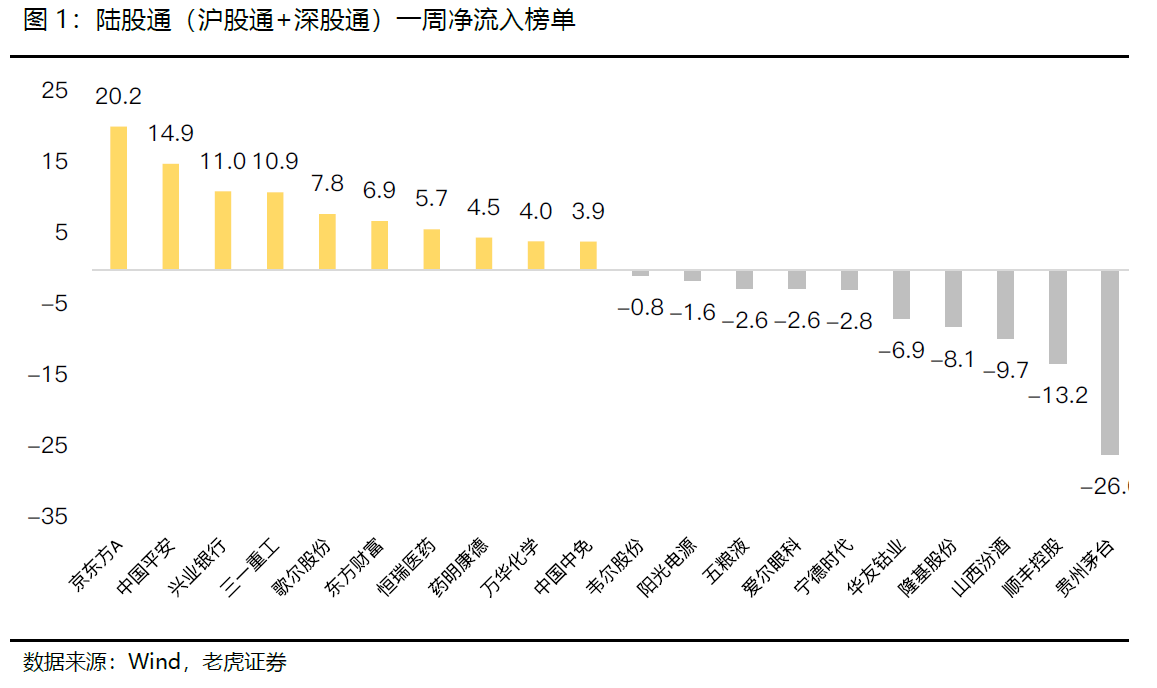

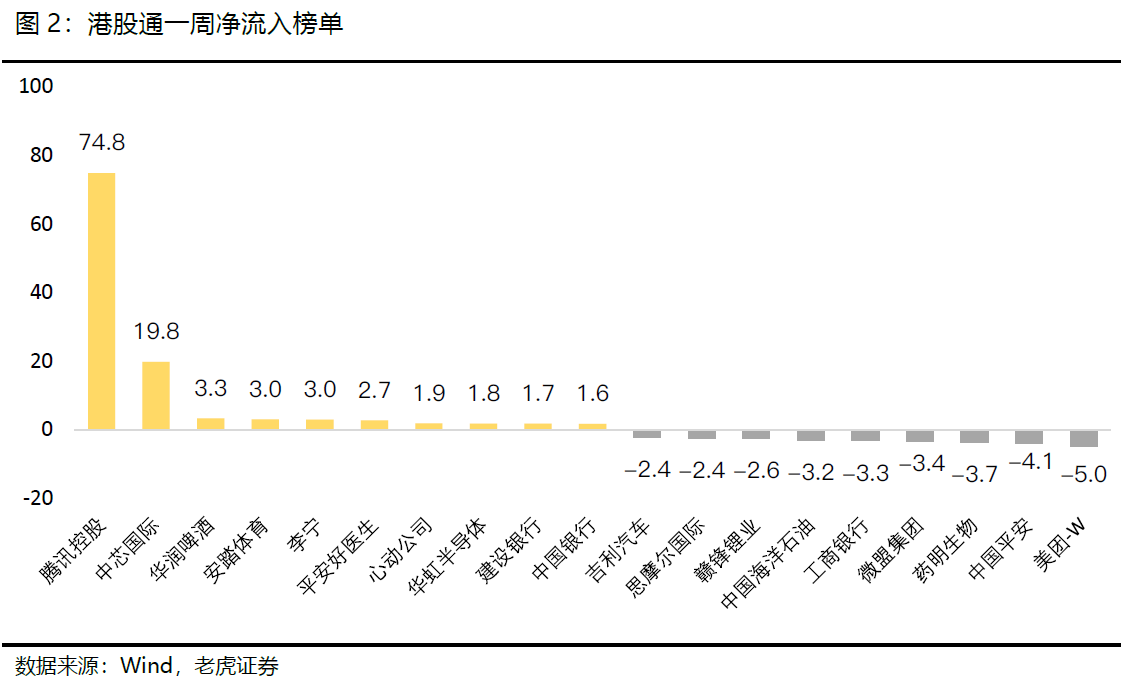

二、陆港通观察:金融、大消费方向继续凸显配置价值

延续一季度时期的风格,陆港通净流入仍然是以金融、大消费为主。净流入居前的金融公司主要有中国平安(02318)、兴业银行(601166)、建设银行(00939)、中国银行(03988)。

另一个投资主线,现金流较佳、抗通胀属性的大消费,也是陆港通资金净流入的主要方向,外资也会更喜欢这类现金流更健康透明的企业。科技股延续强劲,$腾讯控股(00700)$ 继续维持净流入趋势,相信和公司股价回到去年Q4时期的撑压区域有关。

未经允许不得转载:美股开户者 » 港股周策略:宽松潮不改,当下港股中期配置价值凸显

美股开户者

美股开户者