投资股市需要学会看基本面,而基本面的信息,就来自企业财务报表。一家公司的盈利能力、管理能力,财务状况健康与否,盈利模式与业务的变化,都会在财务报表中呈现出来。

但是一打开财报,几十页洋洋洒洒的数字和专业的会计词汇,就算看完,也还是不知道它表达了什么意思?该怎么办?

那我们从最实际的,就是了解

1.这家公司会不会赚钱,来进入财报的世界。从观察企业是否真正赚钱的几个要素,来当作了解财务报表的敲门砖。

资产报酬率(Return on Assets)代表公司使用资产赚钱的能力:

资产报酬率=税后净利/总资产

总资产是企业投入的总资金。例如,为了开一家面包店,我跟银行借了60元(总负债),向股东筹资40元(股东权益),用这100元的资金投入营运;它是面包店的资产总计,也是负债与股东权益的总和。以这100元赚到16.6元的税后净利,资产报酬率(ROA) 就是16.6%。

股东权益报酬率(Return on equity)代表公司为股东赚钱的能力:

股东权益报酬率=税后净利/股东权益

也就是说,这家面包店虽然贷款60元,但股东们只投入了40元,就赚到16.6元的税后净利,意味股东权益报酬率(ROE) 是41.5%。或许你会想,这样的报酬率实在很棒,投资3年以上是不是就回本了?不过企业经营状况每季、每年都会变化,今年能有41.5%的ROE,并不代表明年也会完全一样。

一般而言,ROA在10%左右属于正常范围,而ROA、ROE这两个数字越高,代表企业的获利能力越好。

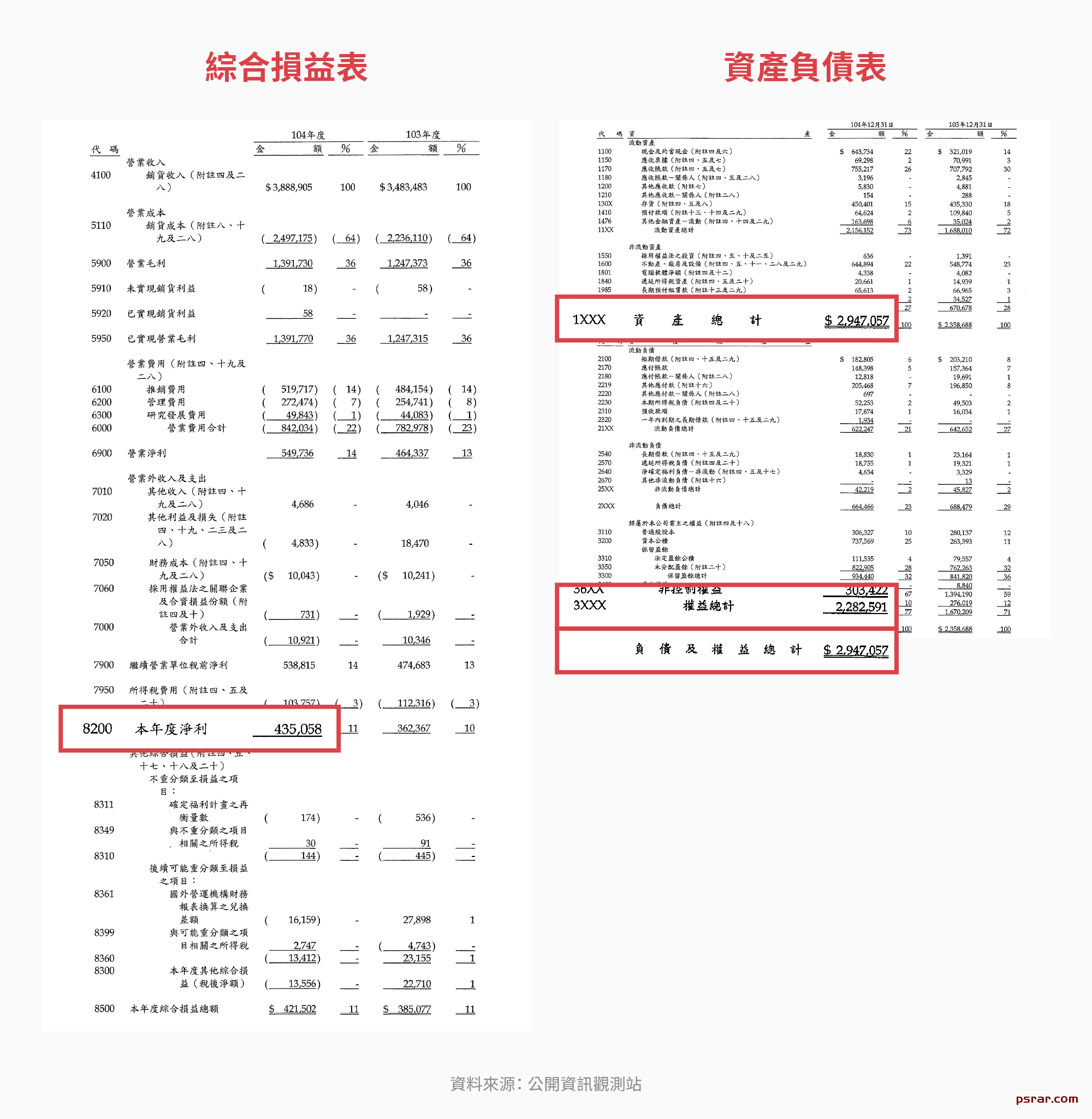

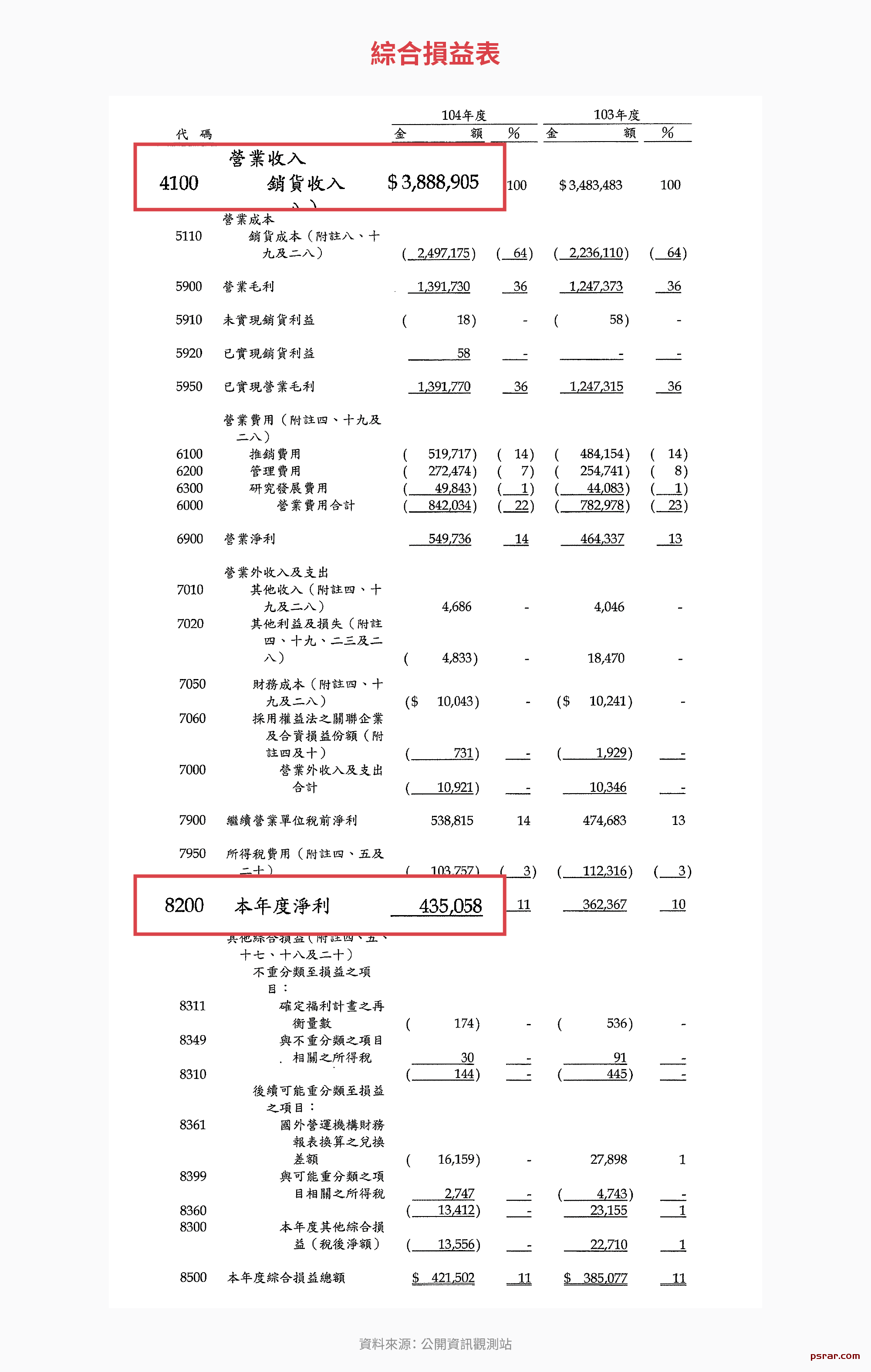

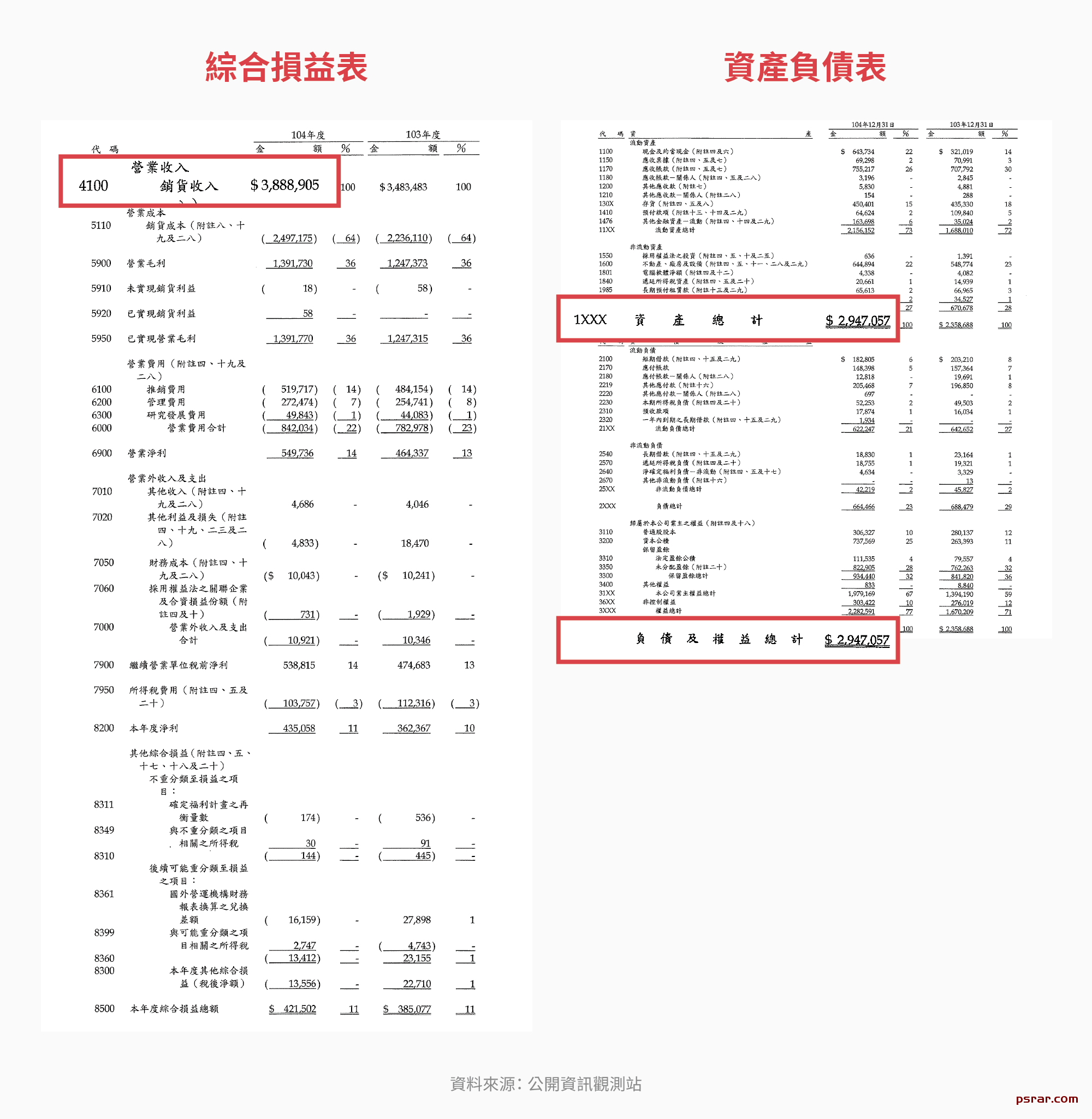

税后净利、总资产、股东权益数字哪里找

税后净利:综合损益表中间「本期(本年度)净利」栏位

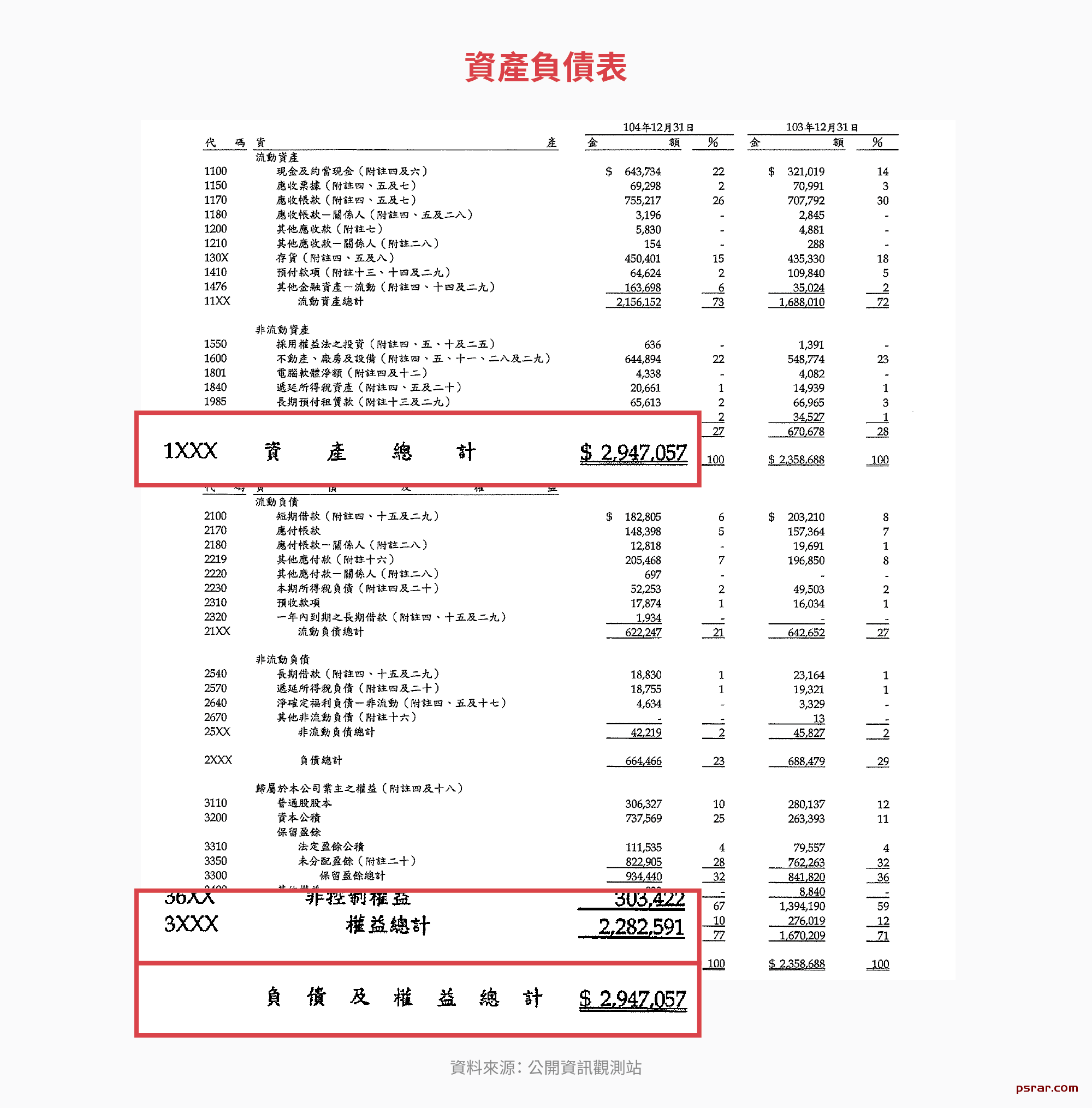

总资产:资产负债表中间「资产总计」或底部「负债及股东权益总计」栏位

股东权益:资产负债表底部倒数第二行「权益总计」栏位

2.这家公司赚不赚钱?净利率告诉你

整体而言,若想知道这一家面包店在去年赚了多少钱?带来的利润好不好?可以透过纯益率来判断。纯益率也称为「净利率」,与营业收入相比,获得的净利比例越高,表示公司获利的能力越强。这里所需的资料,在综合损益表里就可以找到。

纯益率(Net Profit Margin)代表公司获利的能力:

纯益率=税后净利/营业收入

然而,税后净利之中还包含了与本业不相关的业外收入,必须留意。假设总资产100元的这一家面包店,选用好原料用心制作,今年进帐90元营收,扣掉50元的材料钱、20元的店租与人员薪水,剩下的20元称为营业净利,再扣掉税赋后,才是税后净利。

不过在计算要扣多少所得税之前,必须先合计是否有除了面包之外的其他收入。若没有其他业外收入,以营所税17%计算,须再减去3.4元的所得税,面包店的税后净利就是16.6元,纯益率为18.4%。但若是面包店把二楼转租出去,收到15元的租金,纯益率就会升至32.2%。

营业收入、税后净利数字哪里找

营业收入:综合损益表顶端「营业收入净额」栏位

税后净利:综合损益表中间「本期(本年度)净利」栏位

3.那么经营能力怎么样?用资产周转率评量

与公司获利相关的纯益率,容易受到市场供需与业外经营的影响,所以我们还要参考与管理、销售面相关的资产周转率。外在大环境虽不是公司能够控制,但内部的产能利用则是可以优化的,比如制造业降低生产线的闲置时间、运输业提升载客量、旅馆业减少闲置客房、餐饮业提升翻桌率等。把生财工具做最大利用,也是提升整体资产报酬率的重要方法。

资产周转率(Asset Turnover)代表公司是否能充分运用固定资产,而且有效将产品出售:

资产周转率=营业收入/总资产

当两家面包店都备有同样规模的烤箱,比起隔壁每天只烤一次面包,这一家面包店每天有两次面包出炉。没让烤箱闲着,表示对固定资产有更好的利用率;但这么多面包也得都卖完,变成收入,资产周转率才真的好。

除了提升烤箱的利用率,如果能让面包更快卖完,获得的收入就可以更快投入周转利用。长远来看,这一家面包店不必准备太多现金,就能顺利循环营运下去,表示面包店的流动资产周转率是较好的。

如果把这里的资产周转率与前面所提到的纯益率相乘,会发现所得结果正是资产报酬率(ROA)。一家公司获得的业内净利润越好、固定资产尽量不闲置、商品都能尽快卖掉变成收益,公司发展自然会是健康的。

(税后净利/ 营业收入) / (营业收入/ 总资产) = 税后净利/ 总资产= 资产报酬率

不过在研究财务报表的过程中,你可能会发现,为了达成一定的资产报酬率,低周转率的企业拥有较高纯益率,而低纯益率的企业倾向于追求高周转率。

营业收入、总资产数字哪里找

营业收入:综合损益表顶端「营业收入」栏位

总资产:资产负债表中间「资产总计」或底部「负债及股东权益总计」栏位

4.股东权益亮丽,财务状况真的好?看权益乘数

前面提到过,公司会不会为投资人赚钱,可以从资产报酬率(ROA) 与股东权益报酬率(ROE) 来判断。但是只有ROE漂亮是不够的,因为代表杠杆的权益乘数,能够在经营面不一定有改善的时候,轻轻松松就把ROE放大。

权益乘数(Equity Multiplier)代表公司对外举债的倍数:

股东权益乘数=总资产/股东权益

例如这一家面包店用100元的总资产赚到16.6元的税后净利,资产报酬率是16.6%。在同样的ROA之下,如果股东出资高达80元,权益乘数只有1.25,ROE为20.7%;但如果股东出资只有40元,向银行借贷60元,权益乘数来到2.5,ROE也成为华丽的41.5%了。

举债程度高不见得是坏事,而是要看公司的营运状态如何,如果营收稳定、资产周转率也良好,在这个大前提之下,适度举债可以提升ROE、为股东带来更多获利;但在景气不佳的大环境下,如果权益乘数偏高,公司的情况就不乐观了。

顾客最近爱上了隔壁的炸鸡排,面包店门可罗雀,在入不敷出的情况下,面包店决定跟银行贷款来支应每个月的店面租金。试想,本业都面临困难,还要想办法还出贷款的本金或利息,面包店的经营压力肯定是愈来愈大,对于面包店股东而言,这绝不会是一件好事。

总资产、股东权益数字哪里找

总资产:资产负债表中间「资产总计」或底部「负债及股东权益总计」栏位

股东权益:资产负债表底部倒数第二行「权益总计」栏位

股东权益报酬率、纯益率、总资产周转率、权益乘数等4个指标,必须交互参照,才能对标的企业有比较全面的认知,而不至于产生片面误解。比如企业贷款募资不见得就是坏事,但若获利能力大不相同,就会带来截然不同的结果;或者单看产品竞争力或管销能力趋于平缓,也不见得就是下车信号,个中优劣还需比对其他指标才能判断。

美股开户

美股开户