1996 年,投资界的传奇人物——巴菲特对于分散投资发表了反对意见,往后成为「分散投资」和「集中投资」最经典的比较案例,但是对一般投资人来说,分散投资却是新手阶段常被鼓励的投资方式。

分散投资是什么?目的是什么?

分散投资,是一种许多人会用的投资方式,它的原理不外乎常与「不要把鸡蛋放在同一个篮子里」挂在一起。没有错,这的确是分散投资里最经典的解释。

那为什么不能把鸡蛋放在同一个篮子里?我们先把每个篮子比喻成每项投资、每个鸡蛋比喻成每个资产,当我们不小心把篮子打翻,里面的鸡蛋就会一起破掉,就等于把我们辛辛苦苦累积的投资亏损掉了。

所以为了避免鸡蛋一次打破,我们会把鸡蛋放在不同篮子里,当一个篮子被打翻,我们其他篮子的鸡蛋还能完好无损,也就是说,当一项投资亏损了,损失的只是那项投资的资产,却还有其他项投资继续进行。

这就是分散投资最常见的解释。

其实许多人会崇尚分散投资不是没有原因的,有研究学者发现这与「损失厌恶(loss aversion)」这个心理现象有关,人类都是讨厌损失的,所以为了减少损失,就会想办法解决损失,分散投资就是「损失厌恶」下所产生的解决方法。

那要怎么理解「损失厌恶」呢?可以先从这个例子找到解释:

假设今天有2 种情况:

1. 有人给你100 块钱

2. 有人给你200 块钱,过一阵子把其中100 块钱收回来

两种情况的结果都一样:你都拿到100 块钱。

但感受一下当时的心情,你比较讨厌哪一种?

许多人的答案会倾向「讨厌」第二种,因为大家「讨厌」损失(损失100 块)。

当这种讨厌的感觉出现时,大家的感受多少都有些不好,所以为了减少这种情况出现,开始做出一些解决行为。在投资界里,分散投资就是「损失厌恶」的解决行为。

这样基本上就能理解分散投资的原理,为什么不要把鸡蛋放在同一个篮子里了,它的目的就是降低大家「损失厌恶」的心理。

分散投资的股票投资组合,长什么样?能怎么投资?

分散投资由许多投资项目组合起来,当然也有许多种不同的组合法,但共通点是买入不同类别的资产,例如股票和债券就是不同的资产,股票又分为不同产业的股票、大型股、价值股等等;债券又分为垃圾债券和投资级债券等等。

以下将举例分散投资常见的投资组合:

股票及债券(股债配)

股债配是最常见的分散投资方式,顾名思义就是组合内含有股票和债券两项资产,而股票相对债券有更大的波动性,因此股票往往是这种投资组合里最大的风险因子,当股票的比例越高,风险越大,反之亦然。

对一些较年轻的投资人来说,股票比例可以放大,因为股票的相对回酬更高,但风险也更高;而对那些准备退休的人来说就不适合了,这时候要将股票比例下降,债券比例拉高,因为债券相对股票更稳定。

因此对于到退休年龄的人来说,建议不要追求高风险的投资,这时把投资组合往债券靠拢会比较好。

不同产业的股票

股票可以按产业来划分,例如S&P 500 是由11 个不同行业的公司股票所组成,所以很适合用来做分散投资。

在2008 年次贷危机期间,房地产和金融行业蒙受巨大亏损,但是公用事业和健康产业的损失程度却不明显,显示投资在不同产业也可以把风险分散掉。

大/ 小市值公司

将资金分散投资在大市值和小市值公司,也可以把风险分散开来,一般来说,小市值的公司比更稳定的大市值公司,更具有高风险和高回报。

按市场投资

投资标的的地理位置也是决定分散投资的方法之一,一般来说,市场分为3 个:美国、发达国家和新兴市场。每个地方(市场)的法律、环境、产业不同,也有不同的投资模式,假如一个市场发生经济动荡,另一个市场不会因此受影响,这样就能把风险分散开来。

成长股/ 价值股

投资在成长股和价值股也可以做到分散投资,这两种股票的性质也不一样。

成长股是那些营收、获利、现金流都在快速成长的公司,财报的估值也往往高于整体市场(因为成长迅速);价值股是那些已经发展成熟,进步空间有限的公司,例如金融行业和公用事业,因为成长较慢,所以估值也相对低。

成长股虽然成长迅速,但风险较高,相对报酬也较高;而价值股已经发展成熟,所以风险较低,相对回酬也较低,投资在这两种股票上,可以让价值股把成长股的风险抵销掉。

分散投资真实案例:Ray Dalio 的全天候投资组合

Ray Dalio 是桥水基金的创办人,他有一个引以为傲的投资组合:全天候投资组合(The All-Weather Portfolio),是一种被设计用来应付所有市场变化的投资组合,力求不论在经济成长、衰退、通货膨胀、通货紧缩都能表现良好。

全天候投资组合的配置包括:

| 投资标的 | 组合比例 | 追踪目标 |

| TLT | 40% | 追踪20 年期以上的美国公债ETF |

| IEF | 15% | 追踪7-10 年的美国公债ETF |

| DBC | 7.5% | 追踪6 个交易量最大及最重要商品(原油、热燃油、黄金、铝、玉米和小麦)的ETF |

| GLD | 7.5% | 追踪黄金价格的ETF |

| VTI | 30% | 追踪美国3000 家公司的ETF(基本上等于投资整个美国) |

至于全天候投资组合的表现如何?

从下面2010 年至2022 年中的曲线图可以发现,如果2010 年分别投资一万美金直到2022 年中,全天候投资组合(蓝线)与S&P500(橘线)相比,分别成长140.89% 和265.47%,虽然Ray Dalio 略输一筹,但是可以发现更为平稳,甚至2020 年的疫情几乎没有影响到组合成长,因此若想把风险降到极低,可以考虑模仿他的投资策略。

分散投资的好处有哪些?

降低非系统性风险

在理解分散投资如何降低非系统性风险之前,先快速理解何谓「系统性风险」和「非系统性风险」

系统性风险:一种不可控的风险,由经济和市场驱动,会影响整个市场环境

非系统性风险:由个别公司产生的风险,单一事件不会影响到整个大环境

举例来说,当全球只有2 家汽车公司:H 和T。

当全球经济不好,大家手上没多余的钱买汽车时,所有汽车公司(H 和T)的销量就会下跌,股价也应声下跌,这就是系统性风险。

当H 公司的零件出现问题,消费者不敢买H 汽车而转向买T 汽车,H 公司的销量就会下跌,股价也下跌,但T 公司的销量会上升,股价也上升,这种情况就是非系统性风险。

如果我们同时买H 和T 的股票,就算H 下跌,T 也会上升,所以T 弥补了H 的亏损,非系统性风险就被解决了。

同理的, 分散投资就是把钱投资在不同项目上,不同项目之间的亏损和获利都会互相平衡,造成非系统性风险大大降低,这就是分散投资的好处。

长期报酬是好的

分散投资的长期报酬通常是正向的,就算非系统性风险导致的「一升一降」让资产在短期内看不出变化,但是以长期来看,资产是有机会往上升的。

举个分散投资最经典的标的:S&P500,S&P500 是美国最大的500 家上市公司,各行各业都在里头,所以风险也很分散。

观察S&P500 的历史成长,从1957 年至2018 年近60 年间,年平均报酬率是8%,但不是每一年都是以8% 的趋势成长,有些年份是亏损的,有些年份是获利的,但是把时间拉长可以发现,报酬是稳定成长的。

分散投资的风险(坏处)有哪些?

减少盈利

分散投资有一个隐形风险,那就是会让盈利下降,虽然上面提到长期报酬是好的,但那是最普通的报酬,真实的情况是公司股价有升的、也会有跌的。

假设今天投资10 支股票,其中一支上涨超过100%,其他股价却维持水位,那整体投资绩效就是上涨10%,但如果你只投资那支会上涨100% 的股票,那获利就是100%。

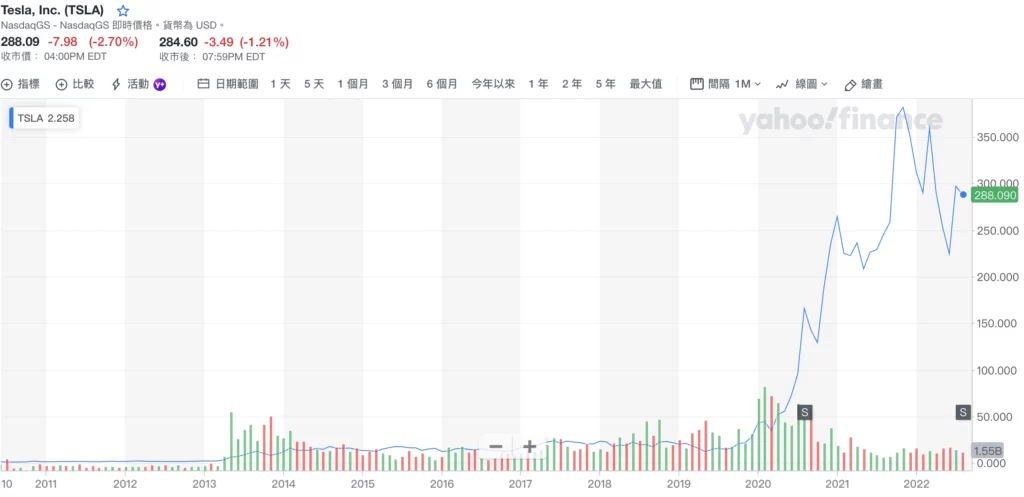

举个例子,特斯拉(股价代号:TSLA)在2020 年初飙涨,远远超越市场表现,而当时它还没加入S&P500,那么只投资S&P500 的人,自然就少分到这块饼。

这个坏处正是巴菲特不支持分散投资的原因,下面会提到他为什么不鼓励分散投资。

无法顾及所有资产

如果投资组合里有10 支股票,那投资人就需要时时刻刻关注这10 家公司的变动,先假设大部分人都不是全职投资人,那么一般人是无法负荷这10 家公司的研究的,例如没时间研究每家公司的财报,所以会造成无法顾及所有资产的窘境。

想当然尔,如果投资更多家公司,例如15、20、30 家,要求对公司的了解程度只能更高,到时会造成更大的负荷。

所以建议投资在自己有时间及能力了解的公司,或是直接投资大盘指数,跟着趋势走,才会比较省力。

手续费可能过多

分散投资有一个盲点是许多人不会注意到的:过多手续费。

当投资越多项商品时,有越有可能需要缴更多手续费,万一投资获利无法补足手续费,等于是弄巧反拙,所以手续费也是分散投资要注意的事情。

集中投资vs 分散投资

集中投资是分散投资的对立面,集中投资希望只选少数几支标的,并期待这几支标的能带来超越大盘的表现,与分散投资最大的不同是,分散投资只要越分散就越接近大盘报酬;而集中投资背道而驰。

但相对的,集中投资也需要更专业的操作技术,因此通常是专业投资人的投资方式。

那么集中投资能否带来超额报酬?其实这要看投资人的选股能力,老实说,集中投资的风险比分散投资大很多,因此不建议一般投资人(尤其新手)用这种方式。

以下是集中投资和分散投资的差别:

| 分散投资 | 集中投资 | |

| 相对回酬/ 损失 | 小 | 大 |

| 需对公司的了解程度 | 低 | 高 |

| 相对风险 | 小 | 大 |

| 适合族群 | 新手、业余投资人 | 专业投资人、全职投资人 |

其实不论是集中投资和分散投资,都有它们相对应适合操作的族群,所以并没有分散投资一定好过集中投资、或集中投资优于分散投资的观念。

如果选股能力较弱、没时间研究公司,那分散投资自然是首选;如果选股能力强、有充沛时间研究公司,那集中投资比较适合你。说到这边,接下来要带到巴菲特对分散投资的看法,刚好呼应两种投资方式的精髓。

巴菲特对分散投资的看法

巴菲特在1996 年的波克夏.海瑟威年度股东大会上,提到对于「分散投资」的见解,当时的他受到台下记者的访问,问到他关于分散投资和集中投资的原则是什么。

巴菲特认为分散投资对真正懂投资的人来说,是无意义的行为,是一种对无知的保护,他们想确保投资组合不会被市场的波动影响,因为这对于不知道怎么分析公司的人来说,是比较安全的。

但假设你知道如何分析及研究一家公司,就没必要投资50、40、甚至30 家公司了,譬如说,你手上有一份优质公司的排名,却把资金投资在排名30 而不是第一名的公司,或平均分散在这30 家里面,而不往第一名的公司投入多一点资金,这看起来很蠢对吧?

所以分散投资对于巴菲特和他的伙伴查理.蒙格来说,都是不好的操作,或许对于一般人来说分散投资的平庸绩效已经能够满足自己,但在巴菲特眼里,分散投资意味着投资人不了解公司的商业模式。

巴菲特进一步提到,在波克夏.海瑟威里,就算把所有钱投资在3 家自己完全了解的股票,他也会非常开心,甚至觉得这辈子已经够用了。巴菲特认为,一家好的公司可以很好的应付市场的变化和竞争,可口可乐就是他最自豪的例子。

当然如果能找到更多类似可口可乐的公司,他也会尽情把钱「分散」在那,但不可能那么容易找到,甚至认为只投资在少数优良公司的风险比分散投资小很多。

这样看起来,巴菲特其实不鼓励分散投资,反而推崇集中投资,但是我们毕竟不是巴菲特,每个人也有最适合自己的投资方式,那么什么时候该分散,什么时候该集中,对于一般人来说该怎么选,请看下一段。

什么时候该分散投资?什么时候该集中投资?

大部分人会选择投资交易,都是为了让自己在主业外能有一个多余收入,但是时间上的不足加上选股策略不如专业投资人,或许这时候选择「分散投资」是比较好的。

而少部分人的选股能力很强,或者本身就是全职投资人,这时候选择「集中投资」会比分散投资来得好。

所以什么时候该分散、什么时候该集中,其实要看的是投资人的选股能力。选股能力差就用较保守的分散投资;选股能力强就用较激进的集中投资。

未经允许不得转载:美股开户者 » 分散投资好处和风险有哪些?为何巴菲特说:集中投资比分散投资好

美股开户者

美股开户者