公司概况

公司成立于2009年,是一家镍全产业链公司,在镍产品的贸易及生产领域均取得了全球领先地位;目前产品服务体系完整,涵盖了上 游镍资源整合、镍产品贸易、冶炼生产、设备制造与销售等在内的多个产业环节 。

在镍产品贸易领域,公司镍产品贸易量于2021年在全球排名第一,镍矿贸易量在中国排名第一 。

在镍产品生产领域,公司掌握了包括火法及湿法冶炼在内的完整镍产品生产工艺。印尼的HPAL项目是全球技术最先进的镍钴化合物湿法冶炼项目之一、全球现金成本最低的镍钴化合物生产项目、2013年以来第一个由中国公司在海外建成并成功达产的镍湿法冶炼项目。

公司产品广泛地应用于新能源汽车三元电池、不锈钢等下游领域。

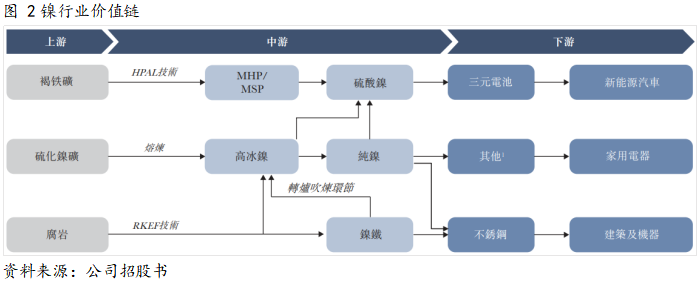

镍行业价值链

镍行业主要分为上游、中游和下游。上游镍行业主要包括镍矿的开采。中游主要包括冶炼产品(包括硫化镍钴(MSP)、氢氧化镍钴(MHP)及高冰镍)以及经进一步加工的产品(包括硫酸镍、纯镍和镍铁)。下游行业应用广泛,主要包括新能源汽车的三元锂电池及主要用于建筑和机械的不锈钢。

业务模式

镍产品贸易

一是镍矿贸易。公司是中国最大的镍矿贸易商。公司贸易业务的红土镍矿(镍含量介乎0.6%至1.8%)主要来自菲律宾及土耳其的镍矿开采商。二是镍铁贸易。公司在与印度尼西亚镍铁生产商进行镍铁(镍含量介乎8%至14%)贸易具有丰富经验。三是镍钴化合物贸易。

镍产品生产

一是镍铁生产。公司位于中国江苏省宿迁的生产工厂(「江苏工厂」)拥有三条使用火法镍金属冶炼主流工艺回转窑—矿热炉工艺(「RKEF工艺」)的镍铁生产线,总年设计产能为18,000金属吨镍铁,在中国镍铁生产企业中排名第九,市场份额为3.4%。此外,公司在印度尼西亚北马鲁古省奥比岛与印度尼西亚合作伙伴共同开发RKEF项目(「RKEF项目」,与HPAL项目合称「Obi项目」),该项目是一个使用RKEF工艺的镍火法冶炼项目。RKEF项目正在建设20条镍铁生产线,预期于2022年至2024年投产,总年设计产能为28万吨金属吨镍铁。根据灼识咨询的数据,RKEF项目于印度尼西亚已投产或在建的采用RKEF工艺的所有项目中排名第三。RKEF项目一期由HJF运营,公司于其中持有36.9%股权,而RKEF项目二期由KPS运营,公司于其中持有65.0%股权。

二是镍化合物生产。公司与印度尼西亚合作伙伴在奥比岛合作开发的HPAL项目是在印度尼西亚已投产或在建的采用HPAL工艺的镍湿法冶炼的所有项目中第一个达产项目,并且在印度尼西亚已投产或在建的采用HPAL工艺的所有镍湿法冶炼项目中年设计产能最大(三期合计),截至最后实际可行日期的市场份额为34.3%。在所有全球已投产或在建的采用HPAL工艺的镍湿法冶炼项目中,HPAL项目的年设计产能最大(三期合计),截至最后实际可行日期的市场份额为17.1%。

截至最后实际可行日期,HPAL项目已有两条镍钴化合物生产线投产,总年设计产能为37000金属吨镍钴化合物(包括4500金属吨钴),HPAL项目的其余四条镍钴化合物生产线预计将于2022–2023年陆续投产,总年设计产能为83000金属吨镍钴化合物(包括9750金属吨钴)。HPAL项目一期及二期由HPL运营。2021年11月29日之前,公司持有HPL(HPAL项目一期及二期的项目公司)的36.9%股权,并从HPL购买镍钴化合物产品。公司于2021年11月29日收购HPL额外的18.0%股权,并自2021年11月30日起将HPL作为公司的附属公司之一及将其财务业绩纳入公司的合并财务报表范围。HPAL项目三期由ONC运营,公司于其中持有60.0%股权。

设备制造与销售

公司在镍产品生产所用设备制造领域也有业务布局。公司根据Obi项目的设计方案,向第三方采购关键设备并出口销售给HPL和HJF。亦制造生产镍产品所用的各种机械及设备,并将产品出售予HPL、HJF及第三方。

公司业绩

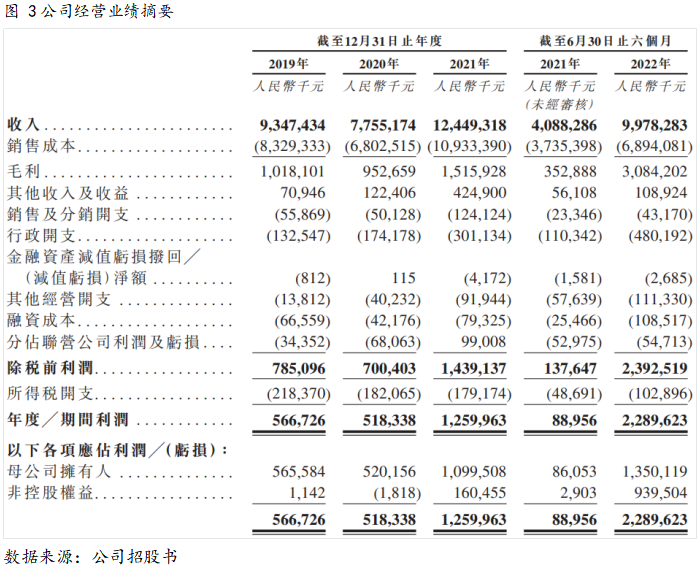

公司业绩近两大幅增长

2019年~2021年及2022年上半年,公司收入分别为93.47亿人民币、77.55亿人民币、124.49亿人民币和99.78亿人民币。2020年、2021年及2022年上半年,公司收入分别增长了-17.0%、60.5%、144.07%。

2019年~2021年及2022年上半年,公司净利润分别为5.67亿人民币、5.18亿人民币、12.60亿人民币和22.90亿人民币。2020年、2021年及2022年上半年,公司净利润分别增长-8.5%、143.2%和2472.58%。

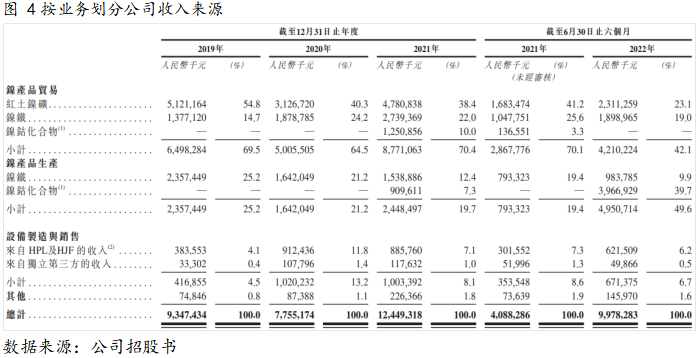

按业务划分公司收入

公司收入主要来自镍产品贸易和镍产品生产。222年上半年,镍产品贸易收入占公司总收入的42.1%,其中,红土镍矿占23.1%、镍铁占19%;镍产品生产占49.6%,其中,镍铁生产占9.9%、镍钴化合物占39.7%。另外,设备制造与销售占总收入的6.2%。

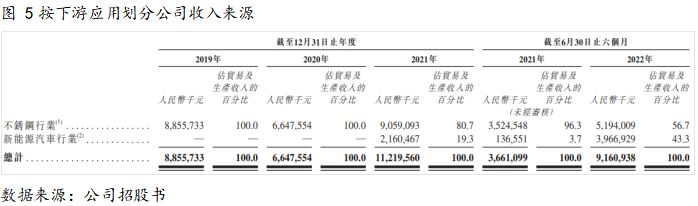

按下游应用划分公司收入

公司镍产品贸易及镍产品生产业务下游应用主要是不锈钢行业和新能源汽车行业。2022年上半年,镍产品贸易和镍产品生产收入合计91.61亿人民币,其中,来自下游不锈钢行业收入占比56.7%,来自新能源汽车行业收入占43.3%。

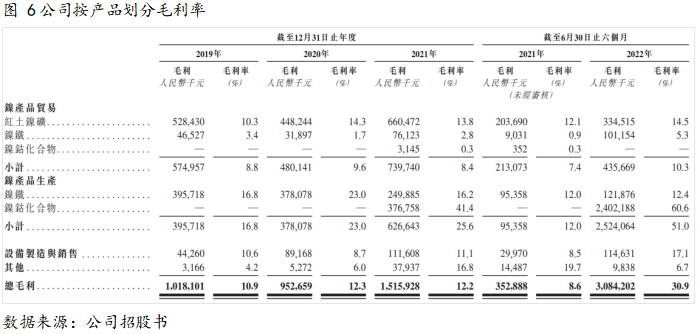

公司各产品毛利率

2022年上半年,公司镍产品贸易毛利率为10.3%,其中红土镍矿毛利率为14.5%,镍铁毛利率为5.3%;镍产品生产买利率为51%,其中,镍铁毛利率为12.4%,镍钴化合物毛利率为60.6%;设备制造与销售毛利率为17.1%。

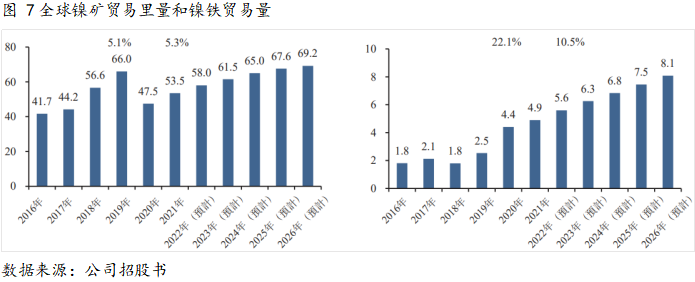

全球镍矿和镍铁贸易量

全球镍矿贸易量由2016年的4170万吨增加至2019年的6600万吨,复合增长率为16.5%。2020大幅减少(主要由于印尼出口禁令)。2021年恢复至5350万吨。预计2026年进一步增至6920万吨,2021年-2026年期间复合增长率为5.3%。

全球镍铁贸易量由2016年的180万吨增长至2021年的490万吨,复合增长率为22.1%,宁预计2026年将进一步增长至810万吨,2021年-2026年期间复合增长率为10.5%。

全球镍消耗量

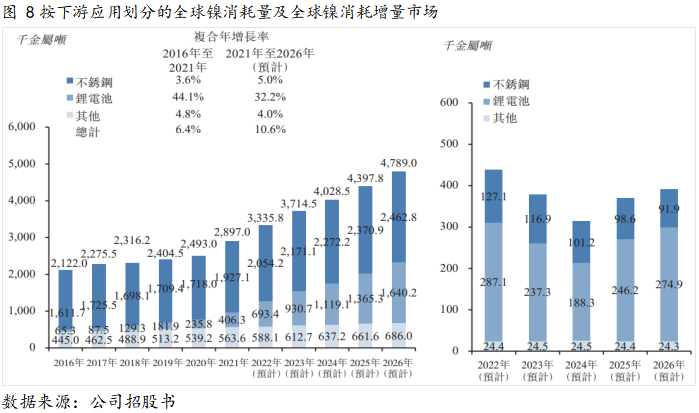

全球镍消耗量由2016年的2122千金属吨增加至2021年的2897千金属吨,期间复合增长率为6.4%,并预计2026年进一步增加至4789千金属吨,2021年-2026年复合增长率为10.6%。

从下游应用消耗看,不锈钢占全球聂消耗最大份额,其次是电池。2021年,不锈钢和电池占全球镍消耗量分别为66.5%和14%。但未来,电池特别是动力电池预计将是全球聂消耗增长主要贡献者。2026年,预计电池占全球镍消耗量的34.3%。

投资亮点

一、围绕镍资源已构建了完整的产业生态系统

1)上游镍资源整合与贸易:公司在全球镍矿及镍铁主要出产国菲律宾和印尼建立了稳固的上游供应渠道。作为业内少数拥有独立化验部门的贸易商, 公司能够对不同国家地区的镍矿品位特征、伴生金属等信息进行分析,形成特有的知识储备。2)冶炼生产、设备制造与销售:公司在中国及印尼均布局了自有生产基地,有效对接上下游资源。公司拥有的专业镍产品生产设备制造与销售能力为 进一步提升生产流程及工艺提供了更多技术保障。3)下游镍产业链的延伸:公司与众多国内领先的三元电池材料生产商和大型钢铁集团形成了长期战略合作,并通过与宁德时代、中冶东方等企业达成 战略合作,将镍产业链进一步延伸至新能源汽车电池及不锈钢炼钢领域。

二、显著受益于下游各领域快速增长的需求

公司镍产品主要应用于新能源汽车及不锈钢行业,并精准把握了下游不断增长的市场机会。2021年至2026年期间:中国新能源汽车以销量计的市场规模年复合增长率预计达25.1%,更高能量密度和更好成本优势的高镍三元电池将提升对硫酸镍和硫酸钴的需求 。中国不锈钢市场年复合增长率预计达2.9%;作为全球最大不锈钢生产消费国,中国5G基建、清洁能源存储的材料新需求将驱动不锈钢市场继续发展。

三、通过关键工艺技术的突破取得先发优势,拥有全球现金成本最低的镍钴化合物生产项目

公司凭借技术创新与行业经验拥有了不同生产路径的产品组合,同时在运营效率和盈利空间等方面取得了先发优势。湿法冶炼:HPAL项目一期已投产,创造了行业新增产能建设时间最短、现金成本最低、平均每金属吨镍的投资成本最低、达产时间最短的记录。火法冶炼:依靠江苏工厂积累的经验,RKEF项目将进一步创新和提升,降低生产能耗和生产成本。多元化的产品组合:HPAL项目生产氢氧化镍钴,未来可以生产硫酸镍及硫酸钴,RKEF项目将具备生产镍铁及高冰镍的能力;公司未来可根据不断 变化的客户需求及利润率等因素灵活调整不同产品间的产能配置。

四、拥有长期稳定的核心上游资源供应

1)公司与重要的上游矿山建立了长期稳定的供应渠道,确保了能够持续获得优质、稳定的镍矿与镍铁产品。2)印尼:公司HPAL项目是印尼首个达产的湿法冶炼项目,原材料主要来自于公司印尼合作伙伴的矿山,双方通过共同投资项目形成了稳定的合作。3)菲律宾:公司与亚洲镍业、CTP等菲律宾领先的镍矿开采商均建立了十年有余的长期合作关系。

五、拥有长期合作的优质客户群体

1)不锈钢行业:与青山控股、振石集团东方特钢有限公司、宝钢德盛不锈钢、浦项集团等大型行业龙头企业建立了长期稳定的镍矿及镍铁供应关系。2)新能源汽车行业:随着HPAL项目成功达产,公司与三元电池材料生产商格林美签订了长期合作协议,华友钴业及金川集团等企业亦是公司客户。

未经允许不得转载:美股开户者 » 力勤资源:镍全产业链公司,镍产品贸易量全球第一

美股开户者

美股开户者