有在研究美股ETF 的人一定知道,像我们这些外国投资人收到的股息收益,都会被预扣30%,这笔「股息税」其实不是小数目,若长期累积下来,投资人未获得的收益会累积越来越多。

但若避开在美国注册的ETF,转向投资在爱尔兰注册的ETF,就可以避免如此高的税率,只需收取15% 的股息税。市场上有人注意到这一点,纷纷寻找相关的投资方法,这正是本篇要讨论的主题。

S&P500 ETF大受欢迎,连巴菲特都推荐大家投资

S&P500(也称标普500 指数)是美股三大指数之一,它代表整个美国最强的500 家上市公司,只要投资该指数,几乎可以说是投资了整个美国市场。

连巴菲特都认为一般人只需投资S&P500 的相关ETF,根本不需投资单一个股,这样就很有可能打败大部分投资人了,所以S&P500 非常适合所有想入门美股的人。

海外投资者投资S&P500 ETF会被征收30%的股息税

但是非美国居民投资美国ETF 会有一个问题,那就是「会被征收30% 的股息税」。每隔一段时间,ETF 会支付股息给投资人的,像SPY、IVV、VOO 这类的S&P500 ETF也不例外。

对美国人来说,这些股息都会全部支付给他们,但对我们这些外国人来说,不论是透过美股券商还是复委托,都会先被扣30% 的税,扣完后才把剩余的股息发给投资人,这种税也叫「预扣税」。

这30% 的预扣税对非美国投资人来说,其实不是一个小数目,假设投资一万美金在一档ETF,股息2%,那股息就是200 美金,若再被扣30%,那最终得到的股息只有140 美金,有60 美金被白白预扣了。

股息:10,000 ✖ 2% = 200

股息被扣30%:200 ✖ 70% = 140

若投资天数拉长,被扣的金额还会逐次累积,这对外国人来说也是一种损失。

那有什么办法可以避免这30% 的股息税?其实只要投资美国市场的ETF 及股票都要缴这30% 的税,基本上所有外国人都无法避免,除非另走退税流程,但复杂度会高上非常多,成本也很高,搞不好成本还会多过领回来的股息,所以也不建议走退税流程。

但如果投资在国外注册的美国ETF 呢?下面介绍的方法,可以帮非美国投资人省下一半的税率。

转向投资爱尔兰注册的ETF可以降低30%股息税

如果避开美国注册的ETF 确实有机会降低预扣税,欧洲的预扣税计算方式与美国不同,其中又以「爱尔兰」最知名,爱尔兰注册的ETF 可以降低股息税,从30% 减少到15%,足足节省一半。

为什么会有30% 和15% 的差别?这要先说到它们预扣股息税的方式。

美股预扣股息税

美国指数在「美国」注册ETF 时,是不用缴任何税的。

但是,外国人交易美国注册ETF 需要缴30% 的股息税。

爱尔兰预扣股息税

美国指数在「爱尔兰」注册ETF 时,需要缴15% 的税,这与两国之间的税务协定有关,也是与美国注册ETF 的差别。

而外国人交易爱尔兰注册ETF 则不需缴税,因为爱尔兰政府没跟外国投资人收取任何税,所以只需缴前面的15%。

爱尔兰注册的ETF是什么?

爱尔兰注册ETF 顾名思义就是在爱尔兰注册的ETF,不管是追踪美国S&P500、NASDAQ 还是其他国家指数的ETF,只要在爱尔兰注册成功,那它就是爱尔兰注册ETF。

以下是正在追踪美股和全球市场、最常见的爱尔兰注册ETF:

- 追踪S&P500:VUSD、CSPX

- 追踪NASDAQ:CNDX、EQQU

- 追踪FTSE All-World Index(全球指数):VMRA、VWRD

上面这些爱尔兰注册ETF,在接下来会更详细的介绍。

投资爱尔兰注册的ETF有什么好处?

爱尔兰注册的ETF 对投资人来说有2 个好处,分别是能够省下15% 的预扣税和不需缴遗产税,这2 项好处能为投资人省下一笔钱。

省下15%的股息税

前面一直在讨论的,就是该如何降低30% 的股息税,非爱尔兰居民投资在爱尔兰注册的ETF 只会被预扣15% 的股息税,相较美国注册的ETF,股息税足足减少了一半,这能为许多外国投资人多拿一些钱。

不用缴遗产税

凡是用美股券商或复委托投资美股或ETF,美国法律规定只要投资额超过60,000 美金,就需要缴交遗产税(60,000 以下则免缴遗产税),而且遗产税的税率非常不友善,会随着资产越多税率调得越高,最低为18%,最高则是40%。若投资人本身不幸离世,要将资产传给下一个人,就会被扣18%-40% 之间的税,这样下一个人拿到的资产就会大大缩水,非常不划算。

若发现自己的投资额会超过6 万美金,但又不想支付那么高额的遗产税,就非常建议投资在爱尔兰注册的ETF,爱尔兰没有规定要缴遗产税,所以持有爱尔兰注册的ETF 和股票,就可以省去这相当高的税务。

投资爱尔兰注册的ETF有什么缺点?

追踪误差可能比较大,但可忽略不计

凡是ETF 在追踪指数时,多多少少一定会碰到「追踪误差」的问题,简言之就是ETF 的走势与对应指数的走势不一致,这是很正常的现象,那投资人需要注意的是,不要投资到追踪误差大的ETF,否则获利可能会莫名降低。

爱尔兰注册的ETF 与美国注册的ETF 相比,就有这种现象,不过先说结论,爱尔兰注册ETF 的追踪误差虽然比美国的大,但纵观看来,这个误差还不足以影响ETF 表现,所以可以忽略不计,投资人无需担心。

这里以追踪S&P500 的VOO、IVV(美国注册)和VUSD(爱尔兰注册),拿来与S&P500 的实际表现做比较:

VOO(美国注册):

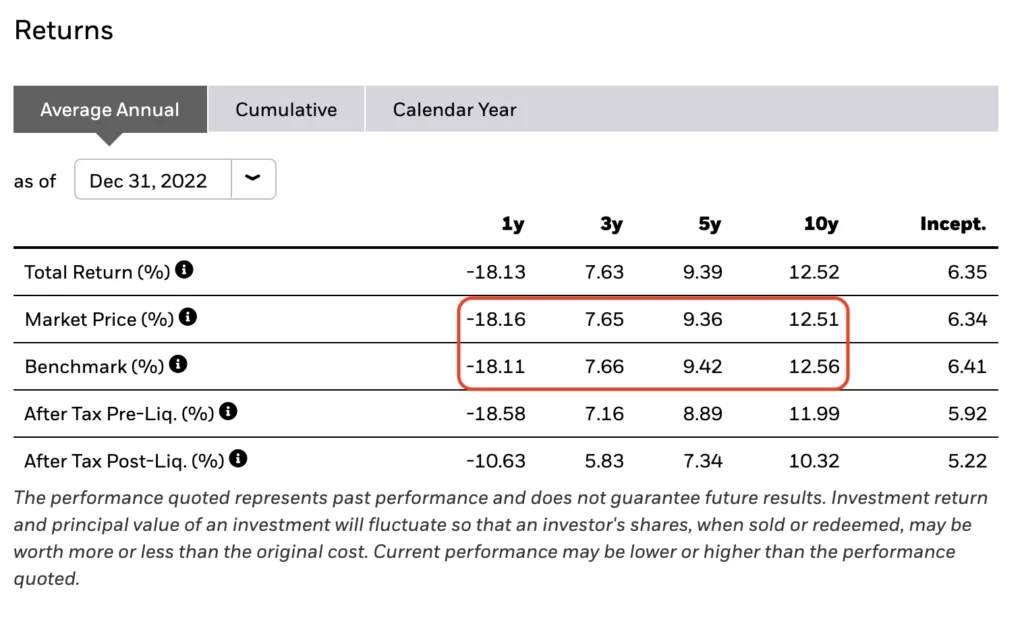

可以发现VOO 与S&P500(benchmark)的误差为0.04%-0.05% 之间,这10 年的误差更只有0.04%,属于相当小的追踪误差。

IVV(美国注册):

把IVV 与S&P500 做10 年比较,误差其实也只有0.05%(图片:12.56% – 12.51% = 0.05%),几乎可以忽略不计。

VUSD(爱尔兰注册):

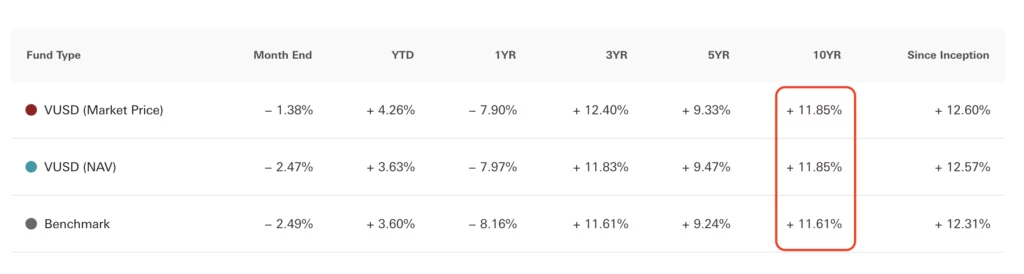

若把VUSD 和S&P500 相比,这10 年的误差有0.24%(图片:11.85% – 11.61% = 0.24%),与VOO 和IVV 相比,这误差确实大了好几倍,但0.22% 的追踪误差其实对整体表现几乎没影响,所以是否需要避免投资爱尔兰注册ETF,就留给各位自行评估。

至于为何有如此误差,就要说到ETF 追踪指数的方式,主要有3 种:

- 价格报酬Price Return:只计算股价,不计算股息

- 总报酬率Gross Total Return:将所有股息收入全部再拿来投资的报酬率

- 净报酬率Net Total Return:将股息扣除税率后,再拿来投资的报酬率

VOO 和IVV 都是利用「总报酬率」的方式计算的,因为它们都是在美国注册的ETF,追踪的指数也是美国指数,不需要扣股息税,所以用这种方式计价非常合理。

VUSD 和其他爱尔兰注册ETF 使用「净报酬率」计算的,它们都是非美国注册的ETF,追踪的指数却是美国指数,要收一部分股息税也非常合理,所以会使用净报酬率。

这也不难说明为何会出现追踪误差了,因为VOO、IVV 不扣除股息税,所以表现最接近S&P500,而VUSD 等ETF 在计价上会扣除股息税,所以表现与S&P500 有些微差距。

爱尔兰注册ETF和美国注册ETF有什么差别?

虽然本质上都是追踪同一个指数,但毕竟是不同国家注册的ETF,所以还是些微差别,以下用表格统整:

| 爱尔兰注册ETF | 美国注册ETF | |

| 股息税 | 15% | 30% |

| 遗产税 | 无 | 有(超过60,000 美金需支付) |

| 种类 | 较少 | 较多 |

| 追踪误差 | 较大 | 较小 |

| 流动性 | 较小 | 较大 |

| 购买管道 | 较少 | 较多 |

爱尔兰注册ETF vs 美国注册ETF

既然爱尔兰注册ETF 可以帮外国投资人省下许多费用,那爱尔兰注册ETF 有哪些商品呢?以下将分别介绍追踪S&P500、NASDAQ 和追踪全球指数的ETF,比较两国的ETF 有哪些不同之处。

追踪S&P500:VOO vs VUSD vs CSPX

- VOO 是美国注册的ETF,追踪的指数是S&P500,其优点有追踪误差小、内扣费用低、投资渠道多

- VUSD 和CSPX 都是爱尔兰注册的ETF,一样是追踪S&P500 指数,其优点有较低的股息税、不需缴遗产税

- 相关资讯可以看它们的官网:VOO、VUSD、CSPX

| VOO | VUSD | CSPX | |

| 注册地 | 美国 | 爱尔兰 | 爱尔兰 |

| 持股数 | 507 | 503 | 510 |

| 内扣费用 | 0.03% | 0.07% | 0.07% |

| 股息税(针对非美国、非爱尔兰人) | 30% | 15% | 15% |

| 遗产税 | 总投资额超过60,000 美金则需缴交 | 无 | 无 |

| 10 年追踪误差(截至2023/03/11) | 0.04% | 0.24% | 0.24% |

追踪NASDAQ:QQQM vs CNDX

- QQQM 是美国注册的ETF,其追踪指数是NASDAQ-100 index,虽然追踪NASDAQ 比较知名的ETF 是QQQ,但QQQM 的内扣费用比较便宜(QQQ 为0.2%,QQQM 为0.15%),所以把QQQM 拿进来比较,其优点有内扣费用较低、投资渠道多

- CNDX 是爱尔兰注册的ETF,也都在追踪NASDAQ,优点有股息税较低及不用缴遗产税

- 相关资讯可以查看它们的官网:QQQM、CNDX

| QQQM | CNDX | |

| 注册地 | 美国 | 爱尔兰 |

| 持股数 | 103 | 503 |

| 内扣费用 | 0.15% | 0.33% |

| 股息税(针对非美国、非爱尔兰人) | 30% | 15% |

| 遗产税 | 总投资额超过60,000 美金则需缴交 | 无 |

| 10 年追踪误差(截至2023/03/11) | 无提供数据 | 0.18% |

追踪全球指数:VT vs VWRA vs VWRD

- VT 是追踪全球股票指数(FTSE Global All Cap Index)的ETF,其优点有内扣费用低、持股数相对多

- VWRA 和VWRD 追踪的指数是FTSE All-World Index,虽然与VT 追踪的指数不一样,但是三者本质上差不多,其优点有较低的股息税和不用缴遗产税

- 相关资讯可以查看它们的官网:VT、VWRA、VWRD

| VT | VWRA | VWRD | |

| 注册地 | 美国 | 爱尔兰 | 爱尔兰 |

| 追踪指数 | FTSE Global All Cap Index | FTSE All-World Index | FTSE All-World Index |

| 持股数 | 9,523 | 3,733 | 3,733 |

| 内扣费用 | 0.07% | 0.22% | 0.22% |

| 股息税(针对非美国、非爱尔兰人) | 30% | 15% | 15% |

| 遗产税 | 总投资额超过60,000 美金则需缴交 | 无 | 无 |

| 10 年追踪误差(截至2023/03/11) | 0.07% | 无提供数据 | 0.01% |

未经允许不得转载:美股开户者 » 投资爱尔兰ETF比投资美股ETF更值得?不必被征收30%美股股息税

美股开户者

美股开户者