半导体产业可说是当今最重要的产业之一,许多制造商、科技商都需要依赖半导体零件,譬如电动汽车、3C,甚至工厂生产设备都需要。

在2021 年底的疫情高峰期间,大部分与半导体有关的ETF 股价更是一度触碰到史上最高,而现在的科技日新月异,可想而知半导体的地位只会越来越高。

半导体ETF是什么?

在介绍半导体ETF 前,先来介绍何谓「ETF」,ETF 全名叫Exchange Traded Fund,中文叫「指数股票型基金」,它会把一篮子股票集合在一起,并开放市场投资。ETF 会追踪指数的价格走势,并将指数的走势反映在ETF 股价上,当指数价格上升,ETF 的股价就会上升,反之亦然。

市场上有许多商品、市场和产业指数都能包装成ETF,像是代表美国市场的S&P500 相对应的ETF 就有VOO、SPY、IVV;代表美国科技产业的NASDAQ 相对应的ETF 有QQQ;代表黄金商品的ETF 有GLD、IAU。

而半导体产业可说是21 世纪最重要的产业,想当然尔会有相对应的ETF。半导体ETF 主要投资于半导体产业,像是芯片、集成电路、微型处理器和相关设备等,都是半导体产业的范畴之一。

半导体产业的表现

自从疫情爆发起来,半导体需求就一直在上涨,许多大国纷纷想要开发自己的半导体产业,尤其欧洲在这几年更是积极,但在那么多国家当中,以美国和台湾在近10 年来的成长幅度最大,以下将介绍美国和台湾的半导体表现:

美国半导体产业表现

美国在全球半导体产业中扮演高度重要的角色,其在研究和开发(Research and Development)领域中处于领导地位,尤其在晶片设计、IP 核心技术、电子设备自动化(EDA)中更是。

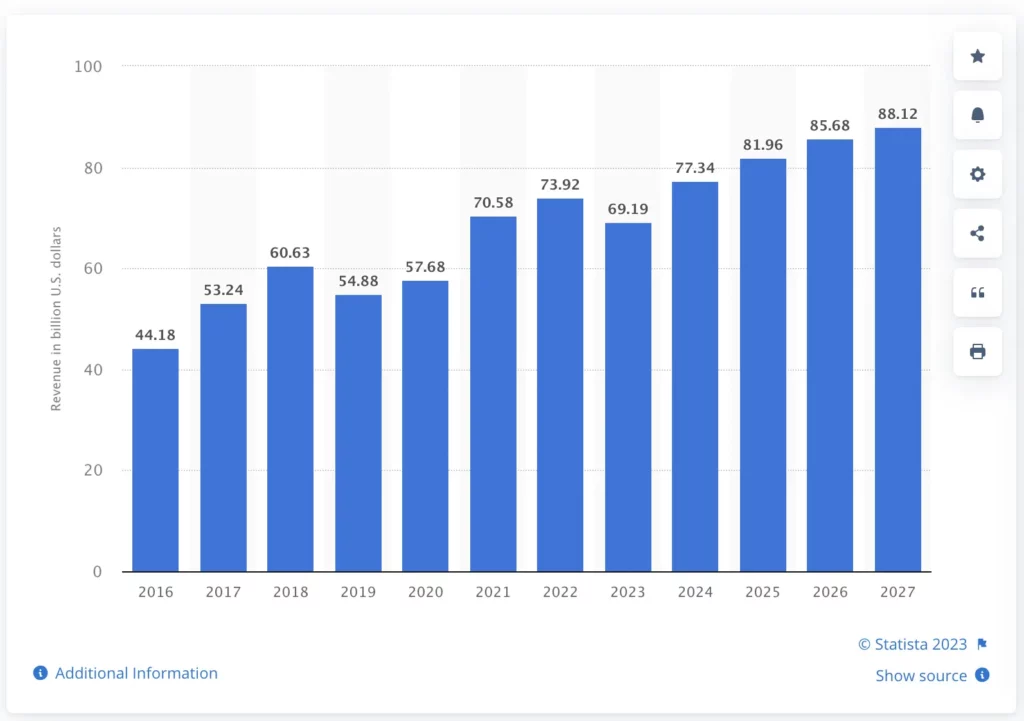

根据统计,美国从2016 年开始,半导体产业的营收就一直稳定成长,并持续预估到2027 年还会创下高峰。

根据上图数据,可以看到美国半导体产业在2022 年的营收接近740 亿美元,是相当庞大的营收。

再者,半导体产业的表现也会对其他产业有直接的影响,例如资讯科技业、制造业就很仰赖半导体供应,所以稳定的半导体来源对整个美国经济命脉起着非同小可的作用。

为什么要投资半导体ETF?

投资半导体ETF 拥有诸多好处,包括能够节省成本、被动式管理、分散投资风险以及有机会获得配息,以下再一一解释:

节省成本

投资半导体ETF 相对于投资多只半导体股票,更能节省成本。

要知道,ETF 的价格并不是所有成分股的加总,如果单独分别投资所有半导体股票,其投资花费可能会非常高昂。

举例来说,追踪美国半导体产业的ETF—— SOXX的股价是422.92 美金(截至2023/04/06),而其最高的成分股Broadcom Inc(股票代号:AVGO)的股价为622.64 美金(截至2023/04/06),一只成分股的价格就超越整个ETF 股价了,若无特别看好某只半导体公司,投资在半导体ETF 是更明智的选择。

被动管理

大部分半导体ETF 都在追踪指数趋势,而且不经过人工筛选,也就是说不用担心是不是需要「主动管理」ETF 的大小事,那些管理、更换、筛选成分股的事情,都会交由成立ETF 的公司来操心。

有些人可能还是有疑问,ETF 的成分股和比重是如何被调整的?如果是被动式ETF,它一定会追踪某个指数,当指数的成分股和比重出现调整时,ETF 才会跟着调整,所以ETF 的成分调整机制其实要追溯到「指数的调整」。

至于指数是如何调整比重的呢?主要有3 个方法:市值加权法(最主流)、股价加权法和等权重加权法。像是SOXX 就是采用「市值加权法」,它会把成分股的市值加总起来,如果成分股价格上升,市值就会上升,成分股比重就会上升。

分散投资风险

「不要把鸡蛋放在同个篮子里」是股市中的名言,如果只投资在单一商品,等同于把资金全押在同只商品上,若该商品的股价下跌,就会直接影响绩效,为了避免这情况,就要充分做好分散风险。

投资在ETF 等同于投资一篮子股票,其本质上已经做到分散风险,况且若已正在投资其他商品或产业,再多加一项半导体ETF 也是在进行分散风险。

以下来举例,说明投资ETF 比起单一股票为什么更能分散风险,下图是2022 全年美股半导体指数SOXX 和个股Nvidia(代号:NVDA)的绩效。

- 红线:SOXX

- 蓝线:NVDA

要先知道的是,Nvidia 是SOXX 的最大成分股(占约8%),虽以整年走势看下来,可以观察到都是下跌的,但是Nvidia 个股下跌比较大,高达51.33%;而SOXX 下跌35.83%,这样比下来投资SOXX 的亏损比较少,由此可见ETF 算是有分散风险能力的。

有机会获得配息

投资ETF 是有可能获得配息的(相当于股息的概念),配息也可以当作获利来源之一。

半导体ETF 在这几年拥有卓越的成长表现,所以基本上都会获得稳定配息,除非该ETF 出现亏损、负债过高、成长衰退等不利因素,才有可能无法配息。

半导体ETF推荐

全球半导体以「美国」领先,所以接下来将以这此市场的ETF 做推荐:

SOXX

SOXX(iShares Semiconductor ETF)主要追踪「ICE Semiconductor Index」。

SOXX 可说是全球历史最悠久、规模最大的半导体ETF 之一,规模高达77 亿美元,而且早在2001 年就已成立,至今已经是20 多年的ETF,说是市场上最成熟的半导体ETF 也不为过。

- 股价:422.92 美元(截至2023/04/06)

- ETF 规模:77 亿美元(截至2023/03/31)

- 追踪指数:ICE Semiconductor Index

- 成立日期:2001/07/10

- 总内扣费用:0.40%

- 持股数:34(截至2023/02/28)

- 配息频率:每季配息一次

SMH

SMH 也是规模相当大的半导体ETF,其主要追踪「MVIS US Listed Semiconductor 25 Index」,成立至今也有10 年以上,也算是相当成熟的半导体ETF,而股价趋势表现就与SOXX 等其他半导体产业一致。

- 股价:252.40 美元(截至2023/04/06)

- ETF 规模:81 亿美元(截至2023/03/31)

- 追踪指数:MVIS US Listed Semiconductor 25 Index

- 成立日期:2011/12/20

- 总内扣费用:0.35%

- 持股数:25(截至2023/02/28)

- 配息频率:每年配息一次

PSI

PSI 主要追踪「Dynamic Semiconductor Intellidex Index」,它在2005 年就已经成立,也是一个老牌半导体ETF 了,股价趋势也与其他半导体ETF 大同小异。

- 股价:116.47 美元(截至2023/04/06)

- ETF 规模:5.6 亿美元(截至2023/03/31)

- 追踪指数:Dynamic Semiconductor Intellidex Index

- 成立日期:2005/06/23

- 总内扣费用:0.55%(含0.05% 的非管理费用)

- 持股数:31(截至2023/02/28)

- 配息频率:每季配息一次

FTXL

FTXL 主要追踪「Nasdaq US Smart Semiconductor Index」,它在2016 年才成立,在所有美股半导体ETF 中算相对年轻的一只。而它的成长表现与绝大部分半导体ETF 一样。

- 股价:61.68 美元(截至2023/04/06)

- ETF 规模:9.9 亿美元(截至2023/03/31)

- 追踪指数:Nasdaq US Smart Semiconductor Index

- 成立日期:2016/09/20

- 总内扣费用:0.31%

- 持股数:31(截至2023/02/28)

- 配息频率:每季配息一次

XSD

XSD 主要追踪「S&P Semiconductor Select Industry Index」,它在2006 年就已成立,也是美国相当老牌的半导体ETF,其股价走势也与大部分半导体ETF 一样。

- 股价:195.73 美元(截至2023/04/06)

- ETF 规模:14 亿美元(截至2023/03/31)

- 追踪指数:S&P Semiconductor Select Industry Index

- 成立日期:2006/01/31

- 总内扣费用:0.35%

- 持股数:40(截至2023/02/28)

- 配息频率:每季配息一次

未经允许不得转载:美股开户者 » 半导体ETF值得投资吗?精选5档美股半导体ETF

美股开户者

美股开户者