一、为什么波动率越大,期权越贵

假如:现在投资1万美元到一个金融产品,有50%的可能性赚取1万美元的收益,也有50%的可能性亏损1万美元,如果是你,你会选择投资吗?

相信此时很多小伙伴看的出来,这个产品盈亏对等,即1/2的概率赚钱,1/2的概率亏钱,盈利和亏损金额一样,对于很多风险厌恶型的小伙伴来说,是不能接受的。

但是如果这个产品,有50%的可能性赚100万美元以上,50%的可能性亏1万美元,你会选择投资吗?此时,即使你是风险厌恶型的投资者,也很难不心动,因为该产品亏损有限,收益无限。

而期权就类似于第二种情况,由于最大亏损(权利金)是有限的,但是收益理论上是无限的,理性的投资者都会希望波动越大越好,因为可以以有限的亏损博取无限的收益。

问题来了,既然波动率越大,期权就越贵,但是在我们实操的时候,会遇到两个波动率:历史波动率、隐含波动率

二、历史波动率和隐含波动率是什么?

再举个例子:Jack今天准备出门,但是他并不确定今天会不会下雨,所以Jack查询了下历史天气数据,发现在过去的十年每年的今天基本都会下雨,根据这些历史数据,Jack决定今天带伞出门。

但是假如Jack通过查天气数据并没有发现很明显的规律,Jack不确定今天会不会下雨,而是通过观察,发现今天雨伞价格突然上涨,而防晒霜的价格突然下跌,于是Jack推测今天下雨的可能性比较大,也决定今天带伞出门。

在这个例子中,天气就类似期权的价格波动,历史天气数据指的就是期权的历史价格波动数据,也就是历史波动率,历史波动率是基于过去的经验和观察得出的,是已经发生的数据,某种程度上不代表未来。

而隐含波动率则是基于市场上雨伞和防晒霜价格的变化,反映了市场对今天天气波动性的预期,也就是隐含波动率,简单说期权的隐含波动率是根据价格信息倒推出来的。

三、如何分析历史波动率和隐含波动率?

由于波动率和价格成正比,所以做期权的核心就是做波动率,类似于股价,波动率也具有均值回归的特性。前面说到,由于历史波动率不具有参考性,我们首先看隐含波动率。

当隐含波动率较高时,相应的期权价格偏高,那么未来波动率下降概率大,适合做卖出期权操作。反之,当隐含波动率较低时,可以认为此时波动率是偏低的,相应的期权价格偏低,那么未来波动率上升概率大,适合做买入期权操作。

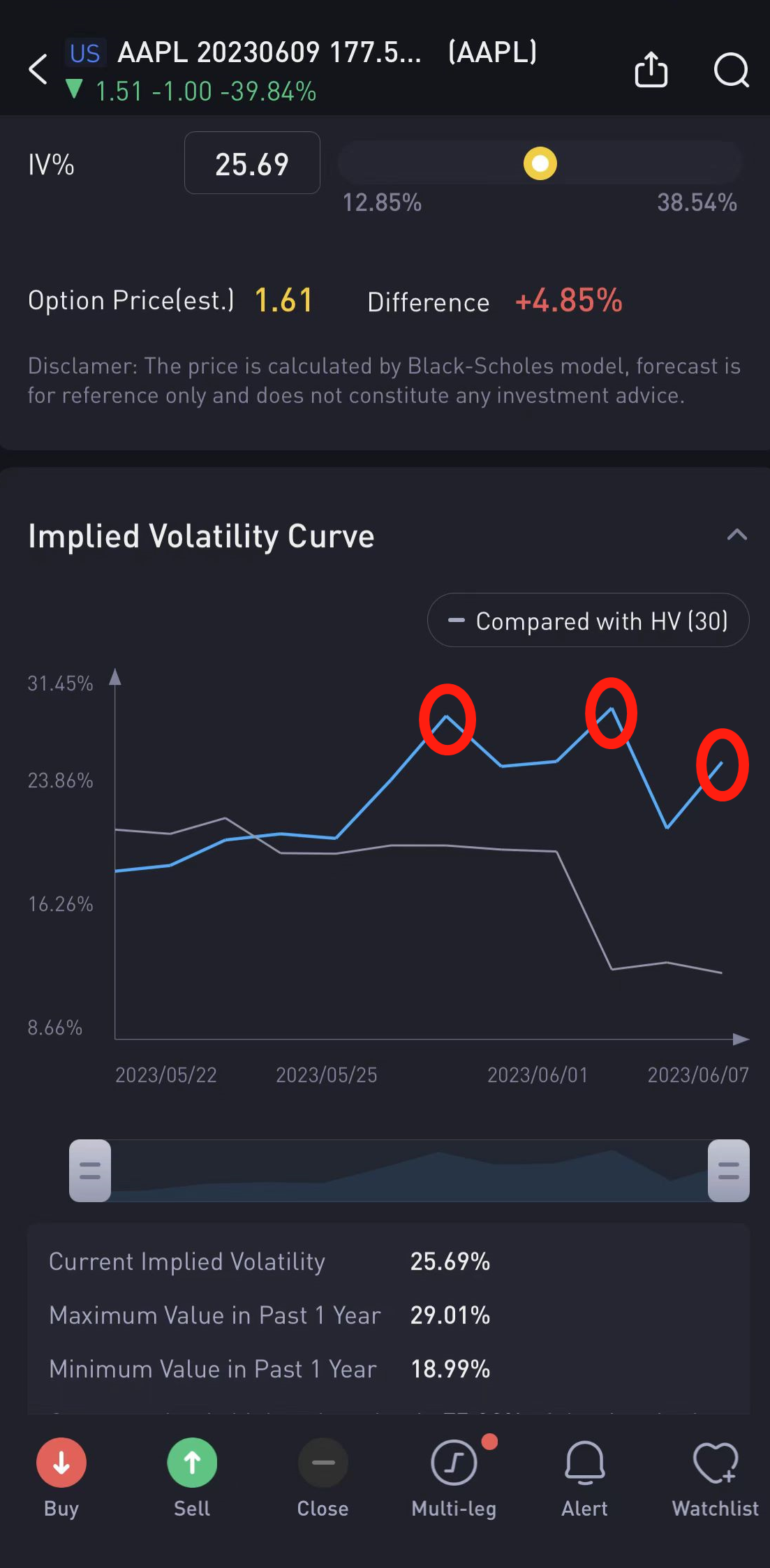

问题来了,怎么判断当前的隐含波动率是否偏高呢,此时历史波动率就派上用场了,我们通过观察历史波动率曲线,然后比较当下隐含波动率的数值和历史波动率数值,如果前者和后者的差值变大,说明此时隐含波动率过高或者过低,进而说明期权定价偏高和偏低。

以苹果的期权为例,近期有三个时间点,隐波都极大偏离了历史波动率,随后便开始了明显的回归走势。

当然了,虽然期权的价格受波动率影响比较大,但如果股价没有波动或者波动率很低,期权的价格会不会变呢?

答案是肯定的,当股价不涨不跌的时候,期权仍然有可能会亏钱,这是为什么呢?

我们下期给大家解密!

未经允许不得转载:美股开户者 » 为什么股票波动越大,期权就越贵?

美股开户者

美股开户者