2024年3月1日起销售与服务税(SST)从6%调涨至8%!但许多人对哪些服务领域会受波及仍搞不清楚,特别在马币疲弱、百物持续涨价,而收入不闻涨声的大环境下,SST调涨是否会掀起另一波的通胀潮?荷包又要缩水多少?普通人又该如何应对?

本文整理SST懒人包,SST征税范围和税率?哪些行业冲击最大?面对生活成本上涨,普通人可以怎么做?一篇文全部看懂!

SST 是什么?SST vs. GST 有什么不同?

SST,全名是销售与服务税(Sales and Service Tax),于2018年9月1日正式施行,用以取代消费税 GST(Goods and Service Tax)。

SST 由两项税务组成,分别是销售税(Sales Tax)与服务税(Service Tax)。

销售税(Sales Tax)是面向制造商和进口商的单次征税税制,马来西亚政府在所有应课税商品的制造阶段、或是进口到马来西亚时征收销售税,而销售税会加入商品价格中,由消费者支付。销售税针对不同类别的商品征收5%、10%或其他比例的税收,相关税率视乎商品的类别而定。

不过,因销售税仅向制造商或进口商单次征税,因此消费者无法确切知道自己究竟支付了多少的销售税金额。

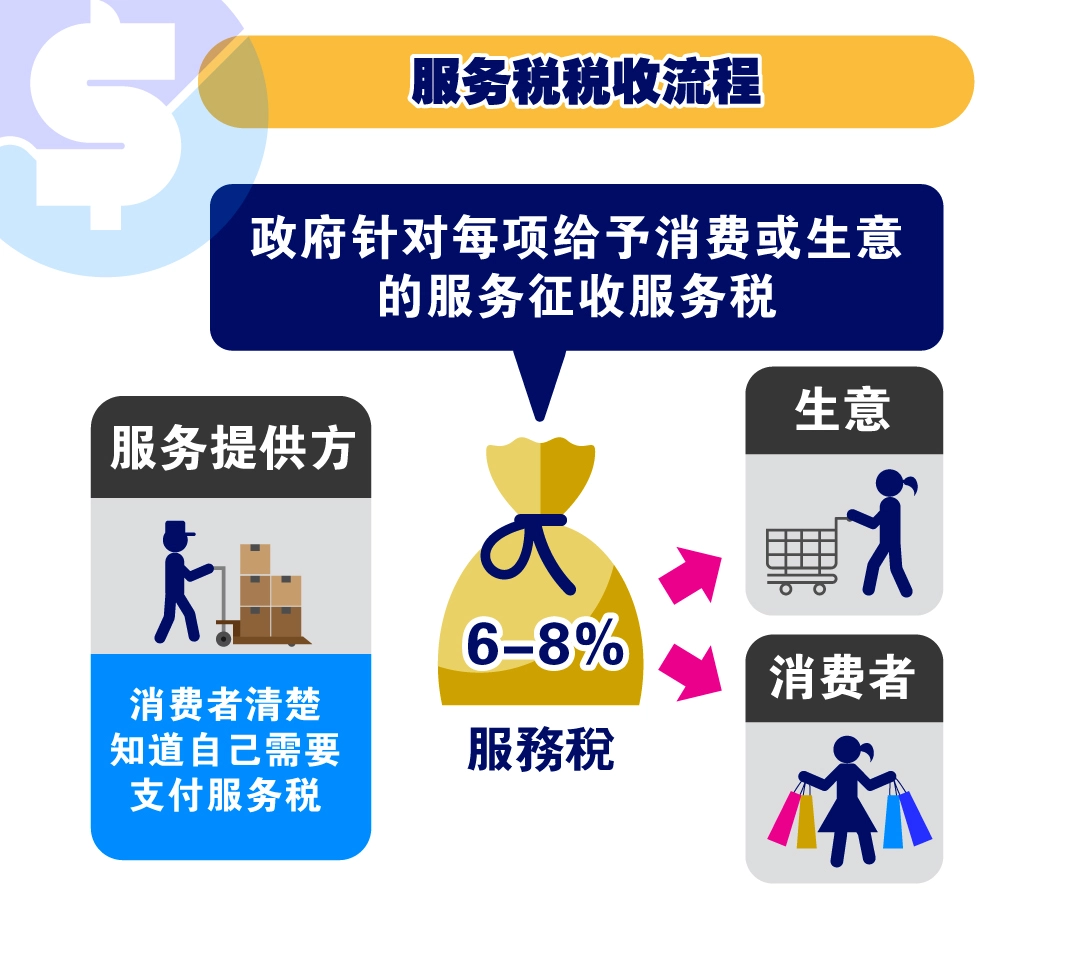

服务税(Service Tax)是针对应课税服务征收的税项,比如餐饮、酒店、通讯、保险、汽车维修、信用卡等服务都会征收服务税,税率为6%。服务税和销售税一样都属于单层税制,特定区域如浮罗交怡、刁曼岛和纳闽岛则免征服务税。

依现行规定,所有服务提供者都必须在账单收据上独立显示服务税的明细,因此消费者能够清楚掌握使用该服务一共支付多少税金予政府。

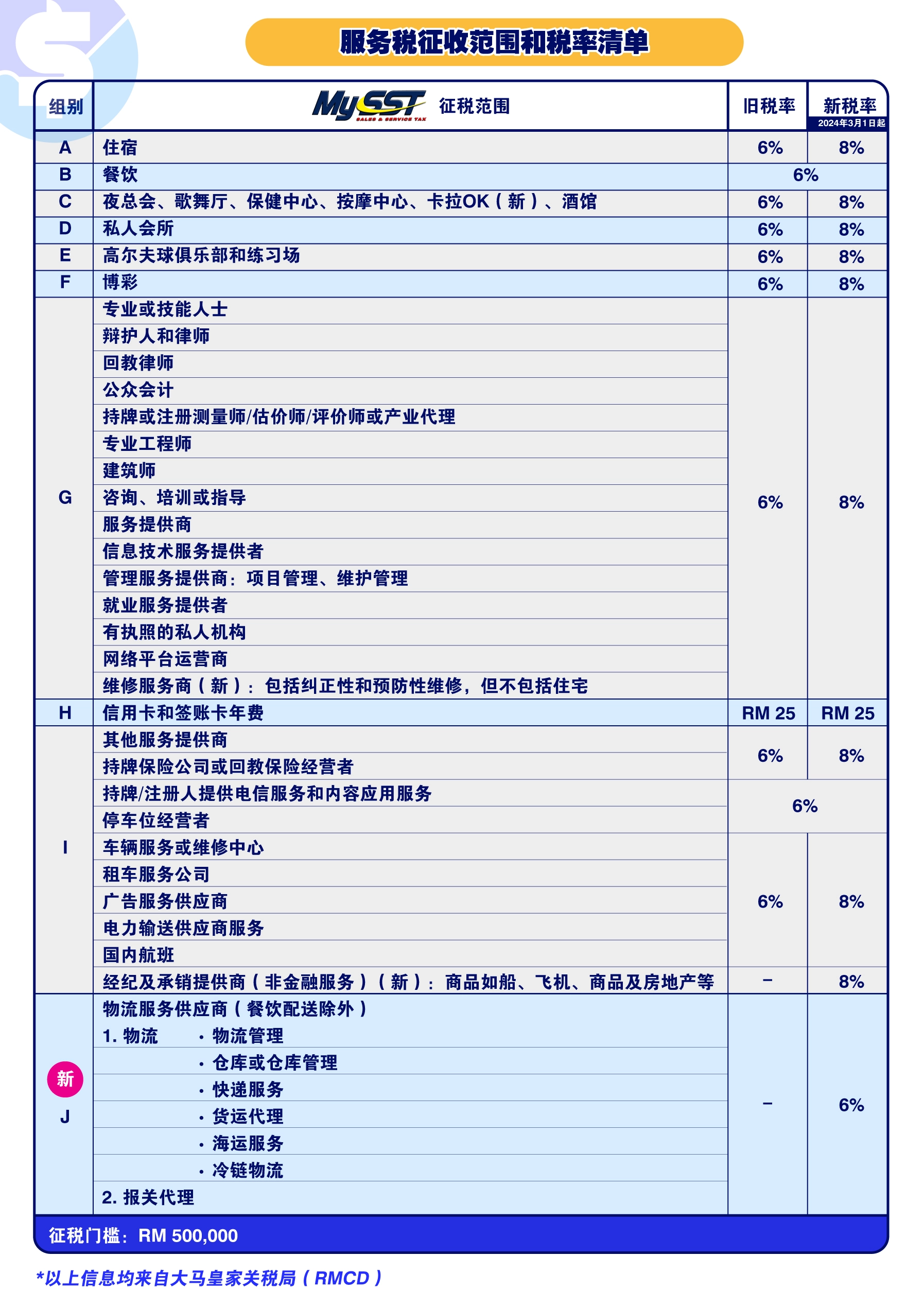

而自2024年3月1日起,政府正式调涨服务税,除了餐饮、通讯、停车服务和新增加的物流服务外,所有应税服务的服务税率将统一从6%提高至8%。不过,发展商、联合管理机构、管理公司或住房协会所提供与住宅土地或建筑物有关的维护管理服务、住宅建筑的维修服务等,则享受豁免服务税。

服务税的调涨和扩大征税范围,有利于国家增加税收以填补外债、削减财政赤字,同时将重新分配所筹集的收入用以帮助社会底层人士。政府在这波调整中预料将获得30亿零吉的额外税收。

那么 SST 和之前的 GST 有什么不一样?

在2018年施行 SST 之前,马来西亚按《2014年商品和服务税法令》征收 GST,即俗称的「消费税」。GST 为多层次税制,这代表供应链(supply chain)的每一个环节都必须征收消费税,税率为6%。简单来说,从制造商售卖产品给经销商,再转卖给零售商,最后再转售到消费者手上,每一个阶段都会征收GST。

不过,税务局特定免税及零收税商品,比如出口商品、国际服务、基本食品和书籍都是零税率。

以下是 SST 和 GST 两种税制的简单区别:

| 销售与服务税(SST) | 消费税(GST) | |

| 税制 | 单层次税制(Single Stage) | 多层次税制(Multi Stage) |

| 征税范围 | 针对特定完成品制造商和服务行业 | 针对大部分商家与行业部分免税及零收税商品除外 |

| 透明度 | 无法从收据中得知所购买的产品是否支付销售税 | 所征收的税金必须在收据列明 |

| 税率 | 在5%至10%之间,部分商品有特定税率 | 统一为6% |

SST 8%!马来西亚销售和服务税 SST 的征税范围和税率

我们可以简单地理解为,一般商品需要支付销售税(Sales Tax),而服务型行业则会收取服务税(Service Tax)。随着政府宣布将服务税从6%调涨至8%,大家最关心的是8%服务税究竟影响了谁。

根据第二财政部长拿督斯里阿米尔韩沙于2月22日颁布的宪报《2024年服务税(征税率)(修订)指令》内容,受影响的服务领域遍及各行各业,更扩大征税范围至物流和运输服务。

简单来说,餐饮服务、电讯服务、停车场服务维持在6%服务税,其他应课税服务都会调高至8%服务税。至于信用卡和签账卡的服务税为每张25令吉。新增加的运输和物流服务,必须征收6%服务税。

服务供应商的征税门槛一般都在50万令吉以上,餐馆的征税门槛则相对较低,为150万令吉。

SST 调涨至8%

所有应课税服务,SST 调高至8%。受影响的服务领域包括:

- 酒店

- 烟草商

- 夜总会

- 歌舞厅

- 卡拉OK中心

- 保健中心

- 按摩院

- 酒馆

- 啤酒屋

- 私人会所和俱乐部

- 高尔夫球俱乐部和练习场

- 车辆服务和维修中心

- 清洁服务

- 租车服务

- 国内航班

- 电力

- 广告服务

- 非金融经纪及承销服务(如产业经纪的佣金、普通险、车险等)

- 广播服务和数字服务

SST 维持6%

餐饮服务、电讯服务、停车场服务的 SST 税率维持在6%。至于信用卡和签账卡的服务税为每张25令吉。

新增 SST 6%

运输和物流服务首次征收6% 服务税,涉及范围包括:

- 物流服务,包括全部或部分供应链物流管理服务、仓库储存管理服务、货运服务、港口或机场服务、航运服务、航空服务或冷链服务

- 货物交付、配送或运输服务

- 通过电商平台,包括任何一方,派送或运输的包裹或文件

- 根据《2012年邮政服务法令》第10条文下获得批准的快递服务

- 在《1967年海关法令》第90(2)条文下获批准作为海关代理人的任何人士

豁免 SST

住宅维护、寿险、餐饮配送、境外物流和资产买卖都豁免服务税。

马来西亚服务税(Service Tax)调整对普通人有什么影响?

服务税调涨,民众最关心的是东西会变贵吗?

通膨率小幅上涨

专家评估表示,本次服务税调涨将带来0.19%的通货膨胀率,但目前国内的通胀率低于2.5%,因此通胀增加0.19%不是大问题。

餐饮费和水费不受影响,餐厅服务税(Service Tax)和服务费(Service Charge)大不同!

事实上,这波服务税调涨并不会对食物、饮料、通讯、排污等重要民生项目带来影响,依然维持在6%税率,而水费向来不征收服务费。

如果你发现有餐馆不合理地过分涨价,你可以通过国内贸易及生活成本部(Kementerian Perdagangan Dalam Negeri dan Kos Sara Hidup, KPDN)等渠道进行投诉。

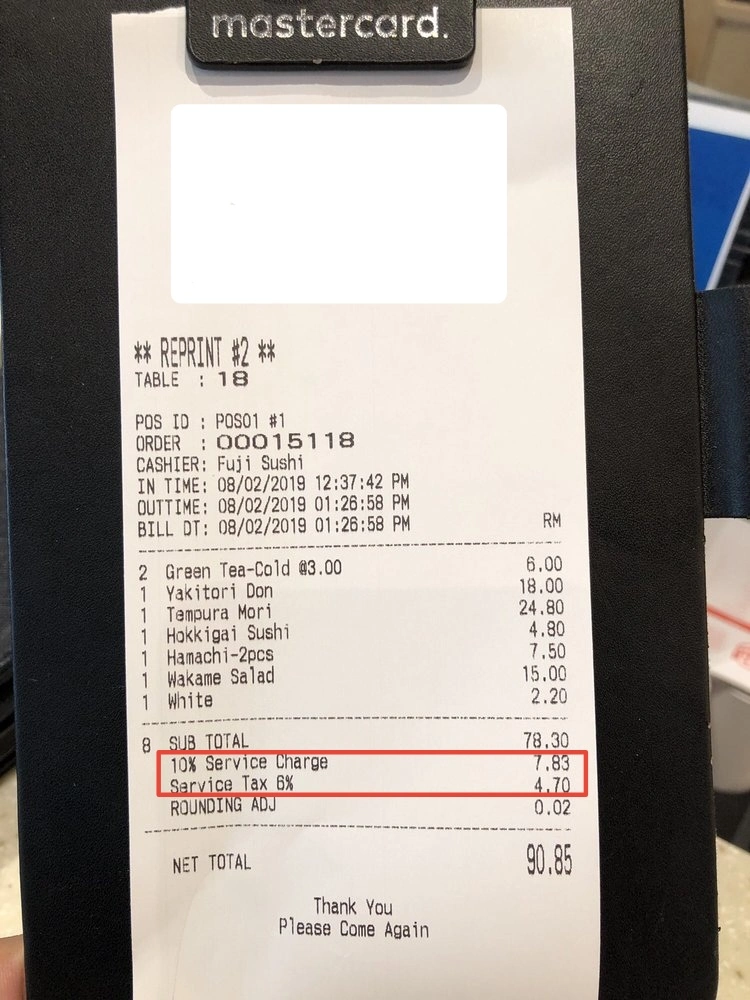

这里再额外给大家科普一个小知识,一些餐厅会征收2种费用,分别是服务税(Service Tax)和服务费(Service Charge)。

- 服务税(Service Tax)是政府征收的税务,餐饮的SST税率是6%

- 而服务费(Service Charge)是餐厅支付给员工来服务顾客的,比如:处理顾客座位上的垃圾等,一般是10%,相当于小费(tip)。

打个比方:小明到B餐厅用餐,总共消费 RM 200。小明需要缴纳6%的 SST,即 RM 12 给政府,还要付10%,即 RM 20 给餐厅,一共要付16%(RM 12 + RM 20),即 RM 232。

但你需要知道的是,根据1972年商品说明法令,根本没有一个条文强制民众一定要支付10%的服务费,如果对餐厅服务不满可以拒付这笔费用。

而且如果餐厅没有在餐厅的任何角落贴上告示,清楚说明会征收服务费,也是触犯法令的。

如果餐厅借此提高费用,记得查看收据,看看是否有什么收费不合理的地方哦。

电费增长

至于电费,只有用电量超过600千瓦时的高耗电量家庭用户(每月电费介于RM232至RM738),则需要缴付8%的服务税。因此从国民基本需求来看,SST 调涨不会对生活成本带来显着影响。

旅游成本增加

另一方面,民众相对有感的可能是酒店住宿费、机票受服务税上涨影响,有可能会涨价,增加旅游成本。

物流费增加,导致成本转嫁消费者

不过,虽然政府不调涨餐饮、通讯服务的 SST,但是首次被征收6% SST 的物流业可能会带来连锁反应。毕竟各行各业都离不开物流,即使只是食材成本,也可能因为物流成本的增加而导致总成本上涨,「贵来贵卖」,最终商家可能调整餐饮售价,将成本转嫁予消费者。

未经允许不得转载:美股开户者 » SST调涨至8%!一文了解马来西亚销售与服务税SST是什么

美股开户者

美股开户者